кредит

Какой сценарий, на ваш взгляд, наиболее вероятен?

- 26 октября 2020, 11:23

- |

Какой сценарий, на ваш взгляд, наиболее вероятен?

Мне интересно какое мнение по этому поводу есть у сообщества, обитающего на смартлабе, ведь это базовые показатели, влияющие на многие аспекты жизни и торговли на бирже.

P.S. Формулировки максимально лаконичные ввиду ограничения на 100 символов.

- комментировать

- Комментарии ( 6 )

Новая бреттон-вудская ситуация - предпосылка для дефляции (перевод с deflation com)

- 26 октября 2020, 11:17

- |

Еще в 1995 году, когда мир гольфа начал замечать рождение суперзвезды, британскому гольфисту Сэнди Лайлу задал вопрос журналист. «Что вы думаете о Тайгере Вудсе?». На что Лайл искренне ответил: «Не знаю, я никогда там не играл».

Бреттон-Вудс, живописный курорт в штате Нью-Гэмпшир, имеет поле для гольфа, но наиболее известен он благодаря конференции 1944 года, на которой был определен международный финансовый порядок, когда Вторая мировая война подошла к концу. Бреттон-Вудская система международных финансов, которая создала Международный валютный фонд (МВФ) в своей основе, просуществовала всего два с половиной десятилетия, прежде чем взлетела на воздух, и похоронный звон был, когда президент США Никсон остановил конвертируемость доллара США в золото в 1971. С тех пор денежная инфляция бушевала во всем развитом мире и за его пределами, создав самый большой долговой пузырь в истории человечества.

( Читать дальше )

КРЕДИТНАЯ ИСТОРИЯ: КАК ПРОВЕРИТЬ И ИСПРАВИТЬ?

- 16 октября 2020, 09:33

- |

В прошлом были просрочки по кредитам? Как быть в этой ситуации и как получить новый кредит? Ответы на эти вопросы найдете в представленном ниже материале.

Для начала обозначим, что представляет собой кредитная история. Если говорить простыми словами, то кредитная история представляют собой информацию обо всех финансовых обязательствах заемщика и всех его кредитах, поручительствах. В таком документе содержатся:

- ФИО, дата рождения, место жительства, ИНН;

- название банка, который выдавал кредит;

- срок и сумма кредита;

- информация о наличии просрочек и своевременности погашения;

- данные о запросах кредитной истории;

- рейтинг заемщика, который составляет бюро.

ОБРАТИТЕ ВНИМАНИЕ! Даже если вы ни разу не оформляли займы в финансовой организации, у вас все равно есть кредитная история, только нулевая.

( Читать дальше )

Являются ли отрицательные ставки результатом естественного исторического развития?

- 25 сентября 2020, 16:05

- |

Отрицательные процентные ставки давно стали реальностью. Здесь мы говорим не об отрицательных реальных процентных ставках, то есть, случае, когда доходность инвестиций ниже официально заявленного уровня инфляции. В сегодняшнем контексте отрицательные процентные ставки — это, скорее, отрицательные номинальные процентные ставки; то есть, когда номинальная процентная ставка ниже 0 процентов.

Этот тип отрицательной процентной ставки уже существовал однажды в 1970-х годах. В то время Швейцария ввела “комиссию” в размере 2 процентов за квартал по банковским депозитам в швейцарских банках. Это было сделано для сдерживания притока нового капитала. Фиксированные обменные курсы Бреттон-Вудской системы все еще препятствовали укреплению швейцарского франка, но денежная масса резко увеличилась с 2,1 процента в 1966 году до 10,9 процентов в 1968 году. Это усилило инфляционное давление на Швейцарию. В 1972 году были введены отрицательные процентные ставки, но они были признаны неэффективными и отменены после 1978 года.

( Читать дальше )

Корзины инфляции и дефляции(ФРС во со все более затруднительном положении) (перевод с deflation com)

- 24 сентября 2020, 11:17

- |

В августе годовое процентное изменение базового ИПЦ в США (индекс потребительских цен за вычетом продуктов питания и энергии) было зафиксировано на уровне 1,7%. Это было больше, чем ожидали экономисты — 1,6%. На первый взгляд, ценовая инфляция в США выросла. Но так ли это?

Говорят, есть ложь, большая ложь и статистика, и измерение изменений потребительских цен, безусловно, входит в эту сферу. При разработке таких индексов, как индекс потребительских цен, необходимо принимать решения относительно его построения. Какие элементы входят в него и каковы их веса, во многом влияет на окончательное число, то, как сообщается об инфляции цен и, следовательно, о чем думают. Умники, разрабатывающие эту статистику, пытаются сделать ИПЦ репрезентативной корзиной товаров и услуг. Учтите, однако, что 40% роста базового ИПЦ в августе было связано с увеличением цен на подержанные автомобили. Цены на подержанные автомобили, вероятно, должны быть включены в корзину товаров и услуг, но, если вы не являетесь продавцом подержанных автомобилей, изменение их цен не так важно, чтобы заслужить такой вес. Корзина инфляции или дефляции у каждого будет немного отличаться.

( Читать дальше )

Заявление ФРС о политике и перспектива Elliott Wave International (перевод с deflation com)

- 22 сентября 2020, 19:13

- |

ФРС сохраняет ставки на уровне около нуля и указывает, что будет оставаться на этом уровне в течение многих лет

Федеральная резервная система сдержала свое обещание поддерживать процентные ставки на уровне около нуля и пообещала удерживать ставки на этом уровне до тех пор, пока инфляция не будет постоянно расти.

Когда центральный банк завершил свое двухдневное совещание по вопросам политики в среду [сен. 16], говорится, что краткосрочные ставки останутся на уровне 0% -0,25%. Чиновники также изменили свои экономические прогнозы, чтобы отразить меньшее снижение ВВП и более низкий уровень безработицы в 2020 году.

Прогнозы отдельных членов также показали, что ставки могут оставаться близкими к нулю до 2023 года. Все, кроме четырех членов, указали, что они видят нулевые ставки до тех пор. Это был первый прогноз комитета на 2023 год.

Кроме того, официальные лица рассмотрели новый режим политики, в котором ФРС позволит инфляции несколько выше целевой ставки в 2%, прежде чем повышать ставки для контроля над инфляцией.

( Читать дальше )

Да, QE (количественное смягчение) создает эффект богатства

- 22 сентября 2020, 16:05

- |

QE (количественное смягчение) является основным средством, которое использует ФРС, чтобы вызвать инфляцию цен на активы. “The Ben Bernank” в то время член правления, а позже и председатель ФРС в октябре 2003 года в своей речи одобрил использование денежно-кредитной политики для создания эффекта богатства.

смягчение денежно-кредитной политики не только повышает цены на акции; как мы видели, это также снижает премии за риск, предположительно отражая как снижение экономической и финансовой волатильности, так и повышение способности финансовых инвесторов нести риски. Таким образом, наши результаты показывают, что смягчение денежно-кредитной политики не только позволяет потребителям сегодня получать прибыль от прироста капитала в их портфелях акций, но также снижает эффективную величину экономического и финансового риска, с которым они могут столкнуться. Это снижение риска может побудить потребителей урезать свои предохранительные сбережения, то есть уменьшить сумму дохода, которую они откладывают, чтобы защитить себя от непредвиденных обстоятельств. Снижение предохранительных сбережений, в свою очередь, означает увеличение расходов домашних хозяйств.

( Читать дальше )

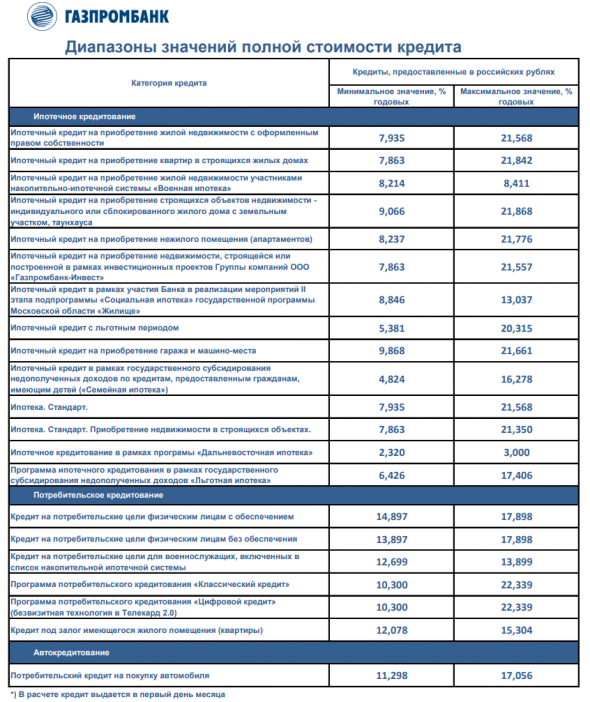

Бэнкинг по-русски: Полная стоимость кредита. Ликбез.

- 19 сентября 2020, 12:07

- |

Закон «О потребительском кредите (займе)» требует от банка указывать полную стоимость кредита и порядок ее расчета в договоре. Также банк обязан сообщать клиенту примерные диапазоны ПСК.

При оформлении кредита обращайте внимание на его полную стоимость.

Учтите, что кроме процентной ставки, на нее влияет много различных параметров.

Иногда у кредита с низким процентом ПСК может быть больше, чем у кредита с большой ставкой – например, из-за страховки.

Если хорошо поискать по сайту, то практически у каждого банка вы найдете эти цифры для всех кредитных продуктов,

( Читать дальше )

Ревущие моторы дефляции долга (перевод с deflation com)

- 17 сентября 2020, 11:16

- |

«Есть только три вида спорта, — сказал однажды Эрнест Хемингуэй. «Альпинизм, бой быков и автоспорт. Все остальное — просто игры». Другими словами, «спортом» следует считать только то, от чего у вас есть высокая вероятность умереть. Что ж, автоспорт, возможно, и не умирает, но он испытывает серьезную нагрузку.

Согласно отчету Bloomberg, McLaren Automotive, производитель роскошных спортивных автомобилей и команда Формулы-1, рассматривает возможность продажи своей легендарной штаб-квартиры, изображенной ниже, в отчаянной попытке собрать деньги для выплаты долга. После резкого падения выручки в этом году компания изо всех сил старается укрепить свой баланс.

Это классическая долговая дефляция. Когда общественное настроение становится отрицательным и экономика падает, обремененные долгами корпорации пытаются продать любые активы, которые у них есть (включая семейное серебро), чтобы получить наличные. В спирали долговой дефляции покупатели не могут быть найдены, и поэтому цена продаваемых активов снижается, что ведет к еще большему долговому бремени.

( Читать дальше )

Обзор недели

- 14 сентября 2020, 12:44

- |

Российский рынок акций завершал предыдущую неделю в попытке развернуть нисходящую тенденцию предыдущих дней. Индекс МосБиржи вернулся выше 2900 п. При этом внешний фон в пятницу никак не помогал. Цены на нефть Brent снизились и вновь опустились ниже $40. Американский рынок акций демонстрировал нейтральную динамику. Оформить отскок по S&P 500 пока не получается. Вероятно, попытку роста увидим уже в начале текущей недели.

В последние сессии отмечаем опережающую динамику российских голубых фишек над вторым эшелоном. Спрос в конце прошлой недели формировался преимущественно в наиболее ликвидных инструментах.

По индексу МосБиржи в качестве сильной области поддержки можно выделить район 2835–2850 п. В качестве технического препятствия выступает район 2955–2975 п. Сегодня ожидается позитивная динамика на старте дня. Индекс как раз может направиться в сторону обозначенных целей.

На рынке нефти общая картина пока не меняется. Фьючерсы Brent нащупали промежуточную поддержку в районе $39,5.⚠️ Этот уровень отделяет котировки от более глубокой коррекции в сторону $36,3–37,2. Что касается перспектив рынка нефти на более длинном горизонте, то в целом ожидания положительные. На горизонте года в базовом сценарии цены могут быть устойчиво выше $40. Буровая активность в мире практически не растет. Складывается ситуация недоинвестирования, которая на длинной дистанции чревата локальным дефицитом на рынке нефти по мере восстановления глобального спроса.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал