SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

кредит

Основные сведения о банкротстве крупных ритейлеров: перспектива дефляции (перевод с deflation com)

- 21 мая 2020, 16:40

- |

Вот заголовок и подзаголовок New York Times от 15 мая:

J.C. Penney, 118-летний супермаркет, банкротство

Это произошло после того, как J. Crew и Neiman Marcus Group подали заявки, и стали крупнейшей жертвой среди закрытия розничных сетей, связанных с пандемией коронавируса.

Тем не менее, финансовые проблемы назревали в секторе розничной торговли задолго до появления COVID-19.

Теоретик волн Эллиотта 11 мая, опубликованный до того, как J.C. Penney объявил о банкротстве, однако, этот выпуск предлагает эту дефляционную перспективу в отношении Neiman Marcus и предприятий, которые тонут в долгах. Вот выдержка:

Почему бизнес терпит неудачу

Любой бизнес, пострадавший от пандемии, мог сказать своим работникам что-то довольно простое: «Извините, ребята, но мы все работаем в более короткие смены, и ваша зарплата будет снижена на 80%». Или: «Извините, ребята, но мы закрываем на три месяца. Когда мы снова откроем, вы все вернетесь на работу». Любым вовлеченным арендодателям сказали бы: «Мы не можем заплатить за продолжительность, но мы скоро вернемся», и все арендодатели сказали бы: «Хорошо». Никакой другой ответ не будет иметь смысла.

( Читать дальше )

J.C. Penney, 118-летний супермаркет, банкротство

Это произошло после того, как J. Crew и Neiman Marcus Group подали заявки, и стали крупнейшей жертвой среди закрытия розничных сетей, связанных с пандемией коронавируса.

Тем не менее, финансовые проблемы назревали в секторе розничной торговли задолго до появления COVID-19.

Теоретик волн Эллиотта 11 мая, опубликованный до того, как J.C. Penney объявил о банкротстве, однако, этот выпуск предлагает эту дефляционную перспективу в отношении Neiman Marcus и предприятий, которые тонут в долгах. Вот выдержка:

Почему бизнес терпит неудачу

Любой бизнес, пострадавший от пандемии, мог сказать своим работникам что-то довольно простое: «Извините, ребята, но мы все работаем в более короткие смены, и ваша зарплата будет снижена на 80%». Или: «Извините, ребята, но мы закрываем на три месяца. Когда мы снова откроем, вы все вернетесь на работу». Любым вовлеченным арендодателям сказали бы: «Мы не можем заплатить за продолжительность, но мы скоро вернемся», и все арендодатели сказали бы: «Хорошо». Никакой другой ответ не будет иметь смысла.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Суть проблемы дефляции (перевод с deflation com)

- 18 мая 2020, 13:18

- |

Главной новостью этой недели стало то, что потребительские цены в США выросли больше всего за 46 лет. Они также упали на рекодную величину. Чего-чего?

Опубликованные на этой неделе данные по индексу потребительских цен в США показали, что цены на продукты питания росли самыми быстрыми темпами в апреле за 46 лет. Это также показало, что так называемый базовый индекс потребительских цен, который исключает нестабильные товары, такие как продукты питания и энергия, снизился больше всего, с тех пор как началась весьтись статистика в 1957 году. Много людей задумалось. Это инфляция или дефляция? Правда, это ни то, ни другое.

Одним из самых необычных популярных заблуждений современности является то, что рост и падение цен представляют собой инфляцию и дефляцию. Это не так. Потребительские и производственные цены растут и падают по многим различным причинам, таким как нехватка, сбой, погода, мода и т. д., И это лишь некоторые из них. Тем не менее, общество стало условно классифицировать рост потребительских цен как инфляцию и падение цен как дефляцию. Центральные банки и правительства выдвинули идею о том, что снижение потребительских цен — очень плохая вещь, возможно, для продолжения программы постоянных монетарных и фискальных стимулов, увеличивая при этом размер государства. В действительности в истории было много периодов, когда качественный экономический рост сопровождался снижением цен, например, в Америке с 1865 по 1896 год.

( Читать дальше )

Опубликованные на этой неделе данные по индексу потребительских цен в США показали, что цены на продукты питания росли самыми быстрыми темпами в апреле за 46 лет. Это также показало, что так называемый базовый индекс потребительских цен, который исключает нестабильные товары, такие как продукты питания и энергия, снизился больше всего, с тех пор как началась весьтись статистика в 1957 году. Много людей задумалось. Это инфляция или дефляция? Правда, это ни то, ни другое.

Одним из самых необычных популярных заблуждений современности является то, что рост и падение цен представляют собой инфляцию и дефляцию. Это не так. Потребительские и производственные цены растут и падают по многим различным причинам, таким как нехватка, сбой, погода, мода и т. д., И это лишь некоторые из них. Тем не менее, общество стало условно классифицировать рост потребительских цен как инфляцию и падение цен как дефляцию. Центральные банки и правительства выдвинули идею о том, что снижение потребительских цен — очень плохая вещь, возможно, для продолжения программы постоянных монетарных и фискальных стимулов, увеличивая при этом размер государства. В действительности в истории было много периодов, когда качественный экономический рост сопровождался снижением цен, например, в Америке с 1865 по 1896 год.

( Читать дальше )

Условия он-лайн кредита в ВТБ . Манипуляция ?

- 17 мая 2020, 20:05

- |

Тут ВТБ банк все шлет выгодное? навязчивое предложение взять кредит на личные цели .

Кредит дают на 7 лет(84 месяца) под 9,9% годовых якобы...

Так, при взятии у них для примера ,100 т.р на 7 лет - ежемесячные выплаты составят -

1) Составят 1869 р. в месяц, если без страховой защиты — и указано что будет под 13.9% годовых

2)Составят 2661 р. в месяц, если + страховка 723 р. в месяц(всего за 7 лет 60772 р.) — и указано, что под 9,9% в месяц.

Ни о каких схемах погашения по годам-месяцам с уменьшением выплат -не упоминается, кредит предлагается взять сразу -без посещения офиса банка -нажатием кнопки согласия в л\к с верификацией через смс.

Сначала(увидев цифры 9.9 % годовых) мне показалась возможной идея взятия кредита с покупкой на него дивидендных акций(с дохой 10-14% в год) и за 7 лет -отдачи % по кредиту с оставлением в собственности акций, которые могут стать существенно дороже к тому времени. Естественно брать их при этом нужно -дешево , на сильном спаде цены и то-риск весьма велик, за 7 лет могут и обесцениться или перестаь платить дивы… это рыночек.

( Читать дальше )

Кредит дают на 7 лет(84 месяца) под 9,9% годовых якобы...

Так, при взятии у них для примера ,100 т.р на 7 лет - ежемесячные выплаты составят -

1) Составят 1869 р. в месяц, если без страховой защиты — и указано что будет под 13.9% годовых

2)Составят 2661 р. в месяц, если + страховка 723 р. в месяц(всего за 7 лет 60772 р.) — и указано, что под 9,9% в месяц.

Ни о каких схемах погашения по годам-месяцам с уменьшением выплат -не упоминается, кредит предлагается взять сразу -без посещения офиса банка -нажатием кнопки согласия в л\к с верификацией через смс.

Сначала(увидев цифры 9.9 % годовых) мне показалась возможной идея взятия кредита с покупкой на него дивидендных акций(с дохой 10-14% в год) и за 7 лет -отдачи % по кредиту с оставлением в собственности акций, которые могут стать существенно дороже к тому времени. Естественно брать их при этом нужно -дешево , на сильном спаде цены и то-риск весьма велик, за 7 лет могут и обесцениться или перестаь платить дивы… это рыночек.

( Читать дальше )

Акции банков - есть подвох

- 15 мая 2020, 14:43

- |

1. Основная причина не верной оценки акций банков в РФ — это отсутствие правдивых данных по качеству кредитного портфеля.

Данную информацию любой банк тщательно скрывает по причине того, что доначисление резервов по выданным ссудам и приравненной к ней задолженности нужно осуществлять со своего кармана. Порой размер сумм не подъемные для банков. В любом случае, размер доначисленных резервов вычитается из реальной стоимости банка, что прямо влияет на реальную стоимость акции.

Информацию по качеству кредитного портфеля можно получить (теоретически как вариант) у аудиторской компании, обслуживающей интересующий банк.

2. Особую опасность для инвестора представляют собой акции системообразующих банков. По политическим соображениям Банк России будет закрывать глаза на неудовлетворительный кредитный портфель.

3. Вскрыть правду о реальном положении банка можно только при выездной и комплексной проверке, осуществляемой Банком России. Что касается системообразующих банков — то вопрос замнут, до поры и времени. Но такая информация закрыта для инвестора.

( Читать дальше )

Вот «дефицит», который приводит к «падению цен» (перевод с deflation com)

- 14 мая 2020, 16:35

- |

Давайте начнем с комментария из книги Роберта Пректера 2020 года «Покори крах»:

Экономический спад начинается с дефицита общего спроса на товары и услуги по отношению к их общему производству, оцененному в текущих ценах. При возникновении такого дефицита цены на товары и услуги падают. Падение цен сигнализирует производителям о сокращении производства, поэтому производство сокращается.

На этой ноте вот выдержка из статьи USA Today от 3 мая, озаглавленной «Помимо миллионов увольнений и резкого падения ВВП, есть еще одна проблема для экономики: падение цен»:

Как будто нехватка рабочих мест размером с Великую депрессию и мультяшный спад в объеме производства в стране были недостаточны, аналитики начинают беспокоиться о новом риске от пандемии коронавируса: дефляции.

Дефляция или длительный период падения цен могут звучать как хорошая вещь: товары и услуги стоят дешевле, экономя деньги потребителей. Но дефляция побуждает покупателей откладывать покупки в ожидании, что цены будут падать дальше, если они будут ждать. Это может привести к токсичному циклу, в котором более низкие расходы побуждают предприятия сокращать заработную плату, еще больше снижая потребительские покупки и цены.

( Читать дальше )

Экономический спад начинается с дефицита общего спроса на товары и услуги по отношению к их общему производству, оцененному в текущих ценах. При возникновении такого дефицита цены на товары и услуги падают. Падение цен сигнализирует производителям о сокращении производства, поэтому производство сокращается.

На этой ноте вот выдержка из статьи USA Today от 3 мая, озаглавленной «Помимо миллионов увольнений и резкого падения ВВП, есть еще одна проблема для экономики: падение цен»:

Как будто нехватка рабочих мест размером с Великую депрессию и мультяшный спад в объеме производства в стране были недостаточны, аналитики начинают беспокоиться о новом риске от пандемии коронавируса: дефляции.

Дефляция или длительный период падения цен могут звучать как хорошая вещь: товары и услуги стоят дешевле, экономя деньги потребителей. Но дефляция побуждает покупателей откладывать покупки в ожидании, что цены будут падать дальше, если они будут ждать. Это может привести к токсичному циклу, в котором более низкие расходы побуждают предприятия сокращать заработную плату, еще больше снижая потребительские покупки и цены.

( Читать дальше )

Дефляция - это больше, чем просто «более низкие цены» (перевод с deflation com)

- 13 мая 2020, 16:52

- |

Вот выдержка из майского финансового прогноза волн Эллиотта:

Экономика и дефляция

Дефляционный крах характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением желания людей и их способности кредитовать и брать кредиты. Депрессия характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением производства. Поскольку сокращение кредита уменьшает новые инвестиции в экономическую деятельность, дефляция поддерживает депрессию. Поскольку сокращение производства снижает возможности должников по погашению и обслуживанию долга, депрессия поддерживает дефляцию. Поскольку и кредит, и производство поддерживают цены на финансовые активы, их цены падают в дефляционной депрессии. Когда цены на активы падают, люди теряют богатство, что снижает их способность предлагать кредиты, обслуживать долги и поддерживать производство.

— Conquer the Crash 2020

Ключевая фраза в отношении начала дефляционной спирали, описанной в CTC, — «когда цены на активы падают». Вот почему февральские EWFF высветили четкие сигналы в «поведении многих товаров». Дефляционное давление предостаточно. Наша позиция остается прежней: экономические данные США будут в порядке, пока фондовый рынок не станет медвежьим. Когда акции упадут, экономика последует. «Три месяца спустя появляется множество свидетельств «спада производства», описанного в CTC. По данным Федеральной резервной системы, объем промышленного производства в прошлом месяце снизился на 6,3%, что связано с падением производства. В целом промышленное производство, в том числе на заводах, коммунальных предприятиях и шахтах, упало на 5,4%. Снижение было самым большим с 1946 года. По данным The New York Times, падение было «намного хуже, чем ожидали экономисты». ВВП в первом квартале упал на 4,6%, но укус будет гораздо больше во втором квартале. Текущие оценки варьируются от 25% до 40%. Как мы говорили в прошлом месяце, США уже находятся в рецессии. Мартовское снижение розничных продаж на 8,7% показывает, что двигатель экономики США, потребитель, гремит. Все дефляционные движущие силы присутствуют: падение цен на активы, замедление производства и сокращение кредитного рынка, которое уже потребовало его первого финансового учреждения. Банк Западной Вирджинии обанкротился в начале апреля. Раздел «Рынок облигаций» описывает начало новой эры бойни на кредитных рынках. Несмотря на то, что многие из них пережили сжатую версию этого процесса в 2007-2009 годах, экономисты и профессионалы рынка почти повсеместно отвергают рецепт CTC для дефляции. Вот репрезентативный заголовок от 16 апреля:

( Читать дальше )

Экономика и дефляция

Дефляционный крах характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением желания людей и их способности кредитовать и брать кредиты. Депрессия характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением производства. Поскольку сокращение кредита уменьшает новые инвестиции в экономическую деятельность, дефляция поддерживает депрессию. Поскольку сокращение производства снижает возможности должников по погашению и обслуживанию долга, депрессия поддерживает дефляцию. Поскольку и кредит, и производство поддерживают цены на финансовые активы, их цены падают в дефляционной депрессии. Когда цены на активы падают, люди теряют богатство, что снижает их способность предлагать кредиты, обслуживать долги и поддерживать производство.

— Conquer the Crash 2020

Ключевая фраза в отношении начала дефляционной спирали, описанной в CTC, — «когда цены на активы падают». Вот почему февральские EWFF высветили четкие сигналы в «поведении многих товаров». Дефляционное давление предостаточно. Наша позиция остается прежней: экономические данные США будут в порядке, пока фондовый рынок не станет медвежьим. Когда акции упадут, экономика последует. «Три месяца спустя появляется множество свидетельств «спада производства», описанного в CTC. По данным Федеральной резервной системы, объем промышленного производства в прошлом месяце снизился на 6,3%, что связано с падением производства. В целом промышленное производство, в том числе на заводах, коммунальных предприятиях и шахтах, упало на 5,4%. Снижение было самым большим с 1946 года. По данным The New York Times, падение было «намного хуже, чем ожидали экономисты». ВВП в первом квартале упал на 4,6%, но укус будет гораздо больше во втором квартале. Текущие оценки варьируются от 25% до 40%. Как мы говорили в прошлом месяце, США уже находятся в рецессии. Мартовское снижение розничных продаж на 8,7% показывает, что двигатель экономики США, потребитель, гремит. Все дефляционные движущие силы присутствуют: падение цен на активы, замедление производства и сокращение кредитного рынка, которое уже потребовало его первого финансового учреждения. Банк Западной Вирджинии обанкротился в начале апреля. Раздел «Рынок облигаций» описывает начало новой эры бойни на кредитных рынках. Несмотря на то, что многие из них пережили сжатую версию этого процесса в 2007-2009 годах, экономисты и профессионалы рынка почти повсеместно отвергают рецепт CTC для дефляции. Вот репрезентативный заголовок от 16 апреля:

( Читать дальше )

Сбербанк 2021: уже не просто банк?

- 13 мая 2020, 11:32

- |

Cегодня мы хотели бы познакомить вас с перспективными, инновационными и довольно амбициозными проектами Сбербанка. Некоторые из ни только в планах, другие уже отчасти реализованы и неплохо себя зарекомендовали в качестве необходимых инструментов для пользователей.«Я плохой банкир», говорит Герман Греф. Речь о том, что он не видит Сбербанк просто банком. По мнению бизнесмена, банк должен предоставлять своим клиентам полный перечень необходимых для комфортной финансовой жизни и предпринимательской деятельности услуг.

С 2020-2021 года, в зависимости от сложившейся эпидемиологической ситуации, одной из ключевых задач Сбербанка, по словам Грефа, является внедрение принципиально нового подхода к клиентам:

( Читать дальше )

Дефляция долга: где она должна быть наиболее серьезной (перевод с deflation com)

- 12 мая 2020, 19:30

- |

Когда начинается дефляция долга, вот страны, где она, вероятно, будет наиболее серьезной.

Прежде всего, позвольте мне заявить об этом. Дефляция долга является мощной силой, независимо от того, как мы нарезаем статистику. Это потому, что на самом деле все дело в психологии и негативной тенденции социального настроения, которая ведет к дефляции. В период дефляции задолженности экономика столкнется с тяжелыми временами, несмотря ни на что. Тем не менее, можно определить, какие страны подвергаются наибольшему риску серьезной дефляции долга, а какие страны, где дефляция долга может быть относительно мягкой.

В недавнем отчете OMFIF (Официальный форум по валютно-финансовым институтам) были рассмотрены долговые последствия недавних ответов на Covid-19 правительств всего мира. В отчете рассматривались различные способы измерения уровня долга, а также его доступности и устойчивости. Если посмотреть на уровень государственного долга в процентном отношении к валовому внутреннему продукту, то это не дает никакого представления о полной картине. В этом измерении пятью странами с наивысшей задолженностью в порядке убывания являются Япония, Греция, Италия, Португалия, США и Франция. В отчете подчеркивается, что отношение государственного долга к ВВП Японии, конечно, было чрезвычайно высоким в течение десятилетий, и долгового кризиса не было. Что не упоминается, так это то, что долги частного сектора в Японии тоже снижались в течение десятилетий, и именно поэтому страна остается в ужасном состоянии.

( Читать дальше )

Прежде всего, позвольте мне заявить об этом. Дефляция долга является мощной силой, независимо от того, как мы нарезаем статистику. Это потому, что на самом деле все дело в психологии и негативной тенденции социального настроения, которая ведет к дефляции. В период дефляции задолженности экономика столкнется с тяжелыми временами, несмотря ни на что. Тем не менее, можно определить, какие страны подвергаются наибольшему риску серьезной дефляции долга, а какие страны, где дефляция долга может быть относительно мягкой.

В недавнем отчете OMFIF (Официальный форум по валютно-финансовым институтам) были рассмотрены долговые последствия недавних ответов на Covid-19 правительств всего мира. В отчете рассматривались различные способы измерения уровня долга, а также его доступности и устойчивости. Если посмотреть на уровень государственного долга в процентном отношении к валовому внутреннему продукту, то это не дает никакого представления о полной картине. В этом измерении пятью странами с наивысшей задолженностью в порядке убывания являются Япония, Греция, Италия, Португалия, США и Франция. В отчете подчеркивается, что отношение государственного долга к ВВП Японии, конечно, было чрезвычайно высоким в течение десятилетий, и долгового кризиса не было. Что не упоминается, так это то, что долги частного сектора в Японии тоже снижались в течение десятилетий, и именно поэтому страна остается в ужасном состоянии.

( Читать дальше )

КРЕДИТ В СБЕРЕ! "ВЛИП ОЧКАРИК"?

- 08 мая 2020, 23:21

- |

Всем привет!

Как обещал в крайний раз — минимум слов. Ну, постараюсь.

РЕМАРКА: никого не трогаю, сижу в труселях, работаю. НО ЭТИ ЛЮДИ! ЖИВЫЕ! ВСЁ ВРЕМЯ ЧЕГО-ТО ХОТЯТ! (БЛАДЖ!)

Живёт на свете балбес-человек. Может сам и неплохой, может просто с женой не повезло?

Назову я его Изя Шниперсон Васей, чтоб люди не завидовали.

По делу:

Вася имеет жену, дитё, квартиру, машину, тёщу и кредит. Всё в кол-ве 1 шт.

После объявления царя 25.03.2020 оказывается жить стало и не лучше, и не веселее (царь ненастоящий!). Жену «ушли» в неоплачиваемый отпуск. Он работает на гос.(?) предприятии. Ему сказали: «уходи или подписывай бумаженцию, что зряплата тебе снижается на некоторое время». Он выбрал 2-е. Теперь зряплата стала ниже, чем ежемесячный платёж по кредиту.

Соответственно, на днях в 1-й раз допустил просрочку, ибо кушать хочется всегда.

( Читать дальше )

Если заменить расшифровку знака "%" в кредитном договоре

- 05 мая 2020, 05:21

- |

Всем привет!

Как изменится сознание заемщиков, если заменить расшифровку знака "%" в кредитном договоре с понятия «процент» на правильное иностранное понятие «интерес»?

Очень много сограждан считают себя слабыми в математике и слово «процент» вызывает у них ступор, как в школьные годы при решении задач в процентах (коэффициентах). Просто за эти тридцать лет «капитализма» слабые в математике сограждане сравнивают уровни банковских «процентов» с прошлыми периодами — если кредит обходился им в 30%, а следующий кредит снижается до 25%, то считают, что выгода очевидна и видят это в снижении уровня «процентов». Слабые в математике сограждане не смогут рассчитать расходы обслуживания кредита в денежном выражении как за 30%, так и за 25%, но умеют сравнивать исторические уровни.

Если заменить слова «процент за кредит» в кредитных договорах на "Банковский интерес", как на самом деле расшифровывается знак "%", в том числе даже в отчетах российских банков в варианте для иностранцев, значительная доля слабых в математике сограждан была бы более разумной в отношениях с банками.

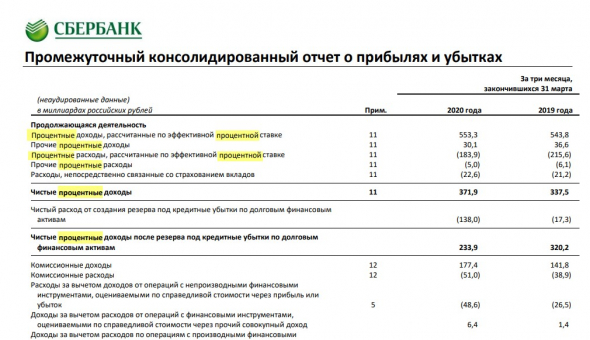

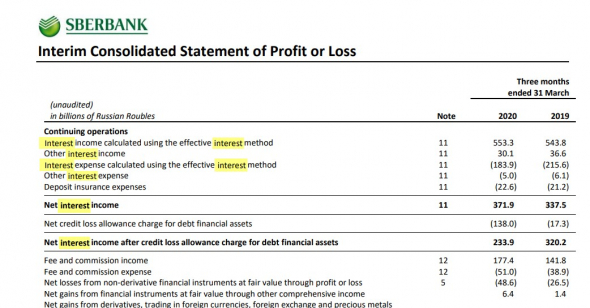

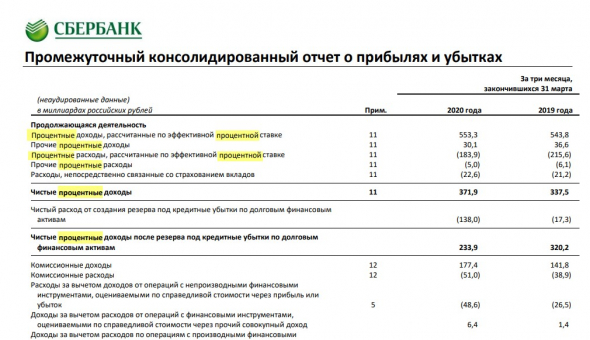

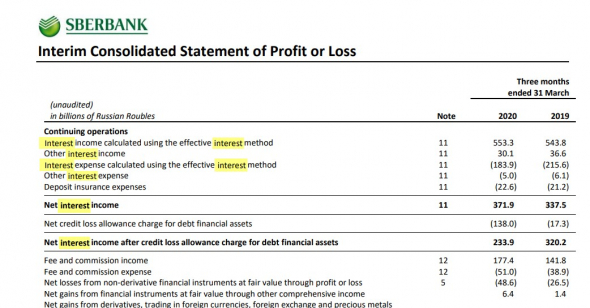

Знак "%" в отчетах на примере отчета Сбербанка

— российский вариант отчета:

— иностранный вариант отчета:

Как изменится сознание заемщиков, если заменить расшифровку знака "%" в кредитном договоре с понятия «процент» на правильное иностранное понятие «интерес»?

Очень много сограждан считают себя слабыми в математике и слово «процент» вызывает у них ступор, как в школьные годы при решении задач в процентах (коэффициентах). Просто за эти тридцать лет «капитализма» слабые в математике сограждане сравнивают уровни банковских «процентов» с прошлыми периодами — если кредит обходился им в 30%, а следующий кредит снижается до 25%, то считают, что выгода очевидна и видят это в снижении уровня «процентов». Слабые в математике сограждане не смогут рассчитать расходы обслуживания кредита в денежном выражении как за 30%, так и за 25%, но умеют сравнивать исторические уровни.

Если заменить слова «процент за кредит» в кредитных договорах на "Банковский интерес", как на самом деле расшифровывается знак "%", в том числе даже в отчетах российских банков в варианте для иностранцев, значительная доля слабых в математике сограждан была бы более разумной в отношениях с банками.

Знак "%" в отчетах на примере отчета Сбербанка

— российский вариант отчета:

— иностранный вариант отчета:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал