крах

Китайские брокеры: Акции КНР станут лучшим выбором для глобальных фондов в этом раунде потрясений на мировом рынке, вызванных ожиданием рецессии в США — Bloomberg

- 06 августа 2024, 14:39

- |

С выходных от местных брокерских компаний появилась серия оптимистичных отчетов, в которых утверждается, что растущие риски и волатильность на зарубежных рынках делают китайские акции более безопасной ставкой. Среди них Cinda Securities Co. и Industrial Securities Co. обе предсказали переломный момент для местных акций уже в этом месяце.

Оптимистичная оценка была дана после того, как падение индекса CSI 300 на 1,2% в понедельник сделало бенчмарк лидером после распродажи на Уолл-стрит и по всей Азии. Тем не менее, показатель остается одним из худших показателей в мире в этом году, что свидетельствует об укоренившемся пессимизме в отношении экономики № 2 в мире, который вполне может усилиться, если спрос на китайский экспорт ослабнет.

“Ожидается, что китайские активы станут лучшим выбором для глобальных фондов в этом раунде потрясений на мировом рынке, вызванных ожиданием рецессии в США”, — заявили аналитики Industrial Securities, в том числе Чжан Цяо, в заметке, рекламируя низкую стоимость китайских акций и улучшение фундаментальных показателей.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Обвал на мировых фондовых биржах в последние дни скорее отражает сворачивание кэрри-трейдов, чем резкое изменение экономических перспектив США — аналитики, опрошенные Reuters

- 06 августа 2024, 12:51

- |

В то время как пятничные более слабые, чем ожидалось, данные по занятости в США стали катализатором распродажи на рынке, а японский индекс «голубых фишек» Nikkei в понедельник потерпел самое большое однодневное падение с распродажи 1987 года в «Черный понедельник», отчет по занятости сам по себе не был достаточно слабым, чтобы стать основной движущей силой таких резких движений, добавили они.

Вместо этого ответ, вероятно, кроется в дальнейшем резком падении позиций carry trades, где инвесторы занимали деньги в странах с низкими процентными ставками, таких как Япония или Швейцария, для финансирования инвестиций в высокодоходные активы в других странах.

Они были застигнуты врасплох, поскольку японская иена выросла более чем на 11% по отношению к доллару с 38-летних минимумов, достигнутых всего месяц назад.

( Читать дальше )

Последствия масштабной carry trade, которая отразилась на финансовых рынках, еще не закончились, и дальнейшее её сворачивание в предстоящие дни повышает риск перетряски других активов — Reuters

- 06 августа 2024, 12:42

- |

Инвесторы заявили, что последствия масштабной carry trade, которая отразилась на мировых финансовых рынках, еще не закончились, и дальнейшее сворачивание в предстоящие дни повышает риск перетряски других активов.

Nasdaq Composite и S&P500 сократил потери к закрытию в понедельник, завершив жестокую трехдневную распродажу, в то время как рынки Токио восстановились после аналогичного обвала на торгах во вторник.

Массовые распродажи акций произошли после того, как более высокий, чем ожидалось, уровень безработицы в США в пятницу вызвал опасения, что экономика США движется к рецессии. Опасения по поводу рынков усилились из-за того, что инвесторы сворачивали сделки, финансируемые в иенах, которые использовались для финансирования приобретения акций в течение многих лет после неожиданного повышения ставки Банком Японии на прошлой неделе.

Так называемый «кэрри-трейд» обычно используется на валютных рынках, где инвесторы занимают деньги в странах с низкими процентными ставками, таких как Япония или Швейцария, для финансирования инвестиций в высокодоходные активы — на этот раз акции — в других странах.

( Читать дальше )

Обвал фондовых бирж может быть вызван ретроградным Меркурием, который продлится с 5 по 29 августа — астрологи

- 05 августа 2024, 17:36

- |

— Меркурий — планета, отвечающая за информацию, знания, контакты, продажи, документы, общение, связь, интернет, транспорт, технику и гаджеты. Во время ретрограда, именно эти сферы жизни находятся под прицелом, и Меркурий может принести неудачи скорее в бытовых делах, — рассказала РИА Новости астролог Анна Ушакова.

ria.ru/20240805/merkuriy-1599002923.html

В период ретро-Меркурия не стоит начинать что-то для вас важное:

- заключать брак;

- подписывать брачный договор;

- покупать недвижимость, автомобиль;

- затевать ремонт (продолжать начатый можно, а вот новый может затянуться на годы);

- устраиваться на работу (могут быть нарушены изначальные договорённости);

- менять причёску или цвет волос.

life.ru/p/1676941

📉Уолл-стрит рушится из-за растущих опасений рецессии — Reuters

- 05 августа 2024, 16:43

- |

Основные индексы Уолл-стрит упали, так как опасения по поводу скатывания Соединенных Штатов в рецессию после слабых экономических данных на прошлой неделе прокатились волной по мировым рынкам.

Промышленный индекс Доу-Джонса упал на 681,07 пункта, или на 1,71%, на открытии до 39 056,19.

Индекс S & P 500 открылся снижением на 195,42 пункта, или 3,66%, до 5151,14, в то время как Nasdaq Composite упал на 1,063.63 пункта, или 6,34%, до 15,712.53 на момент открытия.

Инвесторы нырнули в валюты-убежища и облигации

www.reuters.com/business/live-global-markets-rout-2024-08-05/

📉 На рынке паника... Что же делать? Немного о моем портфеле в моменте и рынке РФ.

- 15 июля 2024, 18:20

- |

Несмотря на падение рынка, мой портфель сейчас чувствует себя нормально, так как яв акциях всего на 18,6% из них больше половины — зарубежные (на зарубежных счетах, конечно же). Еще 3,4% у меня горят 😁 в опционах на акции американских техов (сентябрьские и январские путы).

👆 78% — это кэш (27,1% в баксах на зарубежных счетах и 50,9% рублях, на вкладах, фондах ликвидности, ОФЗ).

С начала года обошлось без минусов, но доходность портфеля 0%, так как немало сгорело в опционах (я делал и продолжаю делать относительно большие ставки на падение техов в США и начало конфликта в Тайване, считаю, что он произойдет с вероятностью 80% уже до середины 2025 года, поэтому до этой даты точно готов платить за позицию и довольно много). Почему я этого жду — уже не раз писал, например, здесь.

( Читать дальше )

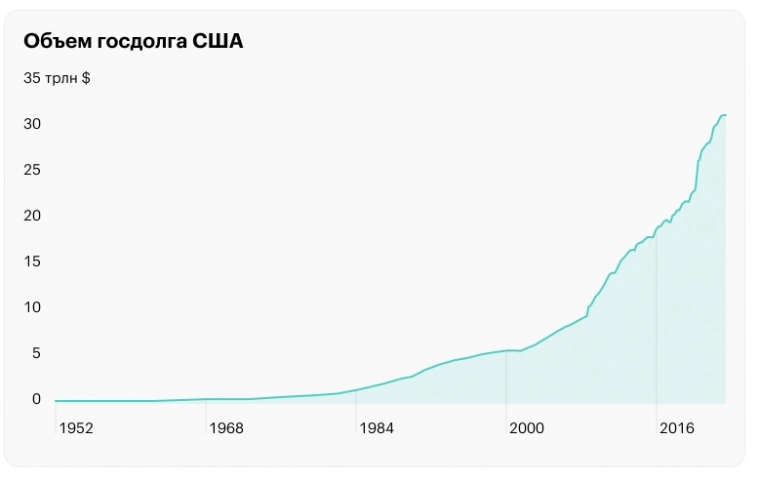

Опасно ли повышение госдолга США?

- 09 июня 2024, 09:13

- |

🏦Часто можно встретить манипуляции цифрами госдолга США. «Он удвоился за последние 10 лет — нас ждет мировой кризис итп»

Глупые политические и военные решения конечно влияют на него, но поскольку мы живем в мире сложного процента — здесь все растет по экспоненте (цены акций, дивиденды, цена недвижимости и товаров) и госдолг не исключение.

🌆Показывая госдолг в обычном масштабе людей пугают невероятным ростом в последние годы, но так будет всегда — ведь это экспонента и каждый год нарастание все больше. Рассматривать график госдолга нужно в логарифмическом масштабе, чтобы четко видеть где рост и где падение в течение времени.

( Читать дальше )

💭 "Взрыв неизбежен: почему я обожаю пузыри на рынке"

- 08 июня 2024, 20:58

- |

Сделал для вас обзоры всего Банковского сектора, а также разобрал "какие акции брать на коррекции"! Кстати после моей точке Яндекс уже отскакивает на 7%! Если интересно заходи!

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»!

◻️#33. За чашкой чая...

Сегодня в этот прекрасный субботний вечер, хотел бы поговорить о Пузырях… Финансовых конечно!Многие инвесторы испытывают страх перед пузырями на фондовом рынке, считая их чем-то киношным и зловещим явлением. Однако такие опасения во многом напрасны и основаны на устаревших стереотипах. И я объясню почему! «Пузыри — это не страшно!»

Пузыри — это не стихийное бедствие, а закономерная и циклическая фаза развития любого рынка.

Понимание причин возникновения пузырей позволяет взглянуть на них иначе. Их образование порождается человеческой натурой — жаждой быстрого обогащения, психологическими факторами, информационной асимметрией. Пока эти факторы присутствуют, пузыри будут регулярно возникать, подобно сезонным эпидемиям.

( Читать дальше )

ДЕФЛЯЦИОННЫЙ КРИЗИС. Конспектируем Рэя Далио

- 05 мая 2024, 15:48

- |

Здесь приведены мои выписки из книг* Рэя Далио, которые я посчитал важными и полезными для того, чтобы возвращаться к ним в будущем. Надеюсь, вам будет полезно. Хочу от себя отметить, что это не просто литература – это исследования, анализ, сбор информации и труд Рэя и его команды, просто невероятного масштаба. Поэтому если кто-то захочет прочитать сам, то мой совет делать это с карандашом в руке и настроится на вдумчивое осмысление и проработку прочитанного.

Сегодня начну с записей о дефляционных кризисах.

- Валюта и долги имеют две цели — они являются средством обмена и сбережения.

- Долг — это актив одного и обязательство другого.

- Долг — это обещание выплаты в определенной валюте

- Держатели долговых активов ожидают, что в любой момент в будущем могут обратить их в деньги, а деньги — в товары и услуги, поэтому они крайне озабочены темпами падения своей покупательной способности (инфляцией) по отношению к компенсации (процентной ставке), которую они получат за удерживание долговых активов.

( Читать дальше )

По каким ценам выкупают опционы на планках?

- 01 апреля 2024, 15:40

- |

Вопрос знатокам сего крутого бизнеса — как торговля опционами.

Уважаемые господа, кто в теме — по каким ценам принудительно закрывают позы по проданным опционам на планках при повышении ГО???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал