коррекция

Будьте внимательны

- 25 мая 2016, 10:55

- |

Не собирался писать, но всё таки сделаю еще один апдейт, так как рынок опять достиг очень важных уровней.

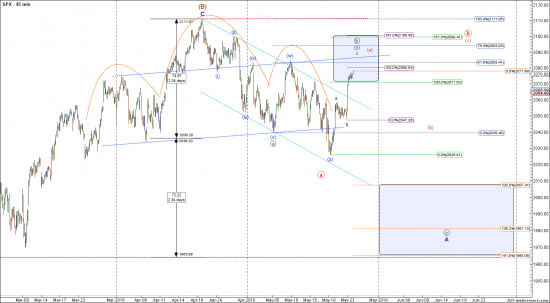

Ожидаемого в моем базовом сценарии падения вниз по S&P-500 мы так и не получили на прошлой неделе, поэтому основным для меня стал альтернативный вариант (был отмечен красным в прошлой статье):

На графике, в принципе должно быть понятно, чего я жду, не понятно только, как быстро это может реализоваться. Новый альтернативный сценарий подразумевает, что вплоть до конца июня, есть риск, что S&P будет болтаться у текущих уровней, в диапазоне (2030-2090 (приблизительно)).

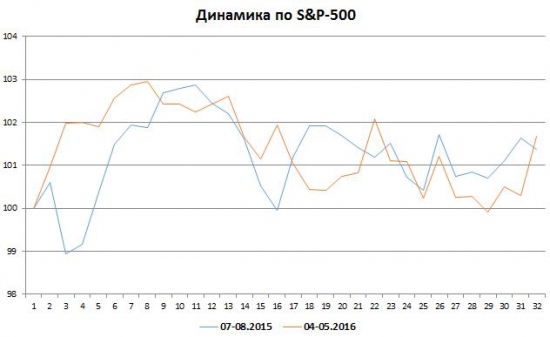

Но очень может быть, что никакого диапазона вообще не будет. Вот вам, ради интереса, сравнение с августом прошлого года:

И далее:

Выводы пусть каждый делает сам. Я лишь скажу, что как и сейчас, тогда в общем-то тоже был достаточно негативный сентимент (собственно поэтому во многом и такое резкое падение при полном отсутствии поупателей).

Как бы то небыло, куда бы рынок не ушел в итоге, с точки зрения риска, сейчас опять хорошие уровни для откры

( Читать дальше )

- комментировать

- 24 | ★1

- Комментарии ( 23 )

Коррекция рынка

- 05 мая 2016, 14:39

- |

Удивительно как Северсталь упала с 830 до 720, а Норникель с 9750 до 8820. Данный момент прощелкал, о чем слегка жалею.

Полагаю, что в данной коррекции рынка есть закономерность. Крупные игроки перед майскими праздниками фиксируют прибыли и уходят отдыхать.

Беру себе на вооружение, что в первой половине мая можно закупаться перед летними дивотсечками по хорошим ценам.

Рост цен нефти и снижение инфляции создали условия для снижения ставки Банком России

- 18 марта 2016, 11:34

- |

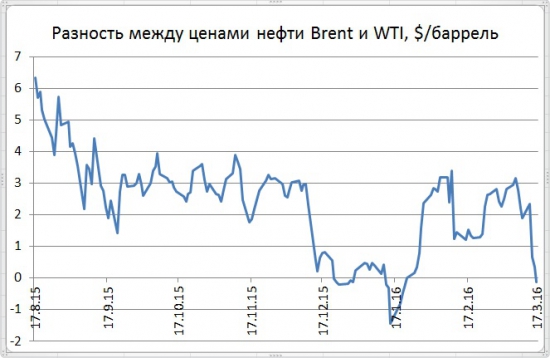

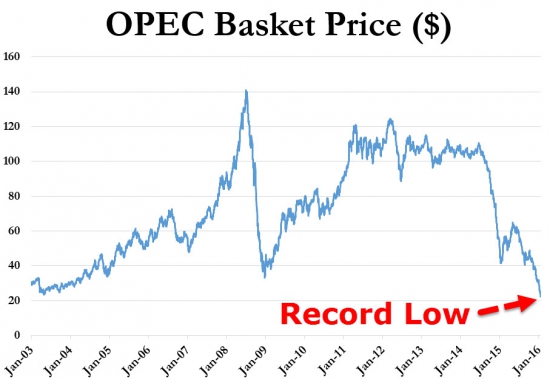

В четверг рынок энергоносителей продолжал демонстрировать оптимизм. Рынок продолжает отыгрывать известия о согласованной на 17 апреля встрече ведущих нефтепроизводителей в Дохе. Свою лепту продолжает вносить неработающий нефтепровод в Ираке и недавнее известие об аварии на нефтяной платформе у берегов Бразилии. Да и снижение индекса доллара после заседания ФРС тоже вносило свой вклад в динамику цен.

Особенно активно подросли цены американской нефти WTI, показав увеличение на 4,1%, а за два дня подрастание составило очень солидные 9,4% (для европейской нефти прибавка составила 7,2%). За счет опережающего роста цены американской нефти спред между ценами по обе стороны Атлантики почти обнулился.

( Читать дальше )

Перспективы индекса ММВБ

- 29 января 2016, 14:20

- |

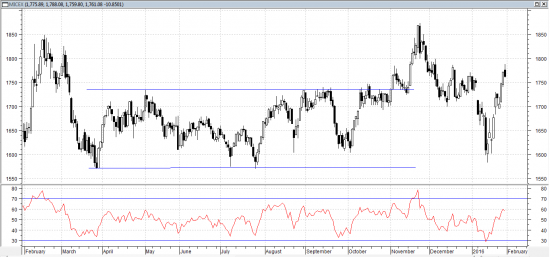

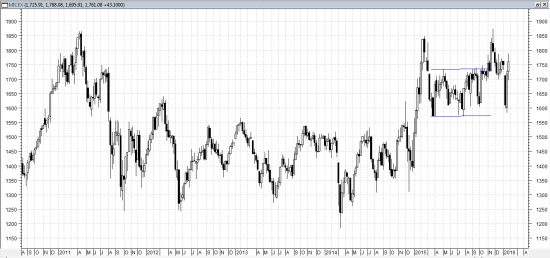

Сегодня индекс ММВБ торгуется на уровне вчерашнего закрытия. В последние дни индекс ММВБ хорошо подрос, на фоне отскока нефти. Вместе с тем, индекс ММВБ приблизился к сильному уровню сопротивления 1770-1780 пунктов. На данном уровне стоит ожидать консолидации или коррекции вниз. Технический индикатор RSI пока находится в нейтральном положении и не дает четких сигналов. Тем не менее, после двухнедельного роста, положение индекса ММВБ существенно улучшилось. В ближайшие дни ожидаем корректирующего движения индекса ММВБ, после завершения, можно ожидать продолжение роста к отметке 1870 пунктов.

( Читать дальше )

Нефть. Хорошая возможность для новых продаж?

- 22 января 2016, 20:04

- |

Также существует риск, замещения выпадающего производства в штатах поставками из Ирана. При этом производство нефти в штатах пока не сокращается, более того растет 7 недель подряд (по данным ZH). Таким образом пока рано говорить о дне рынка (нет фактов свидетельствующих об этом, разве рынок развернут крупные игроки) и текущая коррекция может быть хорошей возможностью для продаж нефти (или покупок Call'ов на Si на нашем рынке).

разворот близко ну или точнее корректировка

- 15 января 2016, 15:55

- |

разворот близко ну или точнее корректировка

кровь чутка льеться

поидее должна финально брызнуть еще ощутимей

и мы как минимум уйдем на коррекцию

потом думаю пойдем еще ниже

Изобретение трейдера Васи Пупкина

- 07 декабря 2015, 11:45

- |

Однако в сильном тренде цена редко откатывала к таким базам, что не давало Васе входить в рынок и присоединяться к хорошему трендовому движению. В основном такой откат получался только при паузе в тренде, когда начиналось боковое движение в коррекционном коридоре. Но тут Васю часто ждали другие сюрпризы: в таких коридорах часто начиналась ценовая болтанка, а сами коридоры могли непредсказуемо ложно пробиваться((.

Тогда Вася обратил внимание на базы другого типа, которые формировались по ходу тренда, и к которым цена откатывалась чаще, давая трейдеру больше возможностей для входа в рынок. Это были базы типа Рост-База-Рост (РБР, тренд вверх) или Снижение-База-Снижение (СБС, тренд вниз).

Но здесь была другая проблема: такие базы считаются слабее баз типа РБС(СБР). Их ещё называют «лежачими полицейскими», которые часто только немного тормозят цену, а потом пробиваются. Особенно, если цена вдруг решила сделать откат по-больше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал