кондор

Опционы и дивиденды 2

- 22 ноября 2024, 14:30

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Ранее я уже писал о том, как можно шортить акции в преддверии дивотсечки на опционах ( https://smart-lab.ru/blog/1039732.php). В ожидании дивов можно не только шортить, но и лонговать акции. Например, если отсечка приходиться через день-два после даты экспирации. Плюс такой стратегии именно на опционах в том, что можно заработать не только на направленном движении, но и на боковике в преддверии отсечки. Подробности ниже.

Месяц назад похожая ситуация сложилась в Алросе. Локальный отскок в акциях пришёлся на ожидания дивидендов в бумаге. График ниже.

На графике видно, как достигнув уроня 55, бумага практически встала в планку: сверху давила жёсткая ДКП, снизу держали дивиденды. Вот именно на эту историю я и своял бабочку (с заваленным левым крылом). Экспирация месячных опционов ожидалась за два дня до дивотсечки. График ниже.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Высокая волатильность и железный кондор

- 08 декабря 2021, 18:03

- |

https://www.investors.com/research/op...

( Читать дальше )

🧹 "Наводя порядок в доме ... вы наводите порядок и в своей торговле!"

- 12 февраля 2021, 17:28

- |

Всем привет! А вот и рецензия на вторую книгу, которую я планировал прочитать, и прочитал в январе 2021 года!

Даже, если честно, приятно удивился, что она уже добавлена была на Смарт-лабе (и даже кто-то один написал на нее рецензию вот тут smart-lab.ru/blog/reviews/483263.php )!

Главный слоган нашей рецензии был взят из самой важной цитаты данной книги (или той ТОП идеи, которую я для себя подчеркнул):

«Наводя порядок в доме… вы наводите порядок в вашей жизни!» А ведь так оно и есть! Каждый, кто попробует на себе применить принципы, изложенные в этой книге, удивится, как его жизнь перемениться, и чаще в лучшую сторону.

Я не буду сейчас углубляться и рассказывать подробности тех действий, которые рекомендует сделать Мария Кондо, просто перечислю свои топ идеи, которые сопровожу комментариями, ставшими полезными мне по трейдингу. Ну и конечно которые помогли мне сделать новую привычку.

( Читать дальше )

В Продолжение Консультация по календарям на опционах

- 28 ноября 2020, 15:50

- |

в путах получете больший доход и меньше убыток, в силу котанго фьючерса на ртс, как следствие меньшее го на путах

первая поза медвежий дебетный спред на путах стоит меньше(с точки зрения уплаченной стоимости и полученной премии ) на других рынках где го расчитыветься иначе, чем на ммвб это бы имело значение

можно создать арбитраж на этих двух позах или

теперь представьте что это кондор на календаре, а эта поза его правая сторона, получим интересное управление стратегией

на ртс лучше начать строить позу на недельной бабочке, а затем вернее перестоить в диаганальный спред с его дальнейшим управлением

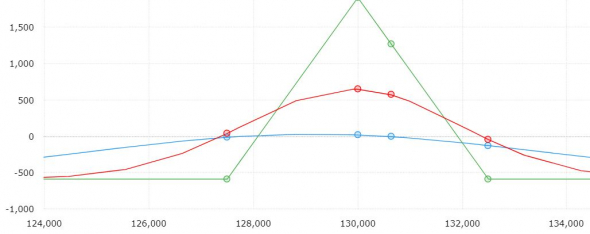

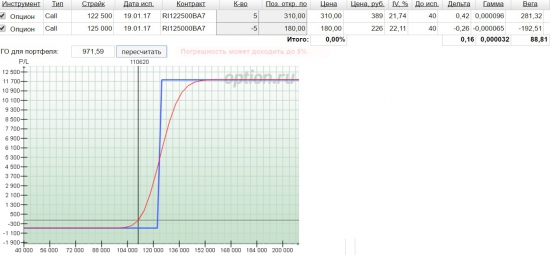

Изначально открыта бабочка, актив приблизился к ее верхней границе, здесь закрываете покупки на 127500 и 132500 страйках и одну продажу на 130, остаеться одна продажа на 130, после чего уже добавляете дебетный диаганальный спред на страйках 132500 и13500, и еще одно очень главное еще одна покупка на 132500 дальней датой , в итоге имеем два диаганальных спреда дебетный и кредитный, профиль всего этого

( Читать дальше )

Опционы. Время железных кондоров.

- 06 июня 2020, 16:09

- |

Зацените. Как вам кондор? Есть, конечно, художественные допущения. Но, в целом выглядит вполне прилично. Во всяком случае, я его так вижу.

Да, дошло и до кондоров. Стрэнглы о которых раньше говорилось для опционов с экспирацией 18.06.20 уже не катят. Сейчас вполне можно взять стрэнгл утром и продать его ближе к 19:00, но на ночь его оставлять уже не рекомендуется. Ближе к экспирации временной распад ускоряется и вся заработанная днем прибыль может испарится.

Рассмотрим стрэнгл в опционах на фьючерс RTS-6.20 c экспирацией 18.06.20, С-135000 — 620 п., Р-105000, 630 п. Общаая стоимость позиции 1250 п. Тета С -39 п, Тета P — 37 п. Итого, для стрэнгла за ночь сожрется 76 п — это 6.4% цены стрэнгла! За одну ночь! Чтоб я так жил.

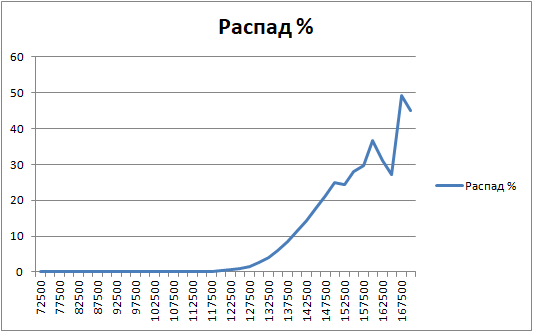

Давайте посмотрим график суточного распада по страйкам в %:

( Читать дальше )

Опционы. Кондор. Откупать ли проданные ноги?

- 20 февраля 2018, 12:17

- |

Возникло небольшое желание обсудить один конкретный технический момент опционной торговли.

Для начала приведу позицию, до которой я доигрался на данный момент. Опционы Брент, серия — 26 февраля. Все рассуждения привожу на 10:33 МСК, иначе придётся постоянно подправлять и корректировать. Сразу оговорюсь, что привожу позицию НА ЗАВТРА. Сегодня уже наступило, оно мне неинтересно.

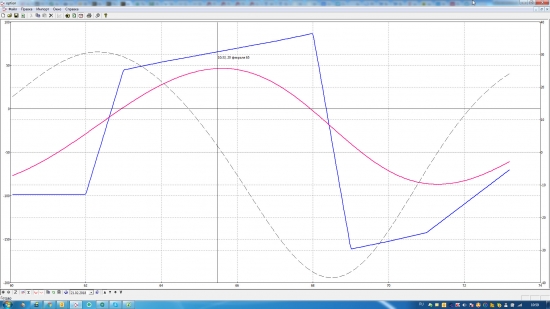

Как видно, классический скошенный кондор 62/63/68/69, правда, кривой, несимметричный, с дополнительным правым длинным крылом. Почему такой — потому что не теория или какая там игра ума, просто получился в процессе реальной торговли.

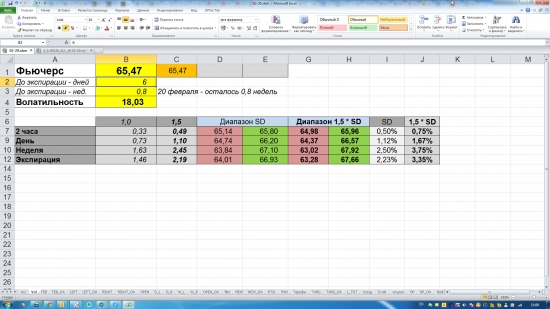

Текущая цена фьючерса = 65,47. Разумеется, за время написания поста она куда-то убежит. Или нет. Я не знаю.

Перед тем, как задавать свои вопросы (к себе и к моим уважаемым читателям), рассмотрю вероятное движение к экспирации (26 февраля). Использую свою любимую лоховскую табличку.

( Читать дальше )

Бычий колл спред fRTS со страховкой от роста Si

- 10 декабря 2016, 18:00

- |

Ещё в августе-сентябре помнятся посты о том что си не зеркалит больше ртс

Вообщем решил замутить такую стратегию, состоящую из 2:

( Читать дальше )

опцион Кондор. Арбитражная страта, палю грааль.

- 30 ноября 2016, 13:06

- |

Действительно — нет прыщей на попе...

Вот Ваша 1000 рублей. Проиграл.

-Ну вот Гаврило, а говорили ты все пари — выигрываешь! А мне — проиграл, что по-твоему прыщ должен у меня вскочить на заднице!!!- рдуется Директор.

— Выглянете в окно, Иван Иваныч — возле песочницы мужики из моего цеха. Если они Вашу задницу в окно увидели — каждый по тыще мне должен.

Бомбическая поза на опционах

- 23 апреля 2016, 16:03

- |

Короче дело было так

Засунул руку в карман — а от туда бабочки вылетают. Пуууусто и глууууухо ((((

Надо как-то короче бабосиком разжиться — а то не пустят на банкет, когда в кармане бабок нет!

Взял на 100 кусков деревянных проданный кондор на коллах забугорной Сишечки с экспирацией 19.05.16 г.

А именно:

Call long 70000

Call short 71000

Call short 73000

Call long 74000

В итоге набрал позу по цене в 175 руб. за одну конструкцию с соотношением прибыли 1 к 9 )))))

Бабочки и кондоры. Почему они не летают?

- 17 августа 2015, 22:11

- |

Но вставить со slideshare сюда не смог :)

Поэтому только ссылка http://www.slideshare.net/doctorOption/ss-51723865

Удачи,

доктор Опцион

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал