компании

💰 Казна теряет дивидендную подпитку

- 25 сентября 2023, 15:48

- |

Минфин снизил оценку доходов бюджета от дивидендных выплат компаний

🖊Как пишет Интерфакс, ожидания на 2024 год стали скромнее аж на 23%: теперь ведомство ожидает ₽650 млрд против ₽845 млрд ранее. В 2025 году прогноз снизился с ₽824 млрд до ₽585 млрд (-29%).

🥰А вот в 2023 году дивидендные поступления в казну наоборот радуют власти: если изначально ожидалось, что они составят ₽544 млрд, то теперь Минфин прогнозирует ₽618,5 млрд по итогам года.

📊Тем не менее агентство отмечает, что основными дивидендными донорами бюджета являются Сбер, Роснефть и, внезапно, Газпром(как будто кто-то ждет от него больших выплат в ближайшие годы).

👉Сколько Газпром уже потратил на капвложения?

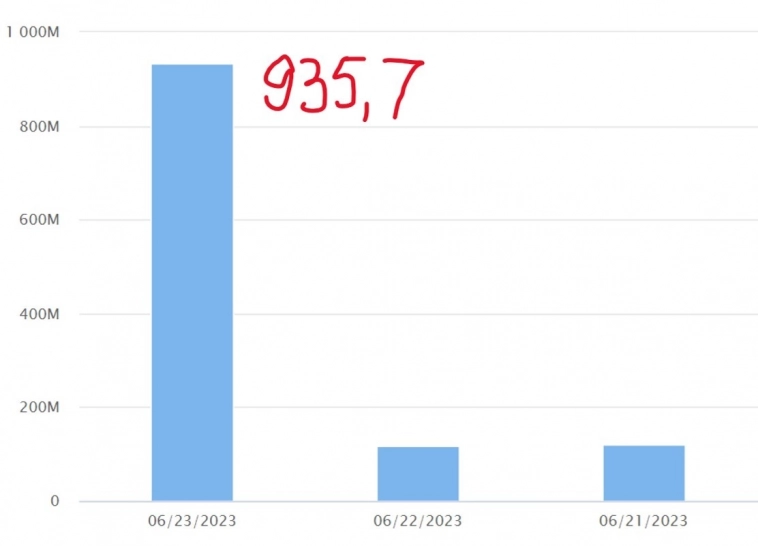

🚀Market Power подсчитал, сколько уже заплатили государству крупнейшие публичные компании в 2023 году. Бюджет уже пополнился за счет дивидендов на ₽596 млрд (см. график). Еще, вероятно, раскошелитсяАлроса и кто-нибудь еще, поменьше. Таким образом, прогноз Минфина сбывается.

( Читать дальше )

- комментировать

- 439

- Комментарии ( 0 )

Компании не спешат привлекать средства по новым ставкам

- 04 сентября 2023, 13:42

- |

Подробнее — в материале «Ъ».

Россети или ФСК ЕЭС ?

- 10 августа 2023, 11:31

- |

Кстати, кто следил за курсом акций Россетей?… именно Россетей, а не ФСК.

у ФСК 80% акций были погашены.

их поглотила Сетка, только вывеска от ФСК осталась.

Сетка под собой имела пакеты акций МРСК и 80% ФСК ЕЭС ...

а Сетка торговалась и по 4р 50к.… а с 2016 по 2020 ценник ходил в районе 2р.

но со сменой вывески оставили торговать график ФСК ЕЭС…

существенно ниже НОМИНАЛА.

при этом в оценке акции либо нет активов Россетей, либо ФСК ЕЭС...

либо и того и другого?

=======

и сейчас мы имеем непонятную оценку стоимости акций.

Только дочерние МРСК стоят в разы больше всей структуры ФСК Россети.

Россети Кубани = 200 млрд.р

Россети Ленэнерго = 240 млрд.р.

и есть на торгах более десятка региональный Россетей… Центра, ЦП, Юг, СЗ... и т.д

при капитализации головной компании всех их объединяющей 250 млрд.р.

рыночной стоимостью 13,3к., номиналом 50к. и ЧА 1р. на акцию...

и при этом головная компания имеет хорошую прибыль и растущие тарифы.

🚂 Затянувшийся переезд

- 26 июля 2023, 16:25

- |

Российские компании с зарубежной пропиской обсуждают с ЦБ варианты сохранения их бумаг на Мосбирже

❓Как сейчас обстоят дела у «квазироссийских» компаний?

🔹Яндекс выиграл суд о сохранении листинга на Nasdaq и параллельно находится в процессе разделения бизнеса.

🔹TCS Group (Тинькофф) приостановил торги на Лондонской бирже, однако делистинг не рассматривает. Думает насчет редомициляции с Кипра.

🔹Polymetal провел делистинг с Лондонской биржи и уже 7 августа завершит переезд в Казахстан, где на бирже МФЦА и будет иметь основной листинг.

🔹Х5 приостановил торги в Лондоне и рассматривает редомициляцию, только пока что не видит технических и юридических возможностей.

🔹Ozon не такой удачливый, как Яндекс, поэтому будет повторно обжаловать делистинг с Nasdaq. С Мосбиржи уходить, естественно, не собирается.

🔹VK не торгуется в Лондоне и ведет переговоры о переезде с Британских островов на остров Октябрьский (Калининградская область).

( Читать дальше )

Тем временем в Америке

- 24 июня 2023, 13:47

- |

( Читать дальше )

Владелец Vans займется в России оптовыми поставками

- 08 июня 2023, 16:54

- |

Американский производитель одежды и обуви VF Corporation (бренды Vans, The North Face и др.) решил закрыть свои магазины в России, а местное подразделение перевести на оптовые поставки. Об этом сказано в отчетности российской структуры VF Corporation ООО «ВФ Си-Ай-Эс». Последние торговые точки Vans в России были закрыты весной 2023 года, говорится в документе. В «ВФ Си-Ай-Эс» на запрос “Ъ” не ответили.

Подробнее – в материале «Ъ»

ПАО Фосагро (#PHOR)

- 24 мая 2023, 13:47

- |

А производят их настоящие тяжелоатлеты рынка, такие как #PHOR, приятного чтения

( Читать дальше )

❗❗❗ ПАО ОГК-2 (#OGKB)❗

- 21 мая 2023, 13:14

- |

Разбираемся вместе, приятного чтения

( Читать дальше )

🚗 КАМАЗ (#KMAZ): ПАМП ИЛИ СПРАВДЕЛИВАЯ ПЕРЕОЦЕНКА?

- 17 мая 2023, 10:28

- |

Да что там происходит!?

Структура выручки Камаза на 2021г:

• Грузовые автомобили: 152 млрд (64% от всей выручки)

• Автобусы, автобетоносмесители: 37 млрд (14%)

• Запасные части: 32 млрд (12%)

• Долгосрочные контракты: 6 млрд (2%)

Грузовые автомобили: в 2023г Камаз собирается произвести 50 тыс. грузовых автомобилей (+14% г/г)

Если в 2022г Камаз стал жертвой падение спроса в РФ, то в 2023г начали подпирать китайские конкуренты. И эта тенденция должна настораживать.

Лидеры рынка за первые 4 мес. 2023г (доля рынка в %):

— Камаз: 26%

— Sitrak: 16%

— Shacman: 13%

И здесь должно настораживать то, что еще в прошлом году Sitrak и Shacman имели доли на рынке грузовиков 0% и 4,5% соответственно.

Автобусы и автобетоносмесители: стабильный рост

Продажи Nefaz рухнули на 44% до 1,4 тыс шт. Однако, в 2023г они начали постепенно восстанавливаться.

Зато автобетоновозы — мегарастущий рынок для компании. Выручка ТЗА удвоилась в 2021 году, удвоилась в 2022, и продолжит расти дальше. В разборе по ТЗА соберем все данные по данному направлению.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал