ключевая ставка ЦБ РФ

На рынке ОФЗ без перемен

- 28 августа 2017, 17:01

- |

За неделю для рынка ОФЗ так и не произошло ничего, что могло бы расшатать котировки. Даже заявления глав западных центробанков, в которых в итоге не было ничего интересного про будущую монетарную политику, оставили доходности российских гособлигаций почти неизменными. Отсутствие комментариев Йеллен насчёт низкой инфляции в США ослабило доллар и немного повысило доходности UST, однако оставило без внимания кривую доходности ОФЗ.

На текущей неделе не стоит ждать резкого роста волатильности котировок ОФЗ, но стоит обратить внимание на новые данные по инфляции в РФ и макростатистику США. Также стоит готовить себя к данным по инфляции, инфляционным ожиданиям и экономической активности за август, которые должны выйти в начале сентября. Новая статистика может окончательно пролить свет на потенциал изменения ключевой ставки на ближайшем заседании ЦБ, что может скорректировать доходности краткосрочных и в меньшей степени среднесрочных госбумаг. Стоит следить и за риторикой представителей ЦБ после публикации этих данных.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Диалоги про фьючерсы на ОФЗ. Часть 2: стратегии

- 23 августа 2017, 17:32

- |

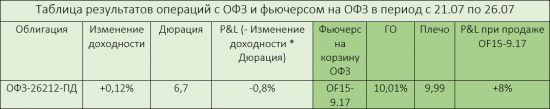

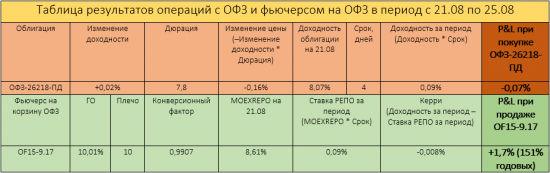

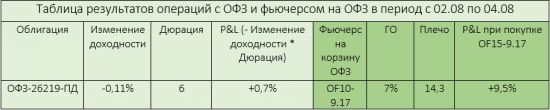

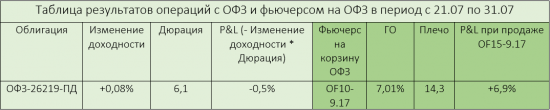

Одной из самых частых просьб читателей в прошлом обзоре был разбор кейсов, на которых можно заработать с помощью ОФЗ и/или фьючерсов на ОФЗ. Поэтому сейчас мы разберём стратегии, но только две, сконцентрировавшись на технической части торговли для большего понимания. Конечно, представленные ниже стратегии не единственные, и о других вариантах можно прочесть на www.futofz.moex.com/s1257. Я отобрал, на мой взгляд, наиболее понятные и простые, чтобы как раз сконцентрироваться на технических аспектах. В следующей части мы разберём уже менее тривиальные стратегии.

Чтобы правильно выбрать между ОФЗ и фьючерсом на ОФЗ надо чётко понимать, что вы получаете от первого и второго инструмента.

1. ОФЗ даёт Вам прибыль за счёт изменения доходности и за счет получения первоначальной

( Читать дальше )

ОФЗ совершают камбэк

- 07 августа 2017, 16:26

- |

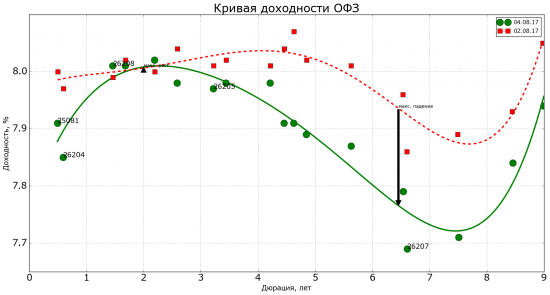

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

В конце недели кривая доходности ОФЗ значительно провалилась почти на всех дюрациях, а наибольшее падение ставок пришлось на гособлигации с дюрацией в 6-8 лет. Отмечу высокую доходность, которую можно было получить всего за пару дней при покупке фьючерса на ОФЗ благодаря такому снижению ставок. В итоге к началу недели кривая ОФЗ упала в среднем на 0,03-0,08 пп, чему по большей части способствовали новые данные по инфляции. Рост уровня цен в июле оказался ниже ожидаемого: ИПЦ замедлился до 3,9% г/г. Также дополнительную поддержку ОФЗ оказала неготовность S&P пересматривать кредитные рейтинги РФ в связи с новыми санкциями, о чём было объявлено в четверг.

( Читать дальше )

Страх и ненависть на рынке ОФЗ. Август начался

- 01 августа 2017, 13:34

- |

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

В пятницу Центробанк сохранил ставку на уровне 9%, что не потрясло рынок ОФЗ, так как прогнозы большинства участников рынка сбылись. ЦБ испугался отсутствия снижений инфляционных ожиданий, а также потенциального ослабления рубля на фоне американских санкций и волатильности цен на нефть. Тем самым Банк России решил не упрощать доступ к кредиту и оставить вложения в Россию на прежнем уровне привлекательности. Однако ЦБ утверждает, что пространство для снижения ключевой ставки в текущем году есть, поэтому уже на сентябрьском заседании ставка может опуститься до 8,5-8,75%.

За последний месяц кривая доходности ОФЗ на коротких и средних участках поднялась вверх, участок длинных гособлигаций не претерпел значительных изменений. Заседание ЦБ незначительно скорректировало доходности ОФЗ: ОФЗ-26219-ПД: +0,05 пп, 7,92%; ОФЗ-26220-ПД: +0,08 пп, 8,07%; ОФЗ-26214-ПД: +0,02 пп, 8,06%. Завтра стоит следить за итогами очередного аукциона ОФЗ.

( Читать дальше )

Ключевая ставка ЦБ как инструмент для заработка: фьючерсы на RUONIA

- 26 июля 2017, 17:20

- |

В 1994 году в США был запущен фьючерс «Fed Funds», суть которого заключалась в котировании ожиданий по ключевой ставке рынком на определённую дату. С тех пор дериватив позволяет инвесторам хеджировать процентные риски, а спекулянтам отыгрывать изменение ставок в Америке. Российский срочный рынок тоже не стоит на месте: в 2016 году на Московской Бирже появился российский аналог «Fed Funds» — фьючерс на ставку RUONIA, позволяющий «играть» с ключевой ставкой ЦБ.

RUONIA — это ставка, по которой крупнейшие российские банки выдают друг другу кредиты на срок 1 день (ставка overnight). Её расчёт осуществляется Банком России, подробнее о методике можно узнать на www.ruonia.ru/methodology.html. Как же связаны RUONIA и ключевая ставка? Всё достаточно просто: с помощью объявления ключевой ставки и кредитования под неё банков ЦБ влияет на стоимость межбанковских кредитов. Пример: ЦБ снизил ставку –> кредит для банков у ЦБ стал дешевле -> банки берут в долг у ЦБ -> кредитуют другие банки под меньшую ставку RUONIA, чтобы сделать своё предложение конкурентоспособным по сравнению с ключевой ставкой. То есть RUONIA процентов на 90 определяется ключевой ставкой, остальную её часть определяет объём ликвидности в банковском секторе. Если денег в банках в избытке, то RUONIA будет ниже ключевой, и наоборот. Таким образом, зная, какие решения будет принимать ЦБ и в каком состоянии находится ликвидность банковского сектора, Вы сможете с высокой точностью прогнозировать движения ставки RUONIA.

Фьючерс учитывает средневзвешенную ставку RUONIA за месяц дня его экспирации, а котировка формируется аналогично «Fed Funds»: 100 – ожидаемая рынком средневзвешенная ставка за конкретный месяц. То есть если Вы покупаете фьюч с датой экспирации 31.07.2017, Вам надо следить за средней RUONIA за июль. Наибольший интерес фьючерс на RUONIA представляет в месяцы после заседаний ЦБ: в ближайшее время любопытно будет отслеживать, как себя поведёт фьючерс на августовскую RUONIA до и после заседания Банка России 28 июля.

Изменение ключевой ставки влияет на RUONIA, но не каждый может точно предсказать действия ЦБ! Если Вы считаете, что в данный момент ожидания рынка ошибочны, что можно было часто видеть перед последними заседаниями, то этот инструмент для Вас. Если Вы уверены, что в пятницу ставка опустится до 8,75%, при том что рынок больше верит её сохранение на текущем уровне, так как ожидаемая RUONIA на 8.17 составляет 8,88 % (www.moex.com/a4103), то стоит купить фьючерс на RUONIA прямо сейчас. При этом можно быть уверены, что RUONIA опустится ниже ключевой ставки в условиях текущего избытка ликвидности в банковском секторе (см. последние обзоры денежного рынка). Текущая цена фьючерса на RUONIA 8.17 = 91,12, но раз Вы знаете, что в августе она будет ниже 91,25, я не удивлюсь, если уже сейчас Вы на сайте МосБиржи покупаете этот инструмент. Конечно же, если Ваши ожидания противоположны, ставку можно отыгрывать в другую сторону. Более того, можно отыгрывать и более дальние ставки: фьючерсы на RUONIA существуют на ставки на 12 месяцев вперёд. То есть если Вы лучше рынка прогнозируете, какой будет ключевая ставка в июне следующего года, можете реализовать своё ожидание с помощью дериватива.

( Читать дальше )

Важнейшие экономические события недели

- 24 июля 2017, 11:16

- |

Обзор ключевых экономических событий недели от Insider.pro

Ключевым отчетом недели будeт предварительная оценка ВВП США во II квартале. Среди других важных отчетов — продажи нового жилья, продажи на вторичном рынке недвижимости, индекс стоимости жилья Кейса-Шиллера. Ситуацию в промышленности прояснят индексы производственной активности ФРБ Канзаса и Ричмонда. В пятницу совет директоров Банка России примет решение о ключевой ставке.

Во вторник и среду состоится заседание Федерального комитета по открытому рынку США. Изменения денежно-кредитной политики не ожидается.Понедельник, 24 июля

Весь день: заседание ОПЕК с участием стран, не входящих в картель.

11:30 Составной индекс деловой активности Германии за июль.

12:00 Составной индекс деловой активности ЕС за июль.

17:00 Статистика продаж на вторичном рынке недвижимости США, подготовленная Национальной ассоциацией риелторов (НАР).

( Читать дальше )

Коррекция окончена?

- 07 июля 2017, 20:00

- |

Но вот вышли данные Росстата по инфляции, данные названы директором департамента денежно-кредитной политики Игорем Дмитриевым шоком.

По его данным, инфляция в июне ускорилась до 4,4% г./г. (против 4,1% г./г. в мае). Объясняется это якобы ускорением инфляции в продовольственном сегменте, плюс ростом транспортных тарифов. Произошли также изменения тарифов на электроэнергию, основу основ экономики. О них, конечно, применительно к инфляции ни слова, поскольку подразумевается некое выравнивание тарифов. Вцелом же, тарифы выросли, в большинстве субъектов рост, в том числе в Москве.

Совокупность этих факторов, по сути, исключает дальнейшее снижение ключевой ставки. Скорее всего её заморозят на этом уровне до конца осени. А потом, вероятнее всего, начнут не опускать, а оставят неизменной, и если инфляционные ожидания не улучшатся, как это часто бывает в конце лета, а причин, аналогично августу прошлого года, для этого я пока не вижу, ставочку начнут медленно поднимать. Низкая нефть тут вообще не помощник, кстати. Ну а коль скоро ожидания быстрого падения ключевой ставки сейчас еще заложены в рынки, но эти ожидания скорее всего не оправдаются, плюс окончание дивсезона снизит оптимизм на рынке акций, можно ожидать что нынешний рост не будет долгим. Он по сути уже захлебнулся. Коррекция вверх окончена? Не знаю. Но оптимизм на рынке явно угасает.

Снижение ключевой ставки в апреле прибавит к целевой цене Сбербанка 1%

- 25 марта 2016, 12:59

- |

Глава ЦБ Эльвира Набиуллина заявила, что снижение ключевой ставки возможно по мере замедления инфляции и инфляционных рисков, сообщает РБК. Ранее Банк России оставил ставку на уровне 11%, при этом заявив, что будет проводить умеренно-жесткую кредитную политику.

Расчёт здесь:

specialsituations.net/april-rate-cut-gives-1-percent/

В случае, если Банк России все же понизит ставку на следующем заседании (29 апреля), целевая цена Сбербанка вырастет до 124 руб за акцию за счет пересмотра прогноза по объему кредитования. Текущая целевая цена — 122,8 руб за акцию.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал