ключевая ставка ЦБ РФ

Как вырастет ключевая ставка ЦБ РФ на этой неделе?

- 09 марта 2020, 01:37

- |

Как вырастет ключевая ставка ЦБ РФ на этой неделе?

Ключевая ставка не может не измениться на мой взгляд. Но вот на сколько она вырастет? Прошу проголосовать.

Как думаете, а ведь если бы остались в сделке ОПЕК, то ничего бы этого и не было?

- комментировать

- Комментарии ( 6 )

Зарабатываем на изменении ставки ЦБ/RUONIA

- 13 декабря 2019, 15:40

- |

https://ru.wikipedia.org/wiki/RUONIA.

Если Вы Покупаете/Продаете этот фьючерс в ожидании изменении ставки ЦБ за месяц до событие,(чем раньше тем лучше). Т.е. в начале ноября покупаем фьючерс RUON-12.19 если ЦБ понизит ставку в декабре.

Или 2-й способ. Вы Покупаете/Продаете фьючерсы разного срока и удерживаете до экспирации этих фьючей.

На данном ЛЧИ 2019 я удерживаю фьючи Покупка RUON-10.19, RUON-11.19, RUON-12.19 что принесло профит.

Как эта работает: если ставка ЦБ падает, фьючи Покупаем заранее, если ставка ЦБ растет Продаем заранее.

Я покупал сразу на несколько месяцев в этот день 06.09.19:

RUON-09.19 [FORTS] Купля 92,99

RUON-10.19 [FORTS] Купля 93,01

RUON-11.19 [FORTS] Купля 93,05

Как это понимать (если через месяц ставка RUONIA ниже я зарабатаю):

100-92,99= 7,01%

100-93,01= 6,99%

100-93,05= 6,95%

Эспирация фьючерсов

RUON-09.19 [FORTS] 93,13

RUON-10.19 [FORTS] 93,24

RUON-11.19 [FORTS] 93,57

100-93,13=6,87%

100-93,24=6,76%

100-93,57=6,43%

( Читать дальше )

Ключевые ставки этой недели

- 11 декабря 2019, 08:41

- |

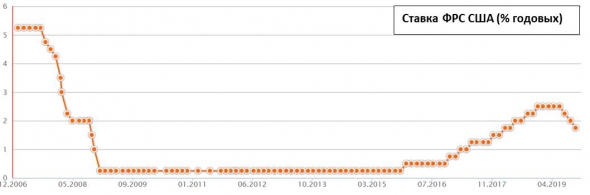

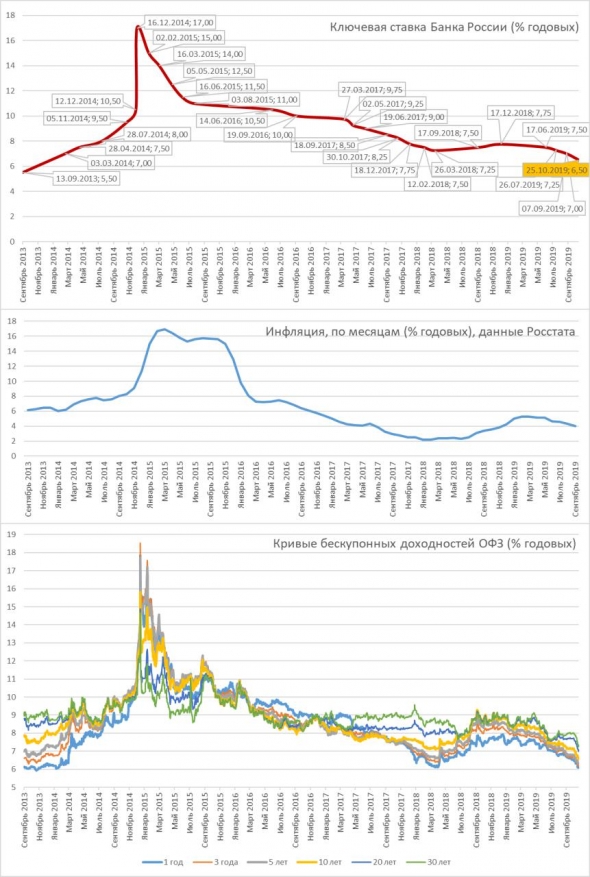

На этой неделе будут объявлены решения по ключевым ставкам пот ФРС США и Банка России. ФРС объявит ставку сегодня, после 21-00 мск, Банк России – в пятницу днем. Оснований для снижения (или, тем более, повышения) ставки ФРС недостаточно. Диапазон в 1,5-1,75% должен остаться неизменным. Снижать ставку, равно как и расширять программу выкупа активов целесообразно в случае падения рынков или для стимулирования замирающей экономики. В Штатах и акции на исторических максимумах, и прирост ВВП ожидается на уровне 2,4%. Еще год назад такие условия были способны провоцировать рост ставок и сокращение баланса ФРС. Но последнее повышение ставки ФРС произошло синхронно с максимальным за пятилетку падением фондовых индексов. И с тех пор, ощутив всю негативную мощь жесткой монетарной политики, американский регулятор, активно подгоняемый президентом страны, находится перед выбором сохранения умеренно мягкого или сверхмягкого монетаризма. На сей раз выбор должен остановиться на первом варианте.

( Читать дальше )

ЦБ РФ снизил ключевую ставку на 50 процентных пунктов до 6.50%

- 25 октября 2019, 13:54

- |

Можно ожидать продолжения ралли в рублевых бондах.

Пресс релиз ЦБ тут: cbr.ru/press/PR/?file=25102019_133000Key.htm

Страшно покупать длинные ОФЗ при текущих ценах. Интересно, а если в декабре еще снизят на 50 текущие цены подрастут?

Снижение ключевой ставки в пятницу вряд ли повлияет на рубль и облигации

- 23 октября 2019, 08:39

- |

Все заинтересованные помнят, что в пятницу – решение Банка России по ключевой ставке. Многие вслед за Эльвирой Набиуллиной предполагают, что снижение составит 50 б.п., и ставка достигнет 6,5%. Вряд ли будет иначе, если учитывать консенсус участников рынка, экономистов и представителей самого регулятора. Вопрос в том, как на это снижение отреагируют облигации? Сопоставим данные, на примере ОФЗ. Последний раз такую низкую доходность гособлигации давали в далеком 2013 году. Когда, собственно, и начала таргетироваться ключевая ставка (до этого ЦБ оперировал ставкой рефинансирования, которая к 2012 году потеряла актуальность). Похожие на нынешние доходности облигация были и полтора года назад. После чего облигационный рынок испытал глубокую просадку.

Что отличает нынешнее положение ставок от прошлогоднего и от осени 2013 года? К весне 2018 года Россия пришла с беспрецедентно низкой рублевой инфляцией. Снижение ставок казалось делом решенным, длинные облигации стремительно росли в цене. Что и вызвало коррекцию на перегретом в какой-то момент рынке. О перегретости говорит и отрыв прошлогодних доходностей ОЗФ от значений ключевой ставки. Впрочем, тогда Банк России еще продолжал консервативную денежную политику, с поправкой на риски 2014-16 годов.

( Читать дальше )

Ожидаю снижения ключевой ставки до 7,0%. Как и большинство

- 04 сентября 2019, 06:58

- |

Мой прогноз по ставке на 6 сентября — снижение на 0,25%, с 7,25% до 7,00%. Думаю, прогноз находится в общем консенсусе участников рынка. На этот консенсус опирается и Банк России в своих решениях.

Кроме этого, аргументов «за», пожалуй, два, и они убедительны. Первый: общемировая тенденция снижения ставок. Рынки спокойны, и это позволяет Банку России сосредоточиться в оценках внешнего финансового окружения ни на детализации рисков, а на отслеживании поведения прочих центральных банков. Если соответствовать этому поведению, снижать ставку нужно, и по курсу рубля это не должно ударить.

Второй: стимулирование экономики. А экономика, судя по оценкам и макропрогнозу Минэка, замедляется. И это наиболее важный аргумент в пользу смягчения ДКП.

Насчет шага снижения. Отечественный ЦБ мог бы снизить ставку и на 50 б.п., до 6,75%. Однако страхи турбулентности на внешних финансовых площадках вряд ли позволят совершать столь серьезные шаги. Последняя коррекция глобальных рынков состоялась менее года назад, и тогда Банк России ставку тактически повышал, как минимум, в целях устойчивости рубля. Сейчас, кстати, рубль снова не в лучшей форме. Так что страхи неблагоприятного развития финансовых событий не умозрительны. А ДКП Банка России обещает быть взвешенной, с определенным оптимизмом.

( Читать дальше )

Макропрогноз Минэкономразвития настраивает на снижение ключевой ставки в сентябре

- 27 августа 2019, 07:35

- |

Минэкономразвития опубликовало новый 5-летний макропрогноз (http://economy.gov.ru/wps/wcm/connect/a06f6494-ac25-45d4-b148-53bf10b3d40b/190826.pdf?MOD=AJPERES&CACHEID=a06f6494-ac25-45d4-b148-53bf10b3d40b).

Основное:

• Прогноз роста ВВП на 2019 г подтверждён на уровне 1.3%, прогноз на 2020 г снижен с до 1.7% (ранее — 2.0%)

• Прогноз инфляции на 2019 г снижен до 3.8% (4.3%), 2020 г – 3.0% (3.8%)

• Прогноз роста инвестиций в 2019 г снижен до 2.0% (было 3.1%), 2020 г – 5.0% (7.0%)

• Прогноз роста реальных располагаемых доходов населения на 2019 г снижен до 0.1% (1.0%), 2020 г – 1.5% (1.5%)

Волнующим документ не назовешь. Минэк верен себе: отдаленные ожидания оптимистичны и корректируются вниз по мере приближения. Но документ системный, а понижения прогнозируемых показателей экономической активности на 2019-20 гг слишком заметны. Реакцию на документ, видимо, получим 6 сентября, когда состоится очередное заседание СД Банка России по денежно-кредитной политике. Впервые за 5,5 лет ключевая ставка, скорее всего, достигнет 7%. Для облигационного рынка – положительно. Для рубля – пока относительно все равно.

( Читать дальше )

Традиционные размышления в преддверии заседания ЦБ РФ и объявления ключевой ставки

- 26 июля 2019, 08:05

- |

( Читать дальше )

Э.Набиуллина допускает снижение ключевой ставки сразу на 50 б.п.

- 05 июля 2019, 08:04

- |

САНКТ-ПЕТЕРБУРГ, 4 июля. /ТАСС/. Совет директоров ЦБ на заседании 26 июля рассмотрит возможность снижения ключевой ставки, сообщила журналистам глава ЦБ РФ Эльвира Набиуллина в рамках Международного финансового конгресса.

(https://tass.ru/ekonomika/6630430)

Ставку нужно снижать. И нужно правильно оценивать причинно-следственные связи. Предполагаемое и, видимо, предстоящее снижение ключевой ставки – реакция на низкую инфляцию и подспорье росту экономики. На фондовый и долговой рынок, о чем многие из нас думают, это снижение не в силах оказать серьезного воздействия. Отечественные фондовые площадки – заложники движений иностранного капитала. За рубежом деньги дешевы. И деньги идут в т.ч. к нам. Короткие ОФЗ уже торгуются вблизи 7% годовых, и на этот сектор более низкая внутренняя ключевая ставка уже не способна оказать давления. Рынок акций воспринимается инвесторами как генератор дивидендной доходности при относительной дешевизне самих бумаг. Покупать ли в этой связи что-то «под ставку»? Вряд ли.

( Читать дальше )

Глава Банка России заявила о возможности снижения ключевой ставки на следующей неделе

- 06 июня 2019, 13:09

- |

Банк России на ближайшем заседании совета директоров 14 июня может впервые за год снизить ключевую ставку. О такой возможности заявила в четверг в интервью Bloomberg TV глава ЦБ РФ Эльвира Набиуллина.

Данные, полученные за период с прошедшего заседания по ставке, подтверждают существенно более благоприятную, чем ожидалось, динамику по инфляции, пояснила она. «Надо признать, что внешние условия оказались несколько более волатильными в последние недели, и мы примем во внимание все эти факторы, но, по нашему мнению, вариант снижения ставки возможен».

При этом возможен и вариант сохранения ключевой ставки на текущем уровне в 7,75% годовых. По словам Набиуллиной, ЦБ не видит необходимости в «резких движениях». Ранее в четверг в ходе Петербургского международного экономического форума глава ЦБ РФ сказала, что регулятор готов возобновить смягчение монетарной политики «в ближайшем будущем», после того как два упреждающих повышения ставки в прошлом году «дали необходимый эффект».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал