Блог им. andreihohrin

Снижение ключевой ставки в пятницу вряд ли повлияет на рубль и облигации

- 23 октября 2019, 08:39

- |

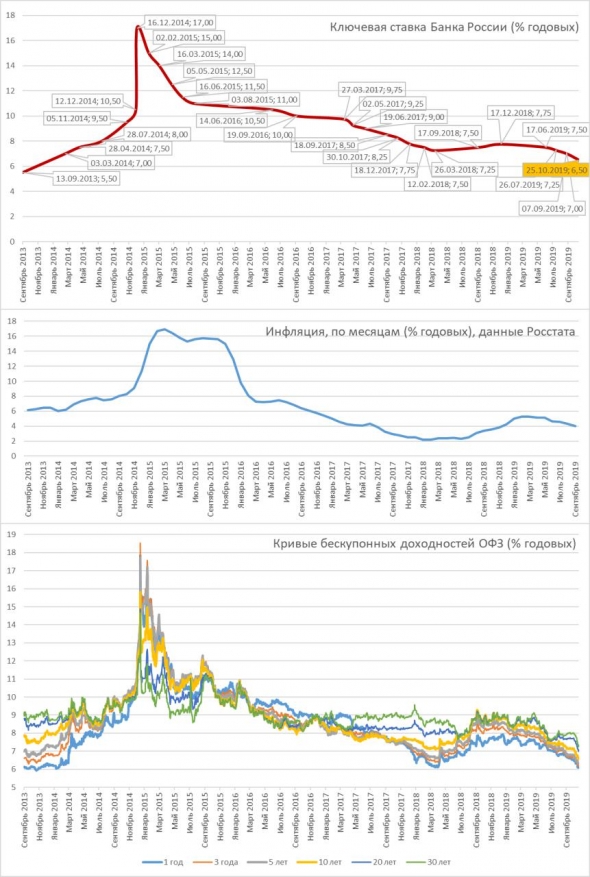

Все заинтересованные помнят, что в пятницу – решение Банка России по ключевой ставке. Многие вслед за Эльвирой Набиуллиной предполагают, что снижение составит 50 б.п., и ставка достигнет 6,5%. Вряд ли будет иначе, если учитывать консенсус участников рынка, экономистов и представителей самого регулятора. Вопрос в том, как на это снижение отреагируют облигации? Сопоставим данные, на примере ОФЗ. Последний раз такую низкую доходность гособлигации давали в далеком 2013 году. Когда, собственно, и начала таргетироваться ключевая ставка (до этого ЦБ оперировал ставкой рефинансирования, которая к 2012 году потеряла актуальность). Похожие на нынешние доходности облигация были и полтора года назад. После чего облигационный рынок испытал глубокую просадку.

Что отличает нынешнее положение ставок от прошлогоднего и от осени 2013 года? К весне 2018 года Россия пришла с беспрецедентно низкой рублевой инфляцией. Снижение ставок казалось делом решенным, длинные облигации стремительно росли в цене. Что и вызвало коррекцию на перегретом в какой-то момент рынке. О перегретости говорит и отрыв прошлогодних доходностей ОЗФ от значений ключевой ставки. Впрочем, тогда Банк России еще продолжал консервативную денежную политику, с поправкой на риски 2014-16 годов.

Отличие 2013 года в том, что инфляция уже заметно поднялась над минимальными значениями 2012 года (тогда инфляция замедлялась до 3,5% годовых), а доверие к госбумагам было ни более низком, нежели сейчас, уровне. Это хорошо видно по разнице доходностей однолеток и 10-30-леток.

Можно сказать, что в 2013 году низкие доходности ОФЗ были заложниками излишне низкой ключевой ставки, а в 2018-м – следствием завышенных спекулятивных и экономических ожиданий.

Казалось бы, сегодня и ключевая ставка более-менее равновесна (особенно на уровне 6,75-6,5%), и завышенных спекулятивных ожиданий нет. Но есть новая вводная – доходности ОФЗ с разными сроками до погашения стали как никогда близки. Т.е. кривая зависимости доходностей от срока приблизилась к состоянию т.н. инверсии.

О чем это говорит? Если бы последние месяцы рубль существенно укреплялся к базовым валютам (как это было к весне прошлого года), можно было бы ставить на разворот ралли рублевых облигаций. Но доллар стоит 63-64 рубля, евро – около 71. Так что ажиотажный спрос на рублевые активы не подтвержден, а уверенность иностранных и внутренних инвесторов в завтрашнем дне условна. Так что на разворот планов не строим. Зато на остановку движения бумаг вверх или на коррекции – почему бы и не полагаться.

Пятничное понижение ключевой ставки, даже понижение на 0,5% не вызовет ни резкого роста облигаций, ни значимого ослабления рубля. Ибо доходности облигаций уже учитывают снижение ставки, а потенциальная инверсия – очевидный ограничитель роста облигационный цен. Рубль же еще далек от прошлогодних 55 единиц за доллар, а денежные индикаторы, включая упомянутые ОФЗ, уже опустили его внутреннюю доходность до 6,5-6,7%. Банк России всего лишь формализует цифры.

В общем, пятница 25 октября ожидается спокойной.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка