календарные спреды

Календарный арбитраж волатильностей тернарных опционов.

- 14 декабря 2024, 23:17

- |

Напомню, в тернарных конструкциях, в отличии от бинарных, 3 опциона, а не 2. Иногда, в зависимости от рыночной ситуации, один из опционов полностью или частично меняется на фьючерс.

Тернар позволяет, в том числе, очень прибыльно торговать и на календарных спредах.

1. С его помощью можно строить интересные конструкции, например:

ГО такой конструкции около 170 000 руб., примерную доходность за неделю/год можно посчитать.

2. Подбором параметров тернара можно добиться таких греков:

( Читать дальше )

- комментировать

- 4К | ★5

- Комментарии ( 10 )

Где (или у кого) можно купить данные по календарным спредам Si за последние 2 года? Желательно тики или минутки.

- 06 июня 2022, 01:12

- |

- ответить

- 946 |

- Ответы ( 13 )

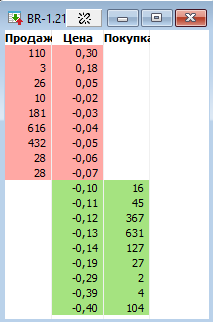

Психологически готовимся к отрицательным ценам в стакане

- 09 декабря 2020, 21:55

- |

Вот такой стакан по нефти можно будет увидеть если произойдет полная ж. и 2020 окажется только разминкой перед 2021. А вообще, как видите, нефть уже около недели торгуется в бэквордации, т.е дальние контракты дешевле ближних. Это говорит о высоком спросе «прямо сейчас» и теоретически свидетельствует о переходе к бычьему рынку. Ключевое слово «теоретически».

Разминка перед завтрашней опционной конференцией: календарные спреды.

- 18 мая 2018, 17:42

- |

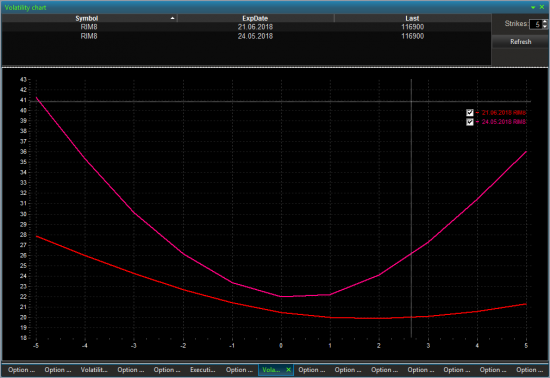

С 21 мая биржа переходит на новый алгоритм расчета ГО, при этом нам обещают, что ГО на календарные спреды будет существенно снижено по сравнению с нынешней ситуацией. Давайте в это поверим и рассмотрим, что и зачем можно делать с календарными опционными спредами.

На всякий случай напомню:

1. Календарный спред — это продажа/покупка опционов одного страйка, но разных сроках экспирации.

2. Прямым календарным спредом называется позиция, при которой продается опцион с ближней датой экспирации, а покупается с дальней. Обратным календарным спредом, понятное дело, называется позиция, когда все наоборот, покупается ближний, продается дальний.

3. Что касается рисков. Как это не покажется странным, и там и там он ограничен, только при прямом спреде риск существенно больше.

Когда есть смысл покупать опционный (прямой) спред? Посмотрите на ниже приведенную картинку кривых волатильностей RI экспирации 24 мая (она выше) и 21 июня.

( Читать дальше )

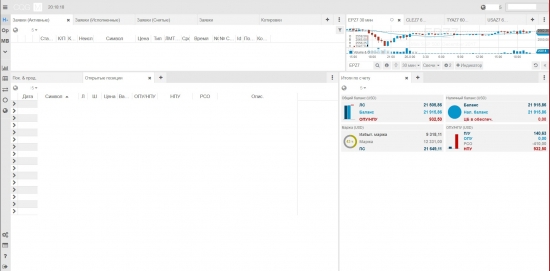

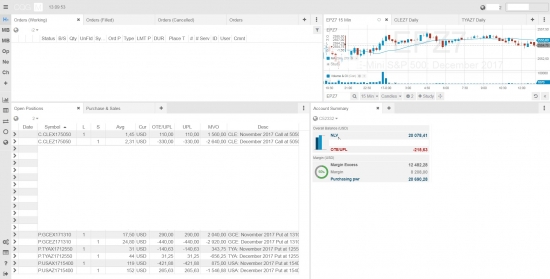

Календарный спред. Сделка №1. Счет 2. Итог: + 26.01$. Реал.

- 26 октября 2017, 19:31

- |

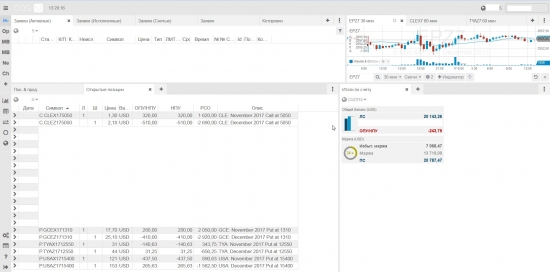

Сегодня закрыл последнюю сделку по 30-трежерисам, на 2-ом счету.

1. Нефть : — 220$

2. Золото : + 150$

3. 10-трежерис : — 78.12$

4. 30-трежерис : + 174.13$

Итого: + 26.01$

Общий результат по этому счету, на текущий месяц составляет + 1 505$.

Желаю всем успехов в торговле.

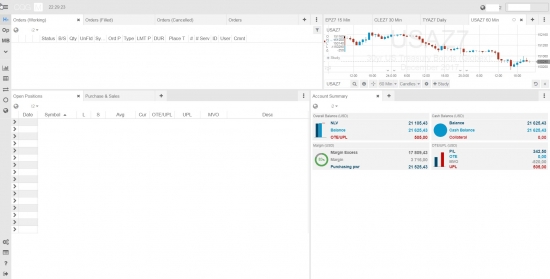

Календарный спред. Сделка №1. Итог: - 68.12$. Реал.

- 25 октября 2017, 21:57

- |

Удалось закрыть последнюю позицию по 30-трежерисам.

1. Нефть : — 220$

2. Золото : + 150$

3. 10-трежерис : — 78.12$

4. 30-трежерис : + 80$

Итого: — 68.12$

Общий результат по этому счету, на текущий момент + 1 105$.

На втором счете не удалось закрыть 30-трежерис, стакан быстро опустел. Поэтому по покупке и по продаже показывает минус.

Будем ждать. Результат должен быть похожим на первый счет.

( Читать дальше )

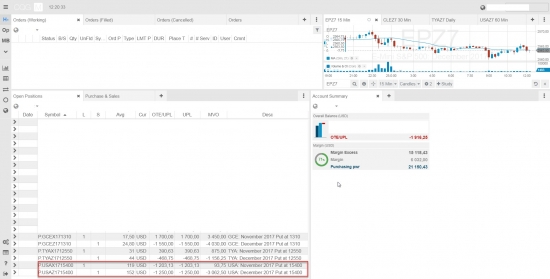

Календарный спред. Сделка №1. Промежуточный итог: - 148.12$. Реал.

- 25 октября 2017, 11:47

- |

По золоту завтра экспирация, да и трежерисам осталась два дня.

Позиции буду закрывать.

По 30-летним трежерисам в стакане никого нету, придется ждать экспирации и поставки фьючерса, и только потом крыться, иначе получим убыток.

s019.radikal.ru/i602/1710/f0/69c0e6daa869.jpg

( Читать дальше )

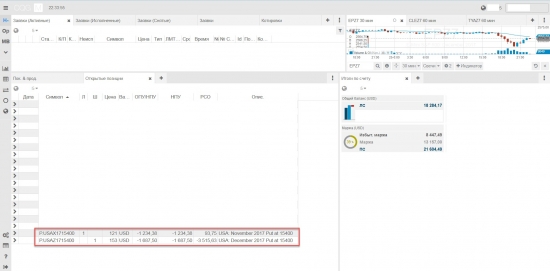

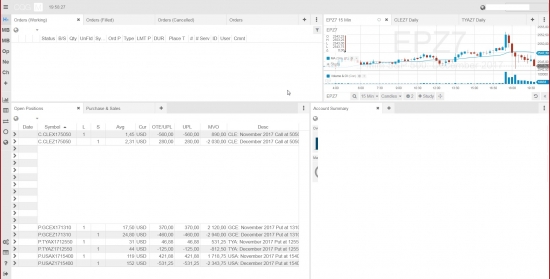

Календарный спред. Сделка №1. Промежуточный итог: - 635.63$. Реал.

- 17 октября 2017, 12:36

- |

Сегодня экспирация по нефти.

Общий результат, по первому счету выглядит вот так:

1. Нефть : -220$

2. Золото : -150$

3. 10 лет трежерис: -109.38$

4. 30 лет трежерис: -156.25$

Итого: — 635,63$.

s018.radikal.ru/i506/1710/41/aaaf60cc342c.jpg

По второму счету:

1. Нефть : -190$

2. Золото : -130$

3. 10 лет трежерис: -108.75$

4. 30 лет трежерис: -171.87$

Итого: — 600,62$.

( Читать дальше )

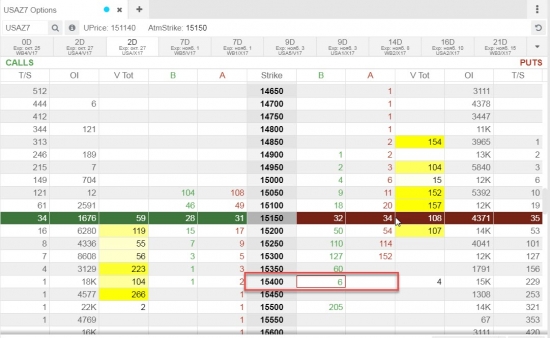

Календарный спред. Сделка №1. Промежуточный итог: - 557.49$

- 10 октября 2017, 19:10

- |

На текущий момент позиции выглядят вот так:

1. Нефть : — 280$.

2. Золото : — 90$.

3. 10-трежерис: — 78,12$.

4. 30-трежерис: — 109,37$.

Итого: — 557,49$.

Желаю всем успехов в торговле.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал