исследование

1318 компаний контролирует 80% мирового дохода - империализм?

- 30 апреля 2023, 22:37

- |

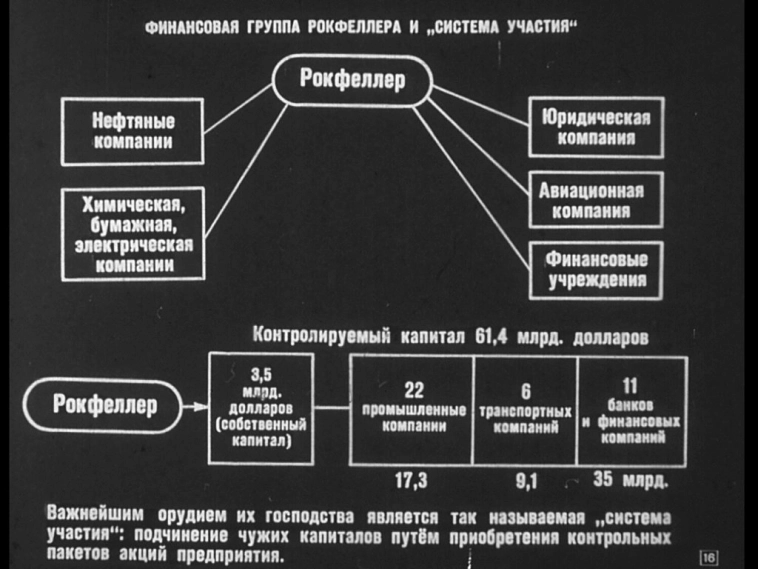

В Швейцарском Федеральном Технологическом Институте из базы данных, в которой перечислены 37 миллионов компаний и инвесторов по всему миру, построили модель, в которой компании контролировали других через сети владения акциями в сочетании с операционными доходами каждой компании.

Было выявлено ядро из 1318 компаний с взаимосвязанными владельцами, которые формируют ядро мировой экономики. На них приходилось 20% глобальных операционных доходов. 1318 компаний владели большинством крупных мировых производственных фирм, на долю которых приходилось еще 60% глобальных доходов.

Далее было обнаружило, что большая часть сети ведет к 147 еще более тесно связанных компаний, которые контролировали 40% общего богатства сети. То есть 1% компаний смогли контролировать 40% всей сети. Большинство из них были финансовыми учреждениями.

То что сейчас происходит в мировой экономике, напоминает империализм. Владимир Ленин в 1917 году описал происходящее:

Рецензия на книгу «Империализм как высшая стадия капитализма» — Владимир Ленин или статья автора domino

( Читать дальше )

- комментировать

- 484

- Комментарии ( 3 )

Акции рухнули более 20% за 1 день, что с ними через год?

- 23 апреля 2023, 11:14

- |

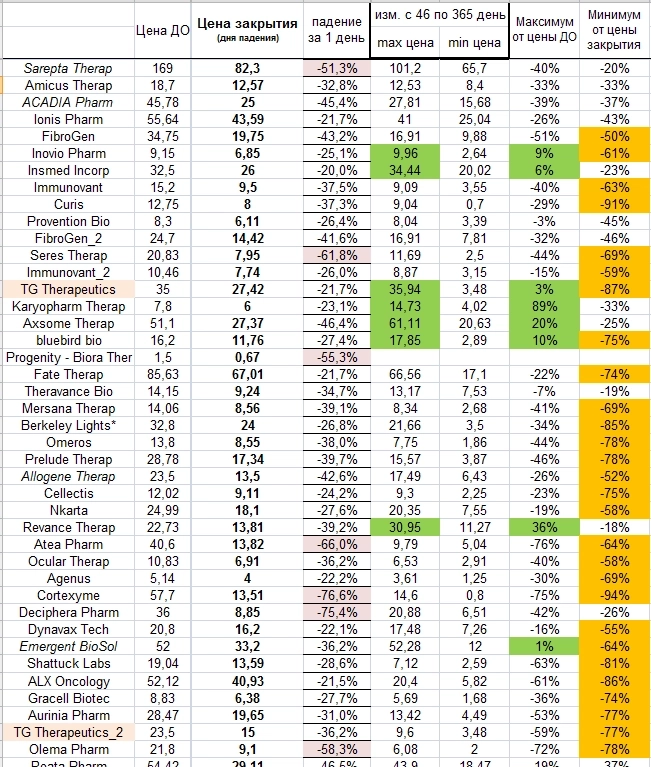

Завершение Исследования «Когда акции потеряли более 20% за 1 день и что было дальше?». Теперь можем увидеть, что произошло с ценой акций через год.

Выборка из отрасли Биотехнологии. 50 случаев от 2021 года и немного 22-го (брал все подряд), когда за один день акции потеряли 20-30-40%. Какой максимальной и минимальной цены достигали акции после обвала?

На картинке видно: цена ДО краха, цена закрытия дня краха, максимальное отклонение в течении года от цены ДО (закрытие накануне дня краха), и минимальное от цены ПОСЛЕ (цена закрытия дня краха).

В течении года после «краха» из 50 акций к цене ДО падения возвращались только 11 акций (в основном те, что потеряли за 1 день 20-30%).

Некоторые продолжили рост, некоторые снова начали снижаться.

Цель исследования: Помочь новичкам избавиться от вредных иллюзий и не спешить покупать на дне. Показать людям, что покупать то, что кажется дешёвым не выгодно.

Мой вывод такой (на примере): если цена актива упала за 1 день на 40%, то купить имеет смысл, но для того, что бы зафиксировать прибыль в 2-5%. На бОльший рост, а, тем более, возвращение цены к изначальным уровням рассчитывать не надо.

( Читать дальше )

Операционные показатели публичных МФО по итогам 2022 года. Исследование ИК Иволга Капитал

- 23 марта 2023, 15:04

- |

Перед публикацией полноценного исследования с анализом отчётностей мы подготовили обзор основных операционных показателей по итогам 2022 года

( Читать дальше )

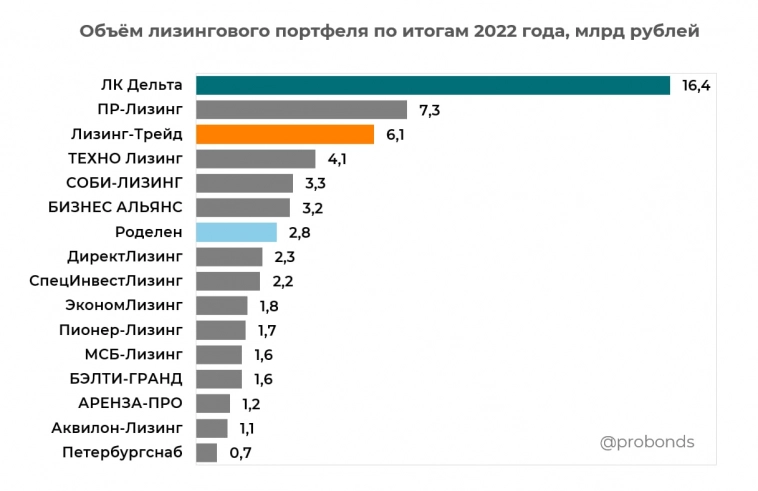

Рынок лизинга по итогам 2022 года. Исследование Эксперт РА

- 21 марта 2023, 09:39

- |

Эксперт РА опубликовал исследование по лизинговому рынку за 2022 год. С его полной версией можете ознакомиться здесь.

Нас же, в первую очередь, интересуют итоги работы компаний, входящих в наш публичный портфель:

- ЛК Дельта 16,4 млрд (-2% к 2021 г.)

- Лизинг-Трейд (+13%)

- Роделен (+6%)

Лидерами по росту портфеля в сегменте ВДО стали Соби-Лизинг (+83%) и ДиректЛизинг (+42%)

Наибольшее снижение объёма портфеля у СпецИнвестЛизинга (-26%) и Бизнес Альянса (-26%)

В ближайшие недели будут опубликованы отчётности эмитентов лизинговых компаний, что позволит сравнить их маржинальность и покрытие портфелем долговых обязательств. Уместно напомнить, что продолжается размещение 7-го выпуска облигаций Лизинг-Трейда

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКак еврейство в себе склоняет к суициду

- 05 марта 2023, 13:10

- |

Так вот, данный вопрос был поднят и исследован ещё в 19 веке.

Оказалось, что еврейство надежно защищает от суицида.

По статистике у евреев нет такой напасти как суицид.

А вот у католиков есть… но незначительно.

А вот лидеры по суициду оказались протестанты!

А почему? А потому что протестанты признавали богатство не как грех скупости, а как благость. Это Бог хочет, чтобы ты был богатым.

Если ты нищеброд, не можешь купить авто в ипотеку и айфон за сотку, то в никакой рай ты, лузер, не попадешь))

Статистика:

Среднее число самоубийств на 1 млн жителей:

Государства протестантские 190

" смешанные (прот. и кат.) 96

" римско-католические 58

" греко-католические 40

Про евреев:

Что касается евреев, то их наклонность к самоубийству всегда слабее, чем у протестантов; в большинстве случаев она слабее также, хотя и в меньшей пропорции, чем у католиков. Но тем не менее случается, что это последнее соотношение нарушается, особенно в новейшее время. Вплоть до половины XIX в.

( Читать дальше )

Как инвестируют «айтишники». И что думает об этом советник

- 15 февраля 2023, 19:24

- |

Говорят, что люди разных профессий инвестируют по-разному. Речь о предпочтениях. Например, среди IT-специалистов популярны акции компаний из технологического сектора. А еще они любят рисковать и, например, инвестировать деньги в криптовалюты.

Мы решили это проверить и провели опрос среди «айтишников» нашей компании. А результаты передали инвестиционному советнику из реестра Банка России Виктории Сапожниковой. И попросили сделать выводы.

( Читать дальше )

Корсчета - не флюгер фондового рынка

- 15 февраля 2023, 13:13

- |

Одним из столпов современной экономической теории является понятие ликвидности. Говорить о нем можно много и долго, однако однозначности в этом вопросе среди экономистов-теоретиков пока нет. В простом понимание, ликвидность — это возможность купить или продать актив без существенного влияния на его рыночную цену за короткий промежуток времени. Иными словами, если трейдер сможет продать на рынке 1 миллион акций по цене от 1010 до 1000 рублей за каждую в течение очень короткого промежутка торгового времени, то акции такой компании будут высоколиквидны. Однако у этой ситуации есть существенный нюанс. Ликвидность может резко упасть или исчезнуть вовсе, если произойдут события, непредвидимые участниками рынка. Так случилось при кризисе производных финансовых инструментов в 1990-х годах в Америке, во время дефолта России, во время падения империи бросовых облигаций, черного понедельника и многих других. На таких рынках практически исчезают покупатели и остаются только продавцы. Новая экономическая теория избегает ответов на вопросы, связанные с этой стороной ликвидности. Неоднозначность в понимании ликвидности, дает возможность фондовым комментаторам строить псевдонаучное обоснование о движении рынка в краткосрочной перспективе.

( Читать дальше )

Финансовая независимость курильщика: 58% россиян считают себя финансово независимыми, при этом таковыми не являясь

- 04 февраля 2023, 08:02

- |

Компания «СберСтрахование жизни» проделала мартышкин труд провела исследование про финансовую независимость среди россиян. Всё бы хорошо, но оказалось, что население России неправильно понимает, что это такое… Получается не финансовая независимость, а очень даже наоборот — финансовая зависимость.

Финансовая независимость здорового человека

Финансовая независимость здорового человекаЭто как? А заодно давайте вспомним ещё пару определений. Все вместе они представляют лестницу на пути к этой самой независимости. Ступеней всего три, на одну больше, чем пальцев об асфальт:

- Финансовая защита — объём сбережений, позволяющих шесть месяцев делать жизненно важные покупки. Так называемая подушка безопасности.

- Финансовая стабильность — наличие капитала, проценты по которому покрывают жизненно важные расходы.

- Финансовая независимость — наличие капитала, доход от которого покрывает как жизненно важные расходы, так и все иные потребности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал