исследование

Почему разгул инфляции в США угрожает пошатнуть защитную функцию облигаций

- 13 июля 2022, 08:26

- |

Клифф Аснесс (основатель AQR Capital Management), кажется, здесь напряженно думает, как нам всем дальше жить (и составлять портфели) в условиях непредсказуемой инфляции

Эта статья на днях вышла в The Bell. На этот раз редакция сохранила все мемы. Похоже, я стал настоящим амбассадором инклюзивности мемов в традиционных медиа!

В 1952 году Гарри Марковиц строго математически обосновал революционную идею, которая легла в основу Современной портфельной теории: если составить инвестиционный портфель из набора разнородных активов, то такой портфель позволит получить целевую ожидаемую доходность при гораздо меньшем риске, чем мог бы обеспечить каждый из этих активов в отдельности.

( Читать дальше )

- комментировать

- 5.3К | ★7

- Комментарии ( 20 )

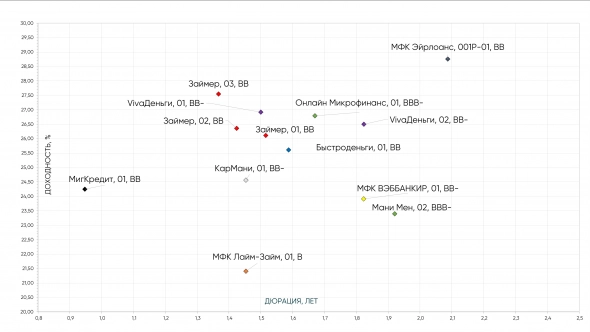

Публичные МФК. Review исследования по итогам 1 кв. 2022

- 09 июня 2022, 15:01

- |

Первый квартал 2022 года стал настоящим испытанием для всего российского бизнеса. Многие изменения носят более долгосрочный характер, но уже можно делать первые выводы, как себя чувствуют разные отрасли.

Мы обновили наше ежеквартальное исследование по публичным МФО, проанализировав отчетности компаний за 1 квартал, отраслевой отчет ЦБ, деловые СМИ, пресс-релизы рейтинговых агентств, рыночную статистику.

Основные выводы:

- Отчетности пока не отражают снижение выручки вследствие снижения выдач;

- Несмотря на возросший NPL, его уровень остается на невысоких значениях, это не оказывает критического давления на прибыльность МФО;

- Рентабельность (ROE) снизилась на 3%, но остается на высоком уровне порядка 15%;

- Отрасль смогла адаптироваться к изменившимся реалиям, и мы ожидаем восстановление выдач во 2 и 3 кварталах 2022;

- Доходности облигаций МФО остаются на высоких уровнях, но показывают снижающуюся динамику. По соотношению риск/доходность сегмент выглядит недооцененным.

( Читать дальше )

Вы сейчас где находитесь?

- 23 апреля 2022, 18:08

- |

Вы сейчас где находитесь?

Исследование "что было с акциями после падения на 40% за 1 день". Акции США

- 06 марта 2022, 12:58

- |

380 компаний из 725 потеряли больше 40% своей стоимости за год.

За 5 минут рассмотрим 50 случаев, когда цена акций упалаболее 20% в 1 день.

Выборка хорошая и можно увидеть, что произошло дальше: в течении 10 дней после падения и с 11 по 45-й день после падения.

( Читать дальше )

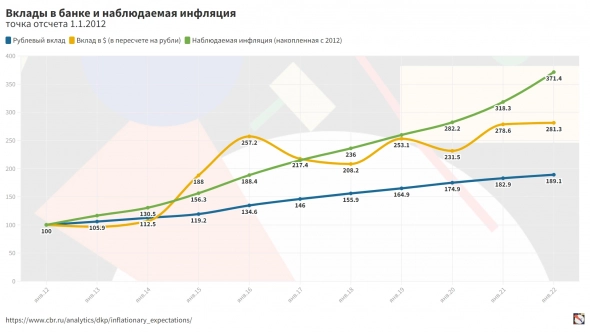

Вклад в банке в рублях и долларах. Что оказалось выгоднее за 10 лет

- 10 февраля 2022, 11:24

- |

Дано:

- два инвестора каждый год открывают вклад сроком на 1 год на рыночных условиях;

- У одного всегда вклад в рублях, у другого в долларах США;

- У первого ставка выше, у второго ниже, но он спокоен насчёт возможной девальвации, но немного тревожат новости о запрете $;

- Каждое 1 января оба инвестора пересчитывают свой результат в рубли;

- проценты, полученные за год так же присоединяются к новому вкладу — капитализация.

- против обоих инфляция (в исследовании — наблюдаемая инфляция, беру из докладов на сайте ЦБ РФ)

Результаты: валютные вклады принесли более 180% за 10 лет, рублевые 90%. Оба инвестора молодцы, смогли отложить потребление на будущее и хотя бы частично компенсировать рост цен на товары и услуги.

( Читать дальше )

Тестирование нового продукта!

- 25 января 2022, 17:30

- |

Добрый день!

Меня зовут Андрей, я сотрудник кампании ФИНАМ. Мы сейчас разрабатываем новый продукт и проводим его тестирование с участниками рынка.

Мы ищем для этого исследования инвесторов, которые имеют опыт подключения к автоследованию в Тинькофф или БКС. Мы хотим предложим вам принять участие в интервью (около 60 минут) и в качестве благодарности за ваше время, предложим подарки от нашей компании.

Если вы хотите поучаствовать в исследовании, напишите мне на почту arublev@corp.finam.ru и я свяжусь с вами лично.

Спасибо что прочитали этот пост! Всем отличного дня!

Research04: клиентская база брокера.

- 22 января 2022, 05:05

- |

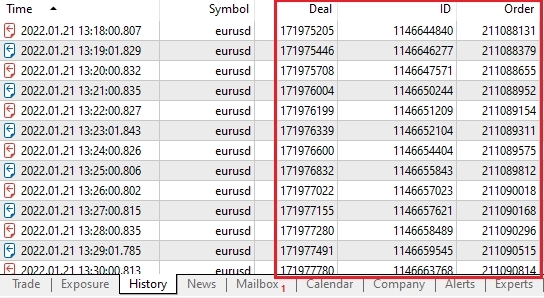

Продолжаем давнюю тему исследований. На этот раз будем изучать совсем необычные для исследования данные. Они лежат на поверхности и знакомы даже ручным трейдерам, т.к. сталкиваются с ними ежедневно, но почти не обращают на них внимание. Помечены на картинке.

Данные.

- Deal — номер сделки в MT5. Сделка — осуществленная покупка/продажа соответствующего актива.

- Order — номер ордера соответствующей сделки в MT5. Ордер — торговый приказ определенного типа.

- ID — строковый идентификатор соответствующей сделки в MT5. В данном случае он числовой и соответствует (гипотеза) независимому от торговых платформ номеру учетной записи соответствующего действия брокера.

Идея.

( Читать дальше )

Что делать, если акции потеряли 20,30,40% ? Разбор 30-ти случаев

- 19 декабря 2021, 12:39

- |

Помогут факты о подобных случаях в разное время, в разных акциях. Насколько и когда упала цена и что было дальше.

Попробовал доказать, что лучше не лезть в такое с покупками

( Читать дальше )

Участвуйте в исследовании «Финама» и получайте подарки!

- 02 декабря 2021, 13:23

- |

Друзья, помогите «Финаму» стать лучше!

Разрабатывая инвестиционные продукты и сервисы, мы стараемся в первую очередь учитывать ваши пожелания. Приглашаем вас принять участие в небольшом опросе, который позволит вашему любимому брокеру стать еще лучше :)

Сейчас мы проводим сразу четыре исследования среди клиентов, которые:

- Торгуют с использованием терминала МТ5.

- Оплачивают доступ к закрытым группам об инвестициях или подписаны на аналитические материалы (не «Финама»).

- Регулярно используют возможности технического анализа в FinamTrade или в другом торговом терминале.

- Подписаны на аналитику «Финама».

Если вы относитесь хотя бы к одной из этих категорий и готовы уделить нам время — пишите Даниилу Платонову на почту dplatonov@corp.finam.ruили в телеграм @danny_cx.

Все участники опроса получат небольшие, но полезные подарки :)

Goldman Sachs Research: Развивающиеся рынки без Китая как отдельный класс акций

- 10 ноября 2021, 13:51

- |

Наткнулся на интересное исследование голдманов. Сейчас попробую тезисно рассказать, о чём там.

В тексте использована аббревиатура EM — от Emerging Markets, «развивающиеся рынки». Крупнейшим развивающимся рынком является Китай. Россия — также развивающийся рынок. Помимо этих двух стран, в EM входят Индия, Бразилия, Южная Корея, Тайвань, Мексика, Южная Африка, Аргентина и ещё ряд стран.

Тезисы

- Китай — второй рынок акций в мире ($18 трлн капитализация публичных компаний, 5900 компаний имеют акции, торгуемые на бирже);

- Вес Китая в классе акций «Развивающиеся рынки» удвоился за 5 лет, сейчас это более 30%, и он может продолжить занимать все больше места. Слишком много места;

- При этом, инвесторы в Китай необязательно станут богаче: увеличение веса идёт не на росте котировок старых акций, а на листинге новых компаний, увеличении доли акций в свободном обращении (создатели распродают их в рынок, и вес в индексах растет, так как доля в свободном обращении растёт), а также на ослаблении ограничительных коэффициентов, связанных с либерализацией рынка капитала в Китае;

- ЕМ без Китая — это немного другое распределение по секторам, нет такой мощной экспозиции на интернет-магазины (45% среди акций Китая, но 6% среди акций остальных развивающихся стран);

- ЕМ без Китая лучше росли после пандемии, имея при этом более низкую фундаментальную оценку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал