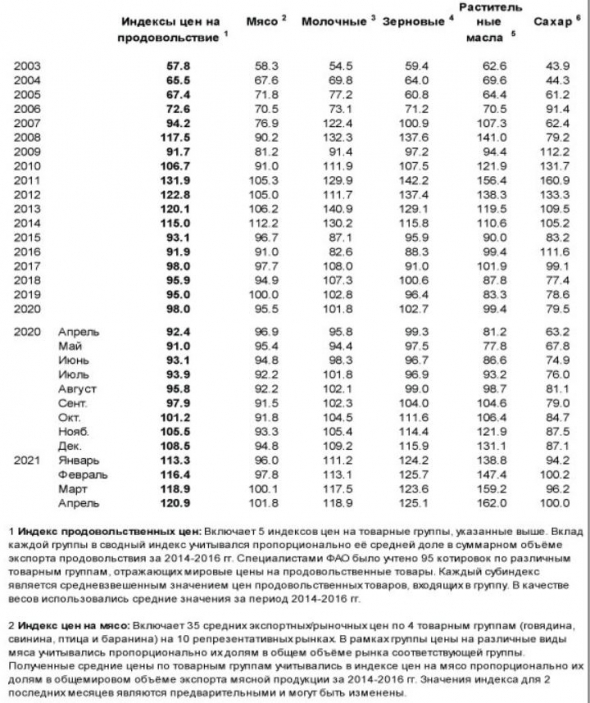

инфляция

Еженедельный прогноз финансовых рынков. Выпуск №53 от 08.05.2021г

- 09 мая 2021, 09:14

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

реальная и официальная инфляция

- 08 мая 2021, 23:24

- |

( Читать дальше )

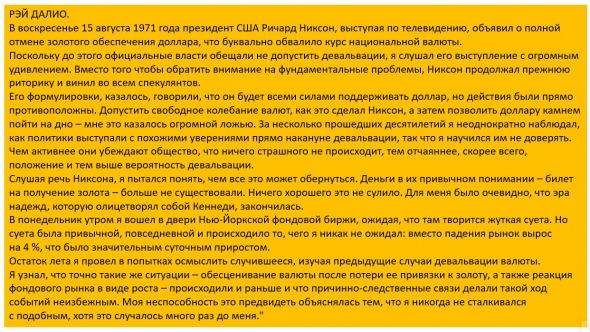

логично сравнение текущей ситуации с 1970-ми: пытаюсь понять, что может произойти

- 08 мая 2021, 11:00

- |

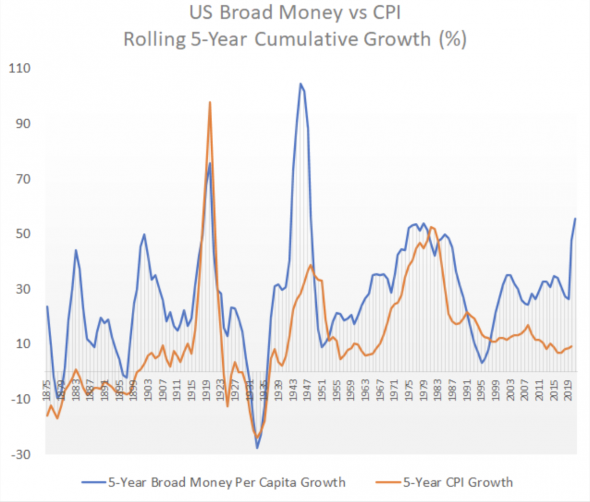

в 1971г. Никсон, чтобы США не потерял золотой запас, отменил золотой стандарт.

В 1970-е инфляция была более 10% годовых и ставки ФРС в моменте максимально были 18%.

Обычно, то, что ждёт большинство, не происходит.

Многие ждут армагеддона и обвала рынков: не факт, что сценарий будет таким уж экстремальным.

Dow Jones в 1970-е: высокая инфляция с коррекциями до 40%.

( Читать дальше )

Байден и Йеллен рады плохим данным по безработице. Прогноз тенденции в рынках на май.

- 07 мая 2021, 21:08

- |

Сегодня Байден и Министр Финансов Йеллен высказались о экономике США и вот главное:

Байден:

🗣Экономика движется в «правильном направлении, впереди долгий путь»

🗣Экономика не подвержена риску перегрева – я думаю тут все всё поняли и самое главное ФРС тоже, что надо продолжать вливать бабло. Хорошо для нас с вами!

🗣Ожидается, что рабочие места в штате и на местном уровне начнут возвращаться в этом месяце. Требуется дополнительная помощь для экономии. План занятости необходим для поддержки экономики США – говорю же, что плохие данные сегодня очень полезны в продвижение стимулов Байдена.

🗣Пособия по безработице не удерживают рабочих от возвращения на рынок труда в значительной мере – Пособия отменять не собираются, ПОКА и это хорошо для нас с той точки зрения, что любое ужесточение даже фискальных мер может напугать рынки.

🗣

( Читать дальше )

Пугающая безработица в США может поддержать рынок акций

- 07 мая 2021, 16:05

- |

⚡️Количество новых рабочих мест вне с/х сект в США за апрель 266к при прогнозах в 978к

▪️Количество новых рабочих мест, в частном вне с/х сект в США за апрель 218к при прогнозе 893к

▪️Количество новых рабочих мест в производ. сект. в США за апрель -18к при прогнозе 55к

🔥Уровень безработицы в США за апрель 6.1% при прогнозах в 5.8% всего безработных 9.8 миллиона

🥵Это какая то жест) Прогнозы сильно не соответствуют ожиданиям и это не совсем плохо, так как слабый рынок труда ослабит риторику ФРС в ужесточение монетарной политики и ослабит разговоры о росте инфляции.

🤔Конечно, слабый рынок труда вызывает определённые риски, но получается так, что политика Байдена с высокими пособиями и вертолётными деньгами действительно тормозит выход людей на работу, а слабый рынок труда в любом случае затормозит рост инфляции.

Если посмотреть вглубь отчёта, то увидим, что количество людей, которое длительное время находятся без работы составляют 43% от общего числа безработных, а значит ситуация с безработицей сильно буксует.

( Читать дальше )

Baltic Dry Index прёт в гору

- 06 мая 2021, 00:29

- |

BDI 10 лет лежал на дне, но с начала 2021 года уверенно попер в гору:

Морская перевозка сейчас стоит дороже, чем в предыдущие 10 лет.

С какого куя? Корабли кончились? Море усохло? Нефть сильно выросла?

Думаю, главная причина — в системе слишком дохрена легких денег. Заказчики фрахтуют корабли по принципу «завтра будет еще дороже», А перевозчики с удовольствием играют в эту игру.

Инфляция издержек выходит на первый план. А через нее — инфляция всех товаров и услуг. По всей планете. И все это кончится какой-нибудь #опой, как в 2008 году.

Откуда приходит гипер.

- 05 мая 2021, 17:32

- |

Это значит, что компании в тихой панике, Баффетт в рассудительной панике, фонды в громкой панике, правительство в панике беспомощности, ну и, соответственно, бабуля Йеллен в панике словесной, хотя её и одёрнули ребята из ФРС после слов про повышение ставки. Всё это значит что в ближайший квартал-два нарисуется масса убытков и кассовых разрывов (их могут скрывать, но в экономике долго скрывать не получается), при том что здоровый делеверидж попросту невозможен, это предельно ясно. Баффет озвучил у себя в среднем 3 месяца разрыва между заказом и поставкой, только как это поможет им выстоять, он не раскрыл (никак), финансисты услышали как раз это: «кассовый разрыв», «убытки», «не можем прогнозировать». Вы тут Спайделла ругаете, что он армагеддонит, а он похоже ещё смягчает те эффекты, которые мы скоро увидим, и Баффетт дал это понять.

( Читать дальше )

Слово дал, слово забрал. Инструкция от Джанет Йелен

- 05 мая 2021, 11:36

- |

Триггером вчерашнего снижения стали слова Йелен (по крайне мере, так описывают в СМИ) о том, что Фед может начать повышать ставки в качестве превентивных мер, в случае роста рисков перегрева экономики. После таких рассуждений рынки ушли в пике, а индекс страха VIX обновил локальный максимум.

Спустя несколько часов Йелен уточнила, что это не рекомендация, и что она не видит необходимости в повышении ставок в данный момент. На что рынок среагировал позитивом и отыграл часть предыдущего падения.

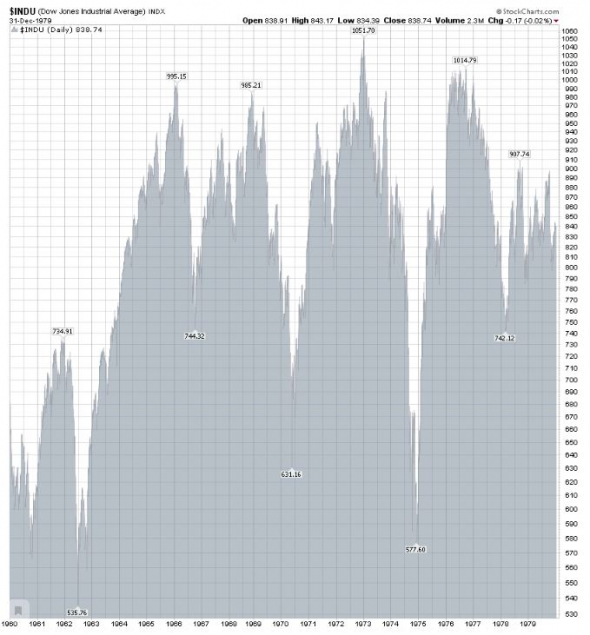

Значит, все хорошо? Ниже на графике видна корреляция инфляции с денежной массой, и что динамика денежной массы является опережающим индикатором. Вопрос, что будет с рынками, когда вырастит инфляция и Фед в серьез заговорит о росте ставок, если мы видим пике только лишь на теоретических разговорах? Это, как минимум, стоит держать у себя в голове.

Подписывайтесь на авторский Telegram канал, чтобы не пропустить свежие публикации.

Bank Of America: впереди временный период гиперинфляции

- 05 мая 2021, 10:51

- |

On an absolute basis, [inflation] mentions skyrocketed to near record highs from 2011, pointing to at the very least, “transitory” hyper-inflation ahead.

Ваше мнение господа инвесторы?

Источник:

www.zerohedge.com/markets/bofa-transitory-hyper-inflation-ahead

Анализ рынка 5.05.2021 / Джанет Йеллен хочет поднять ставку

- 05 мая 2021, 07:31

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал