инфляция в сша

Инфляция в США Риск коррекции в сырье (потому что растёт индекс доллара, т.к. ФРС пока не сможет снижать ставку)

- 30 апреля 2024, 10:17

- |

ИНДЕКС ДОЛЛАРА РАСТЁТ

ИНФЛЯЦИЯ США ВЫШЕ ОЖИДАНИЙ

ЗНАЧИТ, ФРС БУДЕТ ДЕРЖАТЬ ВЫСОКУЮ СТАВКУ

Негатив для рынка США (риск коррекции в США и в сырье)

ФРС ориентируется на дефлятор потребительских расходов (PCE).

При принятии решений, ФРС смотрит именно на дефлятор (РСЕ).

Свежая статистика показывает рост инфляции выше ожиданий.

В марте динамика PCE 0.32% мм/2.71% гг (прогноз был 2,6 гг).

Февраль был пересмотрен с повышением: 0.34% мм/2.5% гг),

Ожидания 2.6% гг,

С уважением,

Олег

- комментировать

- 335

- Комментарии ( 0 )

⚡️ФРС в эту среду может нанести подножку американскому рынку акций.

- 29 апреля 2024, 21:08

- |

(29 апреля — 3 мая 2024):

Прошедшая неделя выдалась в пользу рисковых активов — ключевой импульс им придали сильные цифры по деловой активности PMI Европы и наоборот — недотянувшие до прогнозных значений американские показатели подтопили доллар вниз. Второй «ложкой дегтя в западной бочке меда» стало резкое снижение ВВП США в 1 квартале до 1,6%, что ниже уровня долгосрочного тренда на 1,8% — это явный сюрприз для «Пауэла и ко».

Часть потерь «американец сумел компенсировать на пятничном отчете по инфляции PCE. Расходы на личное потребление выросли вслед за основной инфляцией, что наводит на мысли более ястребиной риторике ФРС на этой неделе. Собственно это новость вкупе с пятничными нонфармами составят „дуэт основных возмутителей спокойствия рынка.

Само заседание штатовского регулятора будет проходным — ставку сейчас никто трогать не собирается, наоборот, скорее всего, Пауэлл во время пресс-конференции даст сигнал о том, что в этом году будет меньше снижений ставок, нежели предполагалось в мартовских прогнозах. Однако сильно перегибать палку председатель ФРС тоже не может — иначе это фондовый рынок Америки “сорвется в пропасть с текущих петель».

( Читать дальше )

Стагфляции в США нет, а признаки есть

- 28 апреля 2024, 22:06

- |

Экономика США начинает демонстрировать признаки стагфляции, поскольку экономический рост слабый, а цены для среднестатистических американцев продолжают расти. Что не достает для того, чтобы наступила стагфляция???

Годовой экономический рост в США составил всего 1,6% в первом квартале 2024 года после сообщения о стабильно высокой инфляции в марте, составившей 3,5% в годовом исчислении. Сочетание низких темпов роста и высокой инфляции в сочетании с постоянно высокими государственными расходами и долгом привело к появлению признаков стагфляции в экономике США, которая на протяжении 1970-х годов наносила ущерб американским потребителям.

Дело не столько в том, что есть признаки стагфляции, сколько в том, что по сути экономический был обеспечен рост на триллионы долларов за счет заимствований из будущего, но в какой-то момент они должны быть возвращены.

Стагфляция — это уникальное экономическое явление, которое включает в себя медленный экономический рост, высокий уровень безработицы и повышенную инфляцию, и с ним особенно трудно бороться, поскольку решение одной проблемы может усугубить другие. Наиболее заметный пример стагфляции произошел в 1970-х годах, после нефтяного кризиса.

( Читать дальше )

Мэтью Пайпенбург

- 28 апреля 2024, 10:31

- |

&t=1s

Партнер VON GREYERZ Мэтью Пайпенбург присоединяется к Джону Баттлеру (Southbank Research) и Дэвиду Лину в оживленной дискуссии на универсальную, но, несомненно, важную тему доллара США и его исторических последствий для роста цен на золото.

Понимание проблем, связанных с золотом, требует понимания долговых факторов и их влияния на фиатные валюты в целом и на доллар США в частности. С этой целью Пьепенбург начинается с высокоуровневой (но ориентированной на факты) оценки текущего и беспрецедентного долгового кризиса в стране мировой резервной валюты. Пьепенбург раскрывает, как такие долговые кризисы влияют на широкий спектр рыночных тем — от рискованных активов, политики процентных ставок, факторов, способствующих рецессии, циклов инфляции и драгоценных металлов.

Отвечая на вопрос о временном горизонте развития подобных событий, Пипенбург утверждает, что процесс уже начался. Он приводит пример за примером сигналов в реальном времени об открытом недоверии к доллару США и, следовательно, об открытом снижении.

( Читать дальше )

Личные доходы и расходы в США, март 2024 года

- 26 апреля 2024, 23:05

- |

Согласно оценкам, опубликованным сегодня Бюро экономического анализа, в марте личные доходы увеличились на 122,0 миллиарда долларов (0,5 процента в месячном исчислении). Располагаемый личный доход (DPI), то есть доходы физических лиц за вычетом текущих налогов, увеличился на 104,0 миллиарда долларов (0,5 процента), а расходы на личное потребление (PCE) увеличились на 160,9 миллиарда долларов (0,8 процента).

Индекс цен PCE увеличился на 0,3 процента. Без учета продуктов питания и энергоносителей индекс цен PCE увеличился на 0,3 процента. Реальный DPI в марте вырос на 0,2%, а реальный PCE — на 0,5%. Товары подорожали на 1,1%, а услуги — на 0,2%.

Увеличение личных доходов в текущих долларах в марте в основном отражало увеличение размера оплаты труда.

Увеличение PCE в текущих ценах в марте на 160,9 млрд. долл. США отражает увеличение расходов на услуги на 80,6 млрд. долл. США и увеличение расходов на товары на 80,3 млрд. долл. США. Что касается услуг, то наибольший вклад в рост внесли здравоохранение (как амбулаторное, так и больничное обслуживание) и жилищно-коммунальное хозяйство (во главе с жилищным фондом).

( Читать дальше )

Стагфляционный шок: ВВП удивил самым низким показателем за 2 года, ниже самых низких оценок, PCE горяч

- 26 апреля 2024, 11:17

- |

Как будто специально, ВВП был объявлен ниже самой низкой оценки (SMBC Nikko), которая составила 1,7% (самый высокий прогноз Goldman Sachs — 3,1%, который отклонился на обычные 50%), и оказался на 3 сигмы ниже оценок.

Как будто специально, ВВП был объявлен ниже самой низкой оценки (SMBC Nikko), которая составила 1,7% (самый высокий прогноз Goldman Sachs — 3,1%, который отклонился на обычные 50%), и оказался на 3 сигмы ниже оценок.( Читать дальше )

PMI в США кричат о стагфляции: производство «сокращается», цены растут, сокращение рабочих мест самое сильное со времен GFC

- 24 апреля 2024, 10:52

- |

( Читать дальше )

Они начали о чём-то догадываться

- 22 апреля 2024, 16:18

- |

Сейчас мы достигли точки, когда любой, кто не видит инфляции, явно не обращает на нее внимания.

Инфляция сейчас стала настолько смехотворной, что, по данным Wall Street Journal, даже цена Б/У автомобиля растет… значительно. С января 2020 года цены на НОВЫЕ автомобили выросли на 9,6%. Но цены на Б/У автомобили выросли на 16,7% за тот же период. Это довольно необычно, учитывая, что подержанные автомобили должны обесцениваться. По словам одного продавца подержанных автомобилей: «То, что обычно является амортизируемым активом, сейчас дорожает. Это, конечно, сюрреалистично»

Конечно, речь идет не только о подержанных автомобилях. Цены во всей экономике быстро растут. Наборы данных NielsenIQ о розничных ценах показывают, что потребительские товары за последний год выросли более чем на 10% по всем направлениям: от косметических товаров до цен на морепродукты (которые выросли на 18,7% за последние три месяца).

Причин инфляции много.

Например, существует большой неудовлетворенный потребительский спрос со стороны людей, которые были изолированы более года, в то время как многие предприятия все еще закрыты или работают на мощности ниже нормальной. Такое сочетание высокого спроса и ограниченного предложения приводит к росту цен. И теоретически это временное явление.

( Читать дальше )

ФРС, всё мрачнее и мрачнее.

- 19 апреля 2024, 11:06

- |

ФРС: ВСЕ МРАЧНЕЕ И МРАЧНЕЕ

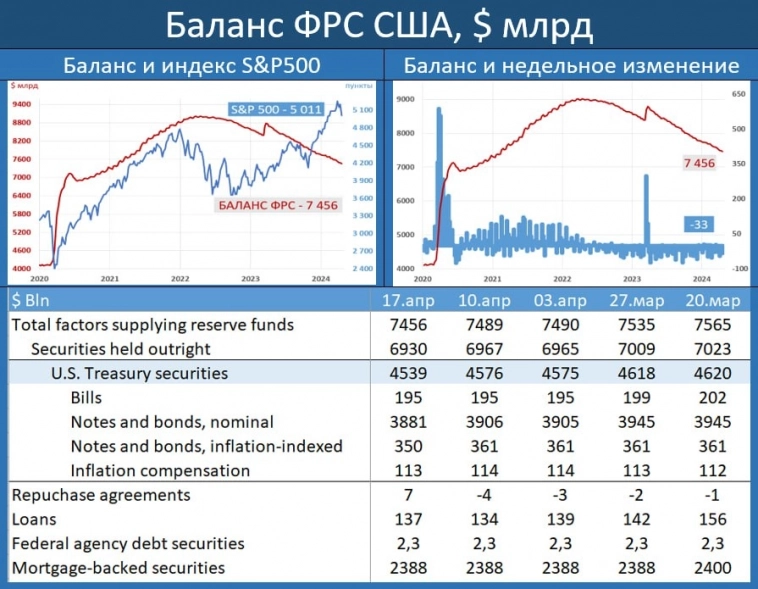

Баланс Федерального Резерва (https://www.federalreserve.gov/releases/H41/current/) за последнюю неделю уменьшился на -$33 млрд. vs -$1 млрд. неделей ранее. Сейчас он составляет $7.456 трлн. С максимумов ($9.015 трлн) баланс снизился на -$1.559 трлн.

Риторика представителей ФРС:

Powell:

• прогресса в борьбе с инфляцией нет

• текущая ДКП будет продолжаться определенное время

• если нынешние инфляционные тренды будут сохраняться, высокая ставка будет присутствовать столько, сколько потребуется

Williams:

• нет никакой спешки в отношении снижения ставки, а в случае неблагоприятной инфляционной динамики задумаемся о повышении “ключа”

Bostic:

• не исключаю, что в этом году вообще не будет снижения

Kashkari (не голосует в этом году)

• разворот в ДКП может стартовать и в 2025 году. MMI.

Вот прочитал всё это и на меня как то навеяло, будто я это не про США читаю, а про нас, или мне показалось?

Доллар дал слабину

- 18 апреля 2024, 08:52

- |

Держи убытки на низком уровне и дай прибыли вырасти. Увы, но многие трейдеры не соблюдают этот принцип. Как только начинает пахнуть жареным, они сворачивают сделки, стремясь зафиксировать полученный на них доход. Результаты аукциона по размещению 20-летних казначейских облигаций США и разговоры, что центробанки могут последовать за ФРС в деле удержания ставок на плато, стали катализаторами отскока EURUSD из области 5-месячных минимумов.

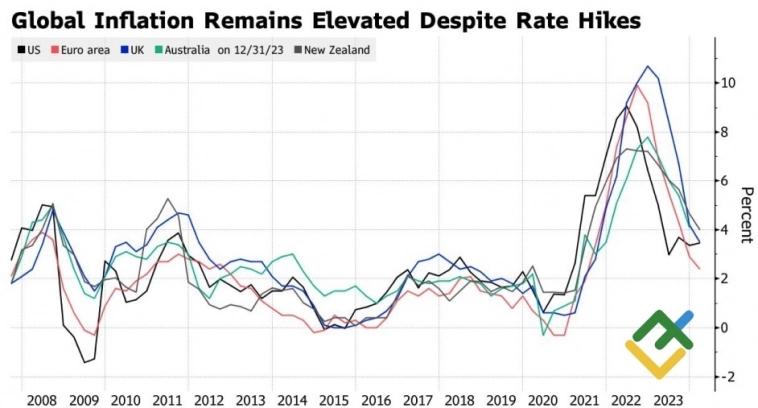

Главным драйвером укрепления доллара США против основных мировых валют является разный путь Федрезерва и других центральных банков. Из-за силы американской экономики инфляция начала ускоряться, чего не происходило в других странах. В итоге на Forex стали циркулировать слухи, что Джером Пауэлл и его команда сохранят ставку по федеральным фондам на плато, а их коллеги из ЕЦБ, Банка Англии и других центробанков начнут цикл ослабления денежно-кредитной политики, что приведет к снижению курсов их валют.

Динамика инфляции в США и других странах

Одновременно росла доходность трежерис, что создавало прочный фундамент под ралли индекса USD.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал