иностранные акции

2359.HK - WuXi AppTec Co., Ltd

- 03 октября 2023, 10:45

- |

🟠 2359.HK — WuXi AppTec Co., Ltd

🔸Sector: Healthcare

🔸WuXi AppTec Co., Ltd., инвестиционная холдинговая компания, предоставляет исследования, разработки и производственные услуги для открытия, разработки и производства низкомолекулярных лекарств, а также клеточной и генной терапии в Китайской Народной Республике, США, Европе, и на международном уровне.

🔸высокий рейтинг надёжности

🔸высокий рейтинг рентабельности

🔸акции сильнее рынка

Цена покупки: 93.20

🔸Справедливая стоимость: 120HKD

🔸Beta 0.8

🔸Целевая цена по тех. модели:

1. 117-126 HKD (+30%)

2. 165 HKD (+75%)

( Читать дальше )

- комментировать

- 230

- Комментарии ( 0 )

🫰🏻 Как регулярно закрывать бумагу на прибыль?

- 02 октября 2023, 16:48

- |

🇺🇸 Rackspace Technology (RXT US) — одна из реактивных бумаг на американском рынке.

📊 Она может показывать движения на 10% в день.

🔒 Уже не первый раз в портфеле «Агрессивный» нам удается поймать эти движения.

💰 Так на прошлой неделе мы зафиксировали прибыль +32,28%

Хоть и такой рост сложился не за одну сессию, но на весьма краткосрочном горизонте.

❓ Есть ли еще такие бумаги? Как их найти и как ими управлять?

Мнение аналитика: акции производителя текилы – «Покупать»

- 02 октября 2023, 15:22

- |

Сегодня всемирный день без алкоголя. Этот необычный праздник возник в 2008 году и, по одной из версий, приурочен ко дню рождения Махатмы Ганди, который был ярым противником алкоголя.

Но мы предлагаем быть более лояльными в этом вопросе, чтобы ничто не помешало инвестировать в акции компаний, производящих алкогольные напитки. Потому что это выгодно. Так, с недавнего времени компания «Финам» включила в свое покрытие нового эмитента – мексиканского производителя текилы Becle (CUERVO). Сейчас бумаги этой компании скорректировались на 15% от локального максимума, достигнутого в конце августа. Мы сохраняем положительный взгляд на эмитента. Причины этого – крупная доля рынка и серьезные планы менеджмента по увеличению продаж премиальных марок.

По итогам года компания прогнозирует рост выручки на 5-9% в годовом выражении до учета курсов валют. Мы считаем акции интересными к покупке при нормализации рыночной конъюнктуры. Целевая цена – 52,9 песо, апсайд – 27%, рейтинг – «Покупать».

( Читать дальше )

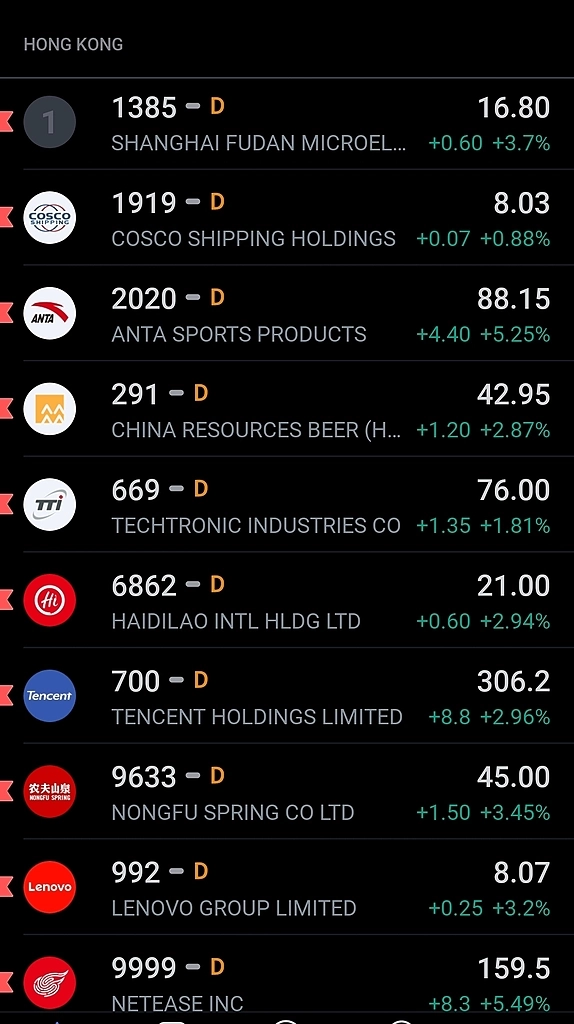

🟠 Покорение рынка и экономики Hong Kong и China

- 30 сентября 2023, 09:19

- |

t.me/matrosov_investment

💬 ANTA Sports Products Limited (2020.HK) вместе со своими дочерними компаниями занимается исследованиями и разработками, дизайном, производством и маркетингом обуви, одежды и аксессуаров в материковом Китае, Гонконге, Макао и за рубежом.

Купил себе первую бумагу на Hong Kong рынке. Хоть и выбор не большой на SPB, при этом можно найти пару хороших бумаг.

Рынок сложный, но интересный для изучения.

Будем следить, изучать и покорять новые экономики и страны.

🟠Цена покупки: 88.70 HKD

🔸1 цель: 114 HKD (+30%)

🔸2 цель: 140 HKD (+60%)

🔸3 цель: 180 HKD (+100%)

Дивидендная доходность 1.8%

⛔ Не является индивидуальной инвестиционной рекомендацией или предложением финансовых инструментов.

СПБ Биржа подтвердила статус акций Гонконга как бумаг, доступных «неквалам»

- 29 сентября 2023, 15:41

- |

t.me/matrosov_investment

💪 Можно смело пойти поторговать Гонконг.

На рынок должна прийти ликвидность.

Ясное дело, не на весь портфель, а выделить пока 10% и посмотреть, что из этого получится.

Отобрал для себя 10 лучших. По своим основным параметрам, включая тех.модель и финансовые показатели.

Но теперь нужно каждую разобрать и выбрать лучшие из лучших.

Думаю скоро начну покупать и писать про эти бумаги.

🔴Но не давать рекомендации.

И конечно, стоит пересматривать весь список хотя бы раз в месяц или квартал.

Преимущественно на лист попали акции роста, но цель и стоит- среднесрочные спекуляции, а не долгосрок, ради дивидендов. Такого добра хватает на РФ. Нужны компании растущие и те индустрии, каких не хватает на РФ рынке.

⛔️Не является индивидуальной инвестиционной рекомендацией или предложением финансовых инструментов.

КИТ Финанс: иностранные бумаги, доступные для торговли. Список внутри

- 26 сентября 2023, 17:14

- |

Друзья, напоминаем, часть переведенных бумаг торгуется на бирже.

Если они есть в вашем портфеле в КИТ Финанс, достаточно открыть брокерский счет, чтобы получить доступ к ним.

📌Личный кабинет (https://my.brokerkf.ru/users/sign_in) — Брокерское обслуживание — Оформить договор.

При переводе автоматически открывался только счет депозитарный, на котором бумаги учитываются и хранятся.

Список торгуемых бумаг - Доступные для торгов иностранные бумаги (brokerkf.ru)

Об ограничении на обращение ценных бумаг

- 26 сентября 2023, 09:01

- |

www.moex.com/n64210

Я не понял, что это?

И почему пишет мосбиржа, хотя акции амер фонды обращаются на СПб бирже, где вроде таких запретов нет, хотя может плохо искал.

Может кто-то пояснить, что происходит?

Пишу, тк у меня портфель на 80% из акций США

👉 Главные новости из мира иностранных ценных бумаг на 26.09.2023

- 26 сентября 2023, 08:40

- |

1. Северная Корея разрешает въезд иностранцам с 25 сентября.

2. В сентябре Китай одобрил 89 отечественных онлайн-игр.

3. Nissan: все новые модели, поступившие в Европу, будут полностью электрическими.

4. Новый технический директор GM $GM: компания должна производить собственные аккумуляторы.

5. Apple $AAPL увеличит производство в Индии более чем в пять раз до 40$ млрд.

6. Joby Aviation $JOBY поставила первый самолет eVTOL на базу ВВС Эдвардс.

7. Morgan отмечает очень высокий спрос на iPhone 15 $AAPL .

8. NIO $NIO опроверг сообщение о том, что компания рассматривает возможность привлечения 3$ млрд от инвесторов.

9. Air France $AIR разместила гигантский заказ на 50 Airbus A350.

10. Air Canada заказала у Boeing $BA 18 самолетов Dreamliner.

11. Tesla $TSLA вдвое увеличила заказ у TSMC $TSM на чипы для своего суперкомпьютера Dojo D1.

12. MicroStrategy $MSTR приобрела дополнительные 5445 BTC по средней цене 27053$.

13. Spotify $SPOT тестирует ИИ- функцию голосового перевода для подкастов.

( Читать дальше )

Кратник в солнечной генерации. Обзор акций Daqo New Energy (NYSE: DQ)

- 24 сентября 2023, 02:37

- |

Эта компания из Китая является крупнейшим в мире производителем поликремния — основного сырья для солнечных батарей. Штаб-квартира расположена в Чунцине, а производственные мощности — в провинциях Синцзян и Внутренняя Монголия.

Идея заключается в том, что после периода дефицита поликремния цены на него упали и дальнейшее падение ограничено уже уровнем себестоимости производства. Daqo является одним из наиболее эффективных производителей, что позволяет ему спокойно пересидеть период низких цен, все еще генерируя прибыль и положительный денежный поток.

Цена же компании упала настолько сильно, что стала даже меньше запасов денег на ее счетах. А денег там очень много — все что заработано во время пузыря 2021-22 годов бережно сложено в «кубышку».

Продолжение по ссылке: https://teletype.in/@alexeyptk/pf9GaXA7S96

Что купить из иностранных акций и ETF прямо сейчас?

- 23 сентября 2023, 09:52

- |

Расскажу про свой опыт — что покупаю, почему и как. Основная задача — долгосрочное сохранение и приумножение капитала в твердой валюте.

Поэтому, покупки разделяю на три части.

Часть 1. Это ETF на индекс.

Для себя выбрал:

- VOO — это etf на индекс S&P 500 от одного из лучших фондов — Vanguard, который работает с 1975 года. Мне нравится в нем все — надёжность, репутация, низкие комиссии. Да, комиссия за управление всего 0.04% в год. Дивидендная доходность 1.5%. Это очень выгодно. Кстати, расходы аналога от Тинькова (TSPX) уже 0.79%, а это в 20 раз дороже, чем у VOO.

Даже Уоррен Баффет признал, что одна из лучших стратегий на сегодня — это тупо покупать индекс. Вы будете падать вместе с рынком и расти вместе с рынком. Но на дистанции вы обгоните большинство спекулянтов и инвесторов, которые выбирают акции. Так например в 2021 году s&p500 за год вырос почти на 30%. Только три хедж-фонда показали доходность выше! Я писал об этом тут

Также регулярно покупаю VTI — Vanguard Total Stock Market Index Fund. Тут уже не 500 крупнейших компаний, а 2000, т.е. почти весь заметный рынок. Комиссия за управление — 0.03%. Дивидендная доходность — 1.44%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал