индексное инвестирование

Что помогло мне накопить капитал более 20 млн. рублей?

- 21 октября 2019, 12:38

- |

Сегодня я расскажу почему индексное инвестирование лучше выбора отдельных, пусть даже самых качественных акций.

Не переключайтесь и вы узнаете основной секрет и преимущества ETF и индексных фондов.

Я инвестор. Инвестирую давно и пришел к выводу, что пассивное индексное инвестирование подходит подавляющему большинству начинающих и даже уже состоявшихся инвесторов. Оно позволяет обгонять инфляцию на длительном периоде времени и создавать растущий капитал медленно и неотвратимо. При этом, есть возможность сбалансировать риски инвестирования и не брать на себя дополнительные. Я инвестирую давно и мне удалось с течением времени, приумножая, накопить вполне солидный (для меня) капитал. По этой ссылке вы можете посмотреть видео о моем инвестиционном портфеле на сумму более 20млн. руб.:

( Читать дальше )

- комментировать

- 2.2К | ★3

- Комментарии ( 5 )

Вклады, недвижимость или фондовый рынок в России: исторические данные 1997-2019.

- 09 октября 2019, 12:03

- |

Взял исторические данные по индексу Мосбиржи полной доходности «нетто», начиная с 2008 года — это данные с учетом выплачиваемых дивидендов, из которых уже вычтен налог (правильно же я интерпретировал?).

Я учел ставку рефинансирования ЦБ (с 2013 — ключевую ставку) при расчете доходности вкладов. Тут можно критиковать метод, но куда деваться, вряд ли можно где-то найти историю процентных ставок в Сбере с 1997 года.

Я учел динамику рост цен на недвижимость — с 2005 по 2019 год в СПб, график похож на правду.

Давайте посмотрим, что же получается.

---

Сегодня у нас три сценария накоплений 1997-2019: банковский вклад, вклад+квартира, индексное инвестирование. Во всех трех сценариях герои вкладывали одинаковую сумму ежемесячно, и в сумме вложили 1 617 000 рублей.

Сценарий 1, Ультраконсервативный.

Итак, наступил сентябрь 1997 года. Все дети страны играют в Dendy, на улицах Москвы — празднуют 850-летие, а в этих ваших интернетах запустился

( Читать дальше )

♛ ВСЕ ВИДЫ ETF для вашего портфеля ч. 1

- 08 октября 2019, 12:02

- |

Всем привет) Сегодня пройдемся по разным классам etf с положительной бетой к рынку и поймем, чем они отличаются друг от друга. Разница может быть очень существенная, вне зависимости от того, что большинство etf будут иметь довольно высокую корреляцию к рынку. Сложные, производные etf в этой статье рассматриваться не будут, ровно как и альтернативные инвестиции, вроде различных etf на commodities. Только старые добрые индексы с плечом 1х. Шкала доходности на всех картинках логарифмическая и доходности total returns (цены бумаг + их выплаченные дивиденды). Всю альтернативную и производную хурму будем рассматривать в следующих статьях, т.к. слишком большой лонгрид получится. Поехали)

Если мне необходима информация по любому etf, я иду на etfdb.com, там можно найти такие показатели, как ликвидность и стоимость владения, кто выпускает etf, его дату создания, его структуру, размер дивидендов и.т.д. Очень полезный ресурс одним словом.

( Читать дальше )

- комментировать

- 15.9К |

- Комментарии ( 64 )

♛ БЬЕМ ДОХОДНОСТЬ SP500 еще раз

- 27 августа 2019, 11:02

- |

Есть у индексов ценных бумаг всех стран одна замечательная особенность, они имеют сезонные циклы.

Цикл роста на выходе из сезона отпусков (октябрь — рождество), цикл роста на выходе из холодов (конец зимы— лето). Цикл падения в пост рождественский месяц (январь) и цикл падения на сезоне отпусков (май — сентябрь).

Вот вам визуализация средней динамики: SP500(США), FTSE(Англия), CAC40(Франция), Nikkei225(Япония):

( Читать дальше )

Таблицы Google с кучей полезных формул. Часть 2: S&P500! Таблица по ММВБ - в открытом доступе.

- 13 августа 2019, 13:45

- |

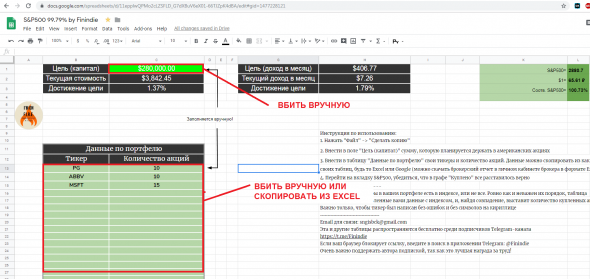

А вот и табличка по S&P500!

https://docs.google.com/spreadsheets/d/11epplwQPMo2cLZSFLD_G7dXBuV6eX01-66TJZpK4dBA/edit?usp=sharing

Первым делом, делаем свою собственную копию: «Файл» -> «Создать копию».

1. Это лайт-версия: аналогично на странице Main – в зеленое поле вписывается целевая сумма в $.

Чуть ниже вносятся только тикеры и только количество купленных уже акций. Данные можно скопировать из каких-то своих таблиц, будь то Excel или Google-таблица (можно скачать брокерский отчет в личном кабинете брокера в формате Excel), а можно просто вбить вручную.

2. На вкладке “S&P500” автоматически проверяется соответствие вбитых вами тикеров с существующими, и расставляются купленные акции в правильные поля. Если какая-то компания становится в индексе выше или ниже (такое происходит почти каждый день, особенно на дне индекса), цифры автоматически следуют за тикером, ничего корректировать не надо. Поля В, С, D, E загружаются автоматически и обновляются каждый день. Поля G, H, I, J, AB загружаются автоматически и обновляются каждые 20-30 минут. Поля K, O, P, Q от того, какую сумму вы вбили в «Цель (капитал)». Поля R, S, T зависят от того, какие тикеры вы вбили и сколько купленных акций вписали. Поля U, V, W, X несут информацию о дивидендах и обновляются 1-2 раза в неделю. Поле «Кризис-радар» вставлено просто так, в развлекательных целях, читайте пометку (наведите на черный уголок над надписью «Кризис-радар»). На этой вкладке вообще ничего редактировать не нужно.

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 26 )

Хороший пенсионный калькулятор в Google Таблице, или как я посчитал, что смогу уйти на "пенсию" в 43!

- 07 августа 2019, 14:28

- |

Я уже тут публиковал полезную табличку для индекса Мосбиржи и описал, почему я адепт инвестирования в индекс, но не в ETF на индекс:

https://smart-lab.ru/blog/553359.php — пост неожиданно оказался популярным, пилю продолжение.

Я написал, что мне 30, и я уже как год живу по плану, по которому пассивный доход от портфеля примерно в 43 года должен будет сравняться с обычными тратами на жизнь.

В среднем я откладываю 40% от дохода, привык жить аскетично, но не до сумасшествия.

Если описывать все базовые подробности, то получится очень длинно, поэтому просто оставлю ссылку на канал: https://t.me/Finindie (если не открывается, вбейте в поиск в Telegram: @Finindie)

Ну а этот пост о ещё одной суперполезной гугл-табличке — Пенсионном калькуляторе.

Калькулятор не мой, вся информация о копирайте есть в самой таблице, а я им пользовался для расчётов и перевел на русский для вас.

https://docs.google.com/spreadsheets/d/1xviatwXw1F5OHvrqhx22cbMdSkYTvES7WTeE4uDDPsg/edit?usp=sharing

Пользоваться несложно, если разобраться. Открыв по ссылке, первым делом надо сохранить себе копию («Файл» -> «Сделать копию») и уже свою копию редактировать.

( Читать дальше )

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

- 05 августа 2019, 11:49

- |

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

( Читать дальше )

- комментировать

- 15.1К |

- Комментарии ( 89 )

Пассивного инвестирования не существует!

- 17 июля 2019, 12:34

- |

Хотя, на самом деле, моя позиция как раз нейтральная.

Для начала вопрос — в чем ключевое отличие пассивных стратегий от активных? Я полагаю, что в количестве решений, которые приходится принимать в процессе инвестирования.

Активному инвестору приходится принимать решения постоянно. В какие бумаги входить, на какой объем, когда выходить и опять же частично или полностью, и так далее. А любое решение — это риск ошибки. Конечно, сторонники активного управления скажут, что этот риск оправдывается потенциально более высокой доходностью. А сам риск можно минимизировать, если тщательно собрать и проанализировать всю информацию об инвестиционном активе.

Звучит логично. Только вот разве можно быть уверенным в том, что нам доступна вся важная информация об объекте инвестирования? А в том, что мы сделали правильные допущения в ходе анализа? И, в конце концов, в том, что сами выводы из результатов анализа точны? И что рынок будет следовать нашим прогнозам? Ни по одному пункту абсолютной уверенности не может быть в принципе. А значит, активный инвестор всегда будет принимать решения с существенной долей неопределенности. В некоторой степени, на удачу.

Пассивное инвестирование предполагает избавление от необходимости принимать решения. В теории это достигается тем, что инвестор покупает индекс целиком, не выбирая ни состав бумаг, ни их долю. Ок, представим, что( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

- комментировать

- 13.4К |

- Комментарии ( 88 )

ДИВИДЕНДЫ — жалкие подачки для тех, кто не умеет считать.

- 17 июня 2019, 10:39

- |

«Компании платят дивиденды! Большие дивиденды! Можно купить акции и жить на дивиденды как рантье! Вам не нужно продавать свои акции, для получения прибыли, т.к. компании платят дивиденды!!!»

Дивиденды это круто — Дауни всем видом одобряет.

Слыхали подобное? Сегодня разберем и докажем, что пачка дивидендных компаний почти всегда проиграет по доходности пачке тех компаний, которые не платят дивиденды вообще.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал