инвестиционная идея

Актуальные инвестидеи: покупка фьючерса Si-12.23 и акций Palo Alto

- 26 октября 2023, 11:14

- |

Si-12.23

Тикер |

SIZ3 |

Идея |

Long |

Срок идеи |

2-6 недель |

Цель |

100 000 руб. |

Потенциал идеи |

5,74% |

Объем входа |

10% |

Стоп-приказ |

92 500 руб. |

💵 В паре доллар-рубль произошла коррекция после издания указа о продаже валютной выручки экспортерами. Можно предположить, что попавшие под действие указа экспортеры активно начали скупать фьючерсные контракты на полученные от вынужденной продажи долларов рубли. Еще несколько недель назад фьючерс на валютную пару USD/RUB стоил дешевле доллара на валютном рынке, а теперь — дороже в среднем на 1%. Из-за цепной реакции этот косвенный эффект от документа вскоре может девальвировать рубль.

⚡ Котировки движутся в классическом восходящем тренде. Цена откатилась к сильному уровню поддержки. При объеме позиции 10% и выставлении стоп-заявки на уровне 92 500 руб. риск на портфель составит 0,22%. Соотношение прибыль/риск составляет 2,61.

Palo Alto Networks, Inc.

( Читать дальше )

- комментировать

- 356 | ★1

- Комментарии ( 0 )

📈Инвест-идеи и аналитика https://t.me/+Qn2beI83J3k5Y2Zi

- 25 октября 2023, 18:25

- |

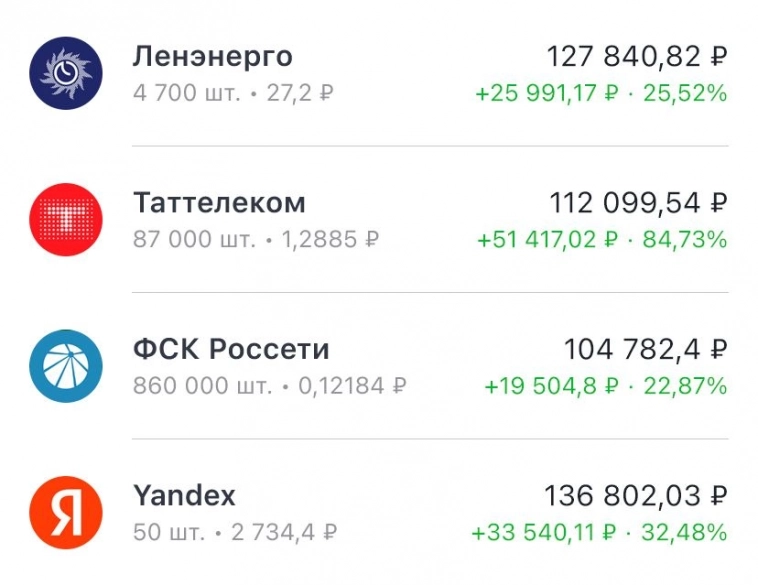

$LSNG акция на этой неделе импульсно пробила наклонное сопротивление и идёт к следующему горизонтальному уровню 30₽ (ещё +10% роста), а если сможет его пробить, то далее пойдёт к 36₽ (ещё +32% роста)🎯

$TTLK вышла из треугольника вверх и растет на +11% за неделю📈 также ожидаю увидеть в скорем времени возврат к 1,7₽ (ещё +30% роста)🎯

$FEES первой значимое сопротивление на 0,137₽ – с прошлого обзора +7% роста уже прошли, осталось ещё +8% роста🎯

$YNDX очевидно идет разгон акции под ближайший отчет 27 октября, сейчас цена уже 2750₽ – также это одно из локальных сопротивлений, скорее всего на отчёте увидим фиксацию прибыли. Однако компания – очень крутая и возможно позже сможет обновить годовые хаи выше 2900₽ (ещё +6% роста)🎯

Нефтегазовые инвестидеи, или у кого апсайд 20%

- 25 октября 2023, 17:45

- |

Аналитическое управление «Финама» представило инвестиционную стратегию по нефтегазовому сектору. И специально для «Смартлаба» – наиболее привлекательные инвестидеи из этого сектора:

✅ Американская компания Chevron объявила о планах приобрести нефтяника Hess. По расчетам менеджмента, сделка положительно повлияет на показатель FCF на акцию. Chevron планирует увеличить квартальный дивиденд на 8% до $1,63 и обратный выкуп акций с $17,5 млрд в год до $20 млрд в год. Целевая цена по ним составляет $192,6.

🛢 Крупнейший представитель китайской нефтепереработки Sinopec показывает рост после снятия ковидных ограничений. Рост финансовых результатов в сочетании с сильной коррекцией акций в последние месяцы приводят к ожиданиям привлекательной дивидендной доходности. Текущая целевая цена по акциям класса составляет 5,10 HKD.

❗ Нефтесервисная компания China Oilfield Services предполагают нарастить добычу углеводородов на 17-19% к 2025 году до 730-740 млн баррелей нефтяного эквивалента и рекордную инвестиционную программу в 100-110 млрд юаней в 2023 году. Текущая целевая цена по акциям составляет 10,88 HKD.

( Читать дальше )

Актуальные инвестидеи: покупка акций ММК и Merck

- 25 октября 2023, 11:22

- |

ПАО «ММК»

Тикер |

MAGN |

Идея |

Long |

Срок идеи |

2-8 недель |

Цель |

59,49 руб. |

Потенциал идеи |

12,7% |

Объем входа |

7% |

Стоп-приказ |

50,49 руб. |

🏭 Согласно отчету компании, за 9 месяцев 2023 года ММК увеличил производство стали до 9 869 тыс. тонн, что на 11,4% больше, чем за аналогичный период прошлого года. Производство стали на площадке в Магнитогорске выросло на 19,5% до 9 611 тыс. тонн. На турецкой площадке объем производства сократился на 68,3% до 258 тыс. тонн из-за сложной макроэкономической ситуации в стране. Выплавка чугуна за этот же период увеличилась на 13,2% и составила 7 526 тыс. тонн.

📈 Акции двигаются в рамках восходящего тренда. При объеме позиции 7% и выставлении стоп-заявки на уровне 50,49 руб. риск на портфель составит 0,3%. Соотношение прибыль/риск составляет 2,9.

Merck & Co., Inc.

Тикер |

MRK |

Идея |

Long |

Срок идеи |

1 месяц |

( Читать дальше )

Актуальные инвестидеи: покупка акций «Яндекса» и Alphabet

- 24 октября 2023, 10:42

- |

Yandex N. V.

Тикер |

YNDX |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

2980 руб. |

Потенциал идеи |

11,3% |

Объем входа |

7% |

Стоп-приказ |

2500 руб. |

🔎 Компания отчитается за III квартал 2023 года в ближайшую пятницу, 27 октября. После ухода иностранных конкурентов из России «Яндекс» остается главным бенефициаром отрасли. Ожидаем, что компания продолжит демонстрировать высокие темпы роста в основных сегментах своей деятельности, в первую очередь в рекламе, и покажет результаты лучше ожиданий.

Акции оттолкнулись от 200-дневной экспоненциальной скользящей средней и продолжили движение наверх. Идея на рост бумаги с целью 2980 руб. При объеме позиции 7% и выставлении стоп-заявки на уровне 2500 руб. риск на портфель составит 0,46%. Соотношение прибыль/риск составляет 1,71.

Alphabet Inc.

Тикер |

GOOGL |

Идея |

Long |

Срок идеи |

3-4 недели |

Цель |

$152 |

( Читать дальше )

Топ-5 инвестидей с доходностью до 30%

- 23 октября 2023, 17:12

- |

✅ Аналитики «Финама» оценили результативность ранее выпущенных прогнозов по российским и иностранным ценным бумагам. В топ-5 наиболее доходных идей вошли акции «Лукойла», «Сургутнефтегаза», «Совкомфлота», «Полюса» и Palo Alto.

⚓ Самую высокую доходность в размере 30% принесла инвесторам опубликованная 19 июля 2023 года идея по акциям российской судоходной компании «Совкомфлот». Позитивом для бумаг послужила благоприятная конъюнктура танкерного рынка и стабильность индустриального сегмента за счет долгосрочных контрактов. Кроме того, выручка компании номинирована в долларах, и она выигрывает от ослабления рубля. Эти факторы в совокупности оказали позитивное воздействие на финансовый результат по итогам I полугодия 2023 года: чистая прибыль составила $496 млн, что выше показателя за весь 2022 год. Компания подтвердила сохранение годовых выплат на уровне не менее 50% от чистой прибыли, что предполагает дивиденды за 2023 год в размере 14,54 руб. на акцию. Целевая цена составляет 128,3 руб.

( Читать дальше )

5 идей в российских акциях. Какие бумаги интересны к покупке

- 23 октября 2023, 16:29

- |

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 9 месяцев 2023 г. по РСБУ банк заработал 1,1 трлн руб. чистой прибыли. Это предполагает, что по итогам года Сбербанк может выплатить рекордные дивиденды — около 33 руб. на акцию при коэффициенте дивидендных выплат в 50%. (более 12% дивдоходности).

При этом есть вероятность, что банк выплатит больше 50% прибыли. Ранее министр финансов РФ Антон Силуанов отмечал, что часть сверхдоходов банков может поступить в бюджет РФ в 2024 г. через повышенные дивиденды.

Ближайшие драйверы в кейсе Сбербанка: отчетность за 10 месяцев в начале ноября, а также презентация стратегии развития на 2024–2026 гг.

Сбербанк-ао (Покупать. Цель на год: 350 руб./ +33%)

Нефтяники привлекательны

В свете слабого рубля имеет смысл держать в портфеле повышенную долю экспортоориентированных компаний. В нефтегазовом секторе интересны акции ЛУКОЙЛа. Сильная сторона компании — щедрая дивидендная политика. Благодаря слабости рубля и высоким ценам на нефть дивидендная доходность ЛУКОЙЛа на горизонте 12 месяцев ожидается около 12–15%. Причем часть из них ожидается уже в декабре–январе в рамках промежуточных дивидендов.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Ленты» и XPO

- 23 октября 2023, 11:14

- |

МКПАО «Лента»

Тикер |

LENT |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

855 руб. |

Потенциал идеи |

12% |

Объем входа |

5% |

Стоп-приказ |

735 руб. |

🛒 Розничная выручка «Ленты» за 9 месяцев 2023 года составила 384,72 млрд руб., увеличившись на 0,1% по сравнению с 384,37 млрд руб. годом ранее. Онлайн-продажи выросли на 21,7% до 35,54 млрд руб. LFL-продажи (сопоставимые продажи) выросли на 1,3%, трафик — на 1%, средний чек — на 0,3%. Общее количество магазинов сократилось на 16,6% в годовом выражении — до 676 торговых точек.

Бумага находится в рамках растущего тренда к сильному уровню сопротивления. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 735 руб. риск на портфель составит 0,18%. Соотношение прибыль/риск составляет 3,44.

XPO, Inc.

Тикер |

XPO |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

( Читать дальше )

Идеи по бумагам на 23-27 октября

- 23 октября 2023, 08:50

- |

Доброе утро, друзья !😊

📌Новая неделя знаменательна прежде всего заседанием ЦБ по ставке 27 октября (пятница). Поскольку наиболее вероятен вариант ее повышения, то это будет оказывать негативное влияние на рынок. Особенно с учетом того, что мы забрались по индексу достаточно высоко. Так что торговать на этой неделе лучше спекулятивно, а для среднесрочных позиций имеет смысл подождать более вкусных цен😋.

📌Спекулятивно же интересно смотрятся следующие бумаги:

🔹Сбербанк — цель на 275-280 р

🔹Yandex — цель 2700 — 2750

🔹TCS (Тинькофф) — цели 3600 / 3700

🔹РусГидро — есть несколько целей, вплоть до 0,915

Бесплатный канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Приватный канал: https://t.me/TsaplinPrivateChannelBot - торговые идеи с точными уровнями входа, обоснованием сделки и целями

Подписывайтесь и торгуйте с прибылью !👍

Уникальные возможности инвестирования: Акции ведущих американских компаний по низким ценам

- 21 октября 2023, 13:05

- |

General Motors (Покупать.)

Автопроизводитель General Motors продемонстрировал впечатляющие результаты за последние три квартала и уверенно удерживается в списке наилучших выборов инвестиционных домов. Летом акции этой компании снизились из-за пере балансировки портфелей мировых инвесторов, что сделало их крайне привлекательными для инвесторов.

Показатель P/E этой компании в настоящее время составляет всего 4,2, что делает ее одной из наиболее недооцененных «голубых фишек» в США и одной из самых доступных в мире. Для сравнения, у японской Toyota этот показатель составляет около 10, в то время как у российских компаний СОЛЛЕРС и КАМАЗ он колеблется от 20 до 40 единиц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал