инвестиции

Перспектива квартальных и годовых графиков.

- 01 декабря 2020, 00:46

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

- комментировать

- Комментарии ( 5 )

ОПЕК перенесли встречу

- 01 декабря 2020, 00:12

- |

🛢ОПЕК обсуждают сделку и началось уже множество спекуляций, но факт в том, что не смотря на вторую волну вируса нефть доходила до $49 и это на возобновлении добычи в Ливии.

Какой смысл снижать добычу при ценах на нефть в $50? Правильно, смысла нет!

Нефтяной сектор намного сильнее чем все думали и сейчас в предвакцинный период, нефтяной сектор остаётся по скидке. (не рекомендация)

Но завтра (или для кого-то сегодня) цены на нефть отреагируют снижением, но в целом восстановлению нефтяного сектора это не помешает.

Читай ТУТ

А кроме вспоминаем что писал ТУТ, ТУТ и ТУТ… Ой и все то, что раньше говорил про бестолковую сделку.

Kinnate Biopharma IPO. Ингибиторы киназы как лечение рака.

- 30 ноября 2020, 23:05

- |

Kinnate Boipharma основана в 2018 году онкологическая биотехнологическая компания, занимается открытием и разработкой низкомолекулярных ингибиторов киназы для лечения трудно поддающихся лечению, геномно определяемых видов рака. Их ведущий кандидат, KIN002787, является ингибитором быстроускоренной фибросаркомы (RAF) для лечения пациентов с раком легких, меланомой и другими солидными опухолями. Компания планирует подать IND для KIN002787 в 1H21.

Ведущие программы включают кандидатов в доклиническую разработку для лечения рака, вызванного специфическими онкогенными изменениями либо в гене киназы BRAF, либо в генах киназ FGFR2 и FGFR3. Также продвигают ряд других программ исследования малых молекул, включая ингибитор CDK12 в оптимизации ведущих и несколько других нераскрытых целей с соединениями на этапе идентификации ведущих.

( Читать дальше )

S&P Global решил слиться с аналитическим агентством IHS Markit.

- 30 ноября 2020, 19:15

- |

( Читать дальше )

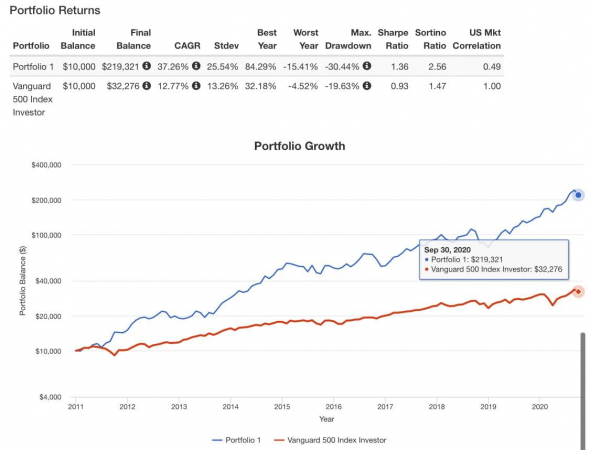

Портфель из 2 ETF, который вырос в 22 раза за 10 лет

- 30 ноября 2020, 18:23

- |

Есть стратегия Risk Parity, когда на 50% портфеля покупаешь 20+ летние облигации США (TLT), а другие 50% вкладываешь рынок акций (IJH, к примеру, или QQQ — акции индекса Насдак). Подробнее о стратегии писал тут.

Так вот, в эту стратегию можно добавить риска, чтобы увеличить доходность — купить плечевые ETF вместо обычных — в том же соотношении 50/50.

К примеру TMF — облигации США, и TQQQ — акции Насдак, внутри обоих фондов “зашито” плечо в 300% — покупаешь в три раза больше акций за те же деньги, риска при падении в три раза больше тоже соответственно.

Доходность получилась космическая — 37% годовых за 10 лет, стоимость портфеля увеличилась больше чем в 20 раз за 10 лет, когда рынок вырос в три раза за это время.

Сказка, не правда ли?

Доходность то огого какая, однако покупать такие ETF не стоит, они безумно опасны!

Расскажу об этом в следующем посте.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Обновленный обзор инвестиционного портфеля #3. Рост акций + 30 тысяч рублей за две недели.

- 30 ноября 2020, 17:08

- |

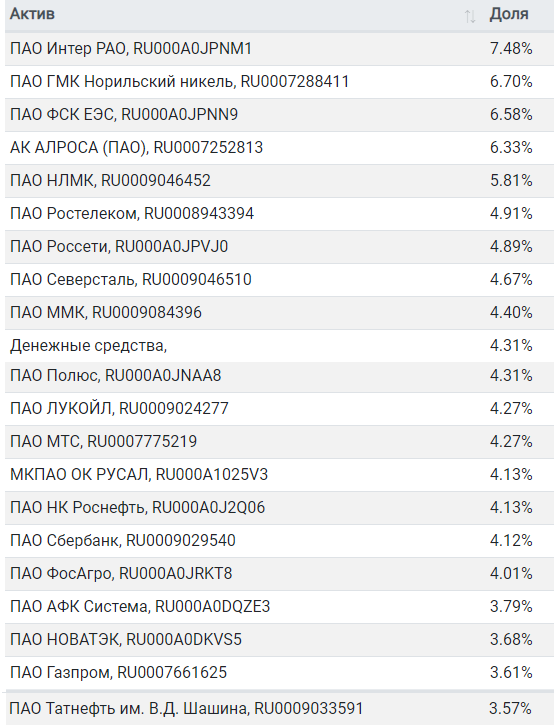

ESG БПИФ от РСХБ что такое и с чем едят

- 30 ноября 2020, 15:49

- |

Так как пока не вижу смысла выходить на иностранный рынок, торгую только на ММВБ, поэтому изначально новость воспринял весьма положительно, но дьявол кроется в мелочах. Недавно появился етф на тему ESG (Environmental, Social, и Governance) —экологическое, социальное и корпоративное влияние компании.

Давайте разбираться. В основе лежит индекс РСПП (Российский союз промышленников и предпринимателей) «Вектор устойчивого развития». Состав на начало года данного индекса.

31.01.2020

Вот так он выглядит сейчас:

( Читать дальше )

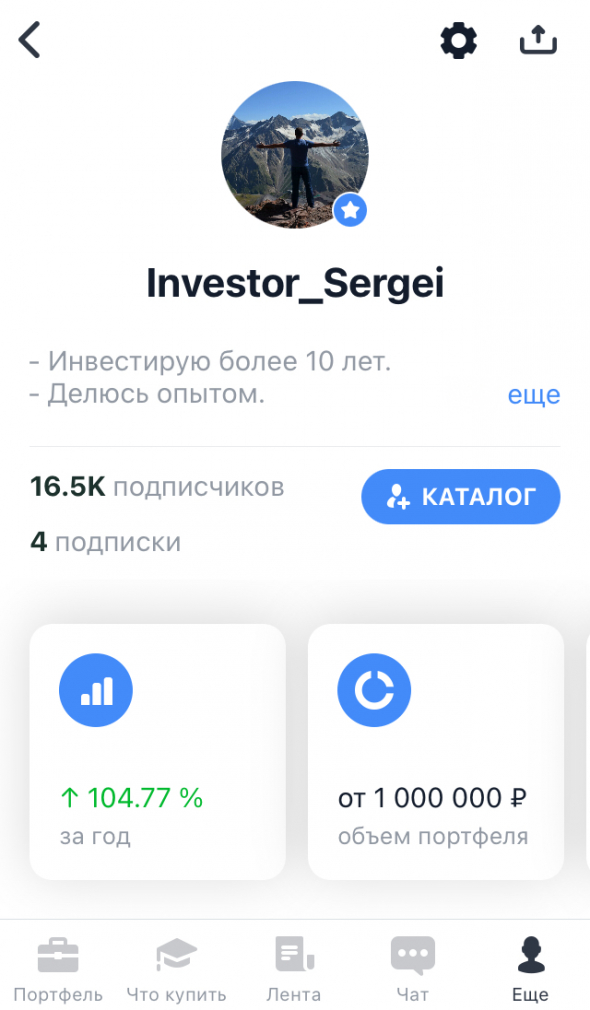

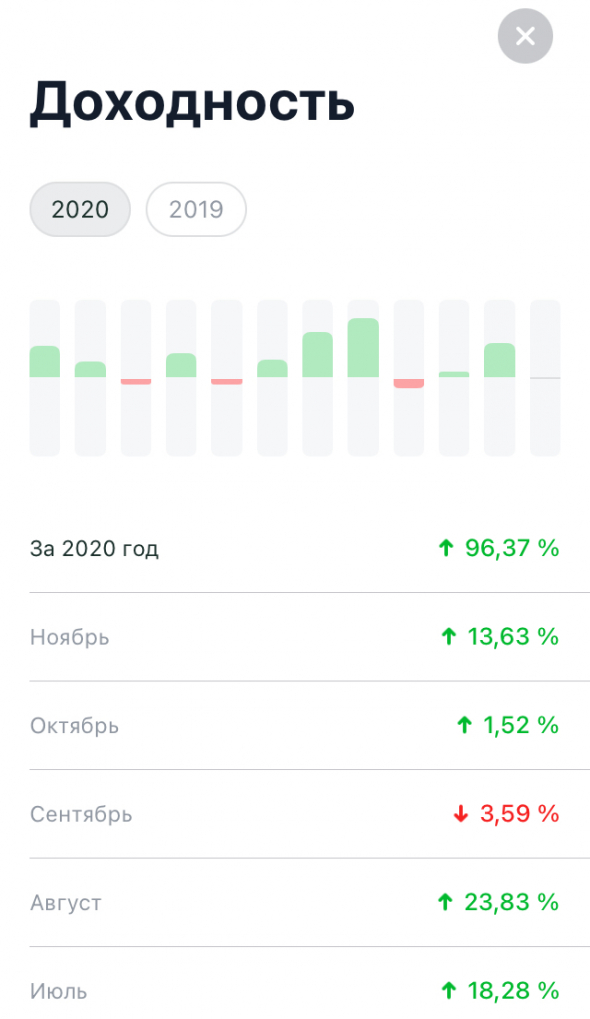

Уже четыре месяца доходность около 100% годовых. Состав портфеля акций и моя стратегия

- 30 ноября 2020, 11:12

- |

Несколько месяцев доходность моего публичного портфеля на акции США держится около 100% за год. Как мы знаем, акции очень волатильны, их стоимость может сильно меняться. Поэтому не стоит доверять отдельным успехам в моменте. Другое дело — когда хорошая доходность держится долгое время.

Основные принципы моей стратегии:

📌 Диверсификация активов, чтобы снизить риски.

📌 Периодическая ребалансировка портфеля. То есть восстановление первоначальных долей активов. Продаем часть подорожавшего, чтобы купить подешевевшее.

📌 Активный выбор акций (не индексное инвестирование). Именно в этой части мы можем добиваться хороших доходностей.

📌 Минимум спекулятивных сделок.

📌 Удержание издержек (налогов и комиссий) на минимальном уровне.

( Читать дальше )

Обзор рынка акций, прогноз курса доллара, аналитика по нефти.

- 30 ноября 2020, 01:27

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал