инвестиции

💼 Покупки в портфель в ноябре | 🍷 Novabev Group

- 16 декабря 2025, 18:19

- |

📈 Доля в портфеле ~10%

📎 Ссылка на анализ за 2024 год

Сугубо спекулятивная идея в моем портфеле. В последний раз докупал их акции еще в июле этого года.

По всем признакам нас ждет скорое IPO их дочки Винлаб:

👉 Вначале выход МСФО отчетности за 3 года

👉 Затем отчет за 6 месяцев 2025 года

👉 Наконец новость о преобразовании бизнеса в ПАО

Есть правда и риск, в виде выкупа компанией акцией у мажоритарного акционера. До сих пор нет явного ответа на вопрос, зачем Александр Мечетин распродает свой пакет: знает что-то, чего не знает остальной рынок или просто снижает долю в бизнесе, пока ее не забрали люди в погонах (за что именно — найдут).

Немного о результатах Группы за 9 месяцев 2025:

🔴 Общие отгрузки составили 10,5 млн декалитров, это -3% г/г (снижение из-за хакерской атаки 14 июля);

🔴 Отгрузки собственных брендов -1% г/г, с 8,5 млн декалитров до 8,4;

🔴 Отгрузки импортных брендов -10%, только 2,1 млн декалитров (все из-за той же хакерской атаки);

( Читать дальше )

- комментировать

- 340

- Комментарии ( 0 )

Великобритания готовит комплексное регулирование крипторынка и DeFi

- 16 декабря 2025, 17:55

- |

Финансовый регулятор Великобритании (FCA) запустил три консультации по формированию новых правил для криптоиндустрии.

Речь идёт о системном регулировании всего рынка, а не отдельных его элементов.

Основные направления

В зону регулирования попадают:

— криптобиржи и брокеры,

— стейкинг,

— кредитование и заимствование,

— манипуляции рынком и инсайд,

— раскрытие информации,

— DeFi (впервые официально).

Сбор комментариев продлится до февраля 2026 года.

Подход FCA

Регулятор подчёркивает, что цель — не устранение рисков, а повышение прозрачности и ответственности.

Модель надзора планируется по аналогии с традиционными финансовыми рынками.

Контекст

FCA признаёт, что крипта в UK сейчас в основном нерегулируема.

При этом уже заявлено, что к 2027 году криптокомпании должны быть полностью встроены в финансовое законодательство страны.

Вывод

Британия формирует основу для институционального крипторынка.

Регулирование DeFi может повысить доверие капитала, но одновременно ужесточит вход для проектов.

( Читать дальше )

💼 Покупки в портфель в ноябре | OZON

- 16 декабря 2025, 17:50

- |

📈 Доля в портфеле ~10%

📎 Ссылка на анализ от 2023 года (старый, но не бесполезный)

Давно ждал редомициляции Ozon-а в РФ, чтобы продолжить добирать акции в портфель. Об итогах 9 месяцев 2025 писал вот тут, вместе с комментариями менеджмента. Если еще не видели, то рекомендую посмотреть.

Но если кратко, то для себя выделяю следующие факторы инвестиционной привлекательности бизнеса:

👉 Уже занимают долю 26% рынка e-com и потенциал роста еще не исчерпан;

👉 Финансовые и операционные показатели продолжают расти сумасшедшими темпами;

👉 Ozon Банк входит в топ-5 по числу клиентов (39 млн человек), но только на 23 месте по размеру активов — простор для их увеличения значительный;

👉 Вместе с ростом числа продавцов и оборотов, неизбежно должны расти рекламные доходы. Конкуренцию за глаза и деньги клиентов никто не отменял.

Планирую со временем довести долю в портфеле до 15%, так как мне видится большой потенциал для роста и развития бизнеса в долгосроке. Не удивлюсь, если до 2030 года услышим разговоры про IPO Ozon Банка.

( Читать дальше )

Стратегия штанги: как минимизировать убытки и максимизировать прибыль в инвестициях

- 16 декабря 2025, 17:26

- |

Нассим Талеб в своих трудах описал одну интересную стратегию, которую он назвал стратегией штанги. Её суть заключается в том, что распределяете ресурсы между двумя крайностями: подавляющая часть (80–90%) вкладывается в очень безопасные активы или действия, а небольшая доля (10–20%) — в высокорискованные, но потенциально высокодоходные варианты.В инвестициях эта стратегия выглядит следующим образом:• 80-90% денег вкладываем во что-то надежное вроде гособлигаций или (что еще лучше) золото• 10-20% вкладываем во что-то высокорисковое: акции, плечевые фонды, опционы и т.д.

Я решил проверить, как эта стратегия работала бы в реальной жизни. Для этого я сравнил на промежутке 2000-2025 годов три стратегии:

1. 80% в золоте, 20% в акциях американских компаний

2. 60% в американских акциях, 40% в американских госбондах

3. 100% в американских акциях

/> Источник: portfoliovisualizer

Источник: portfoliovisualizerРезультаты на экране:

( Читать дальше )

Якоря на фондовом рынке и в головах инвесторов

- 16 декабря 2025, 16:54

- |

Существует уже достаточно много исследований в области психологии инвесторов и трейдеров, но основная проблема в том, что как и многое в психологии, трактовать их можно в разные стороны, а предсказывать поведение конкретного индивида или группы, всё-равно будет крайне сложно, так как существует множество внешних факторов меняющих направленность психологического вектора.

Интересную интерпретацию психологических основ рынка приводит нобелевский лауреат Роберт Шиллер.

Он предлагает как минимум описывать поведения участников рынка через психологические якоря и делит их на две категории.

Первая — это количественные якоря, которые являются сами по себе индикаторами соответствующих уровней рынка, дающими возможность людям «определить» его недооцененность или переоцененность. Суть — в относительности оценки людьми текущих котировок активов (акций, индексов, облигаций, недвижимости и т.п.). Если описать простыми словами, то вопрос дорого или дешево большинство оценивает исходя из некоторых значений, которые они наблюдали в прошлом, при этом обычно это прошлое не столь далекое, а сами значения связаны с некоторым «важным» событием или же вообще просто имеют некоторую «величину притяжения».

( Читать дальше )

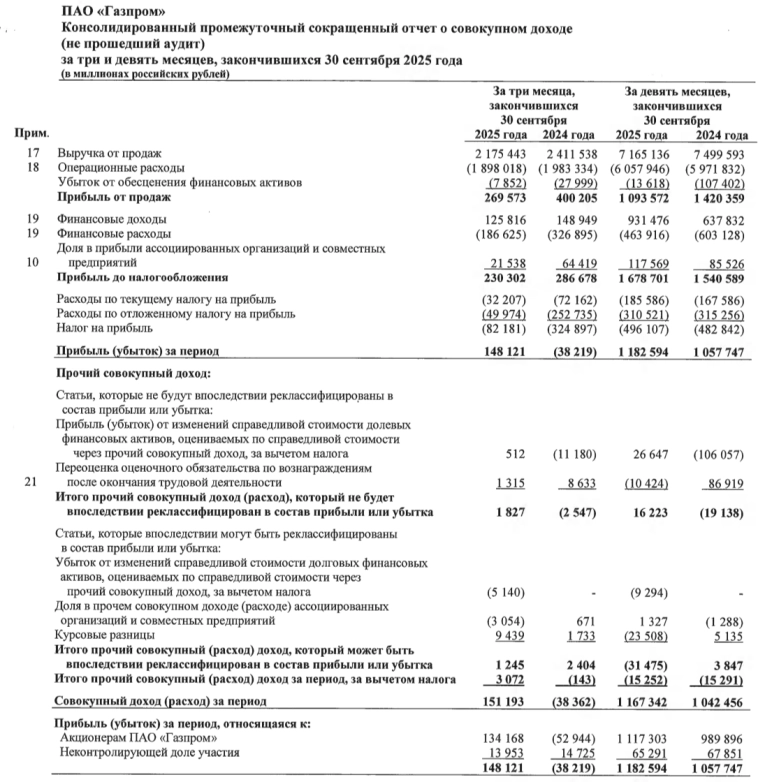

Газпром отчитался за III кв. 2025 г. — скорректированная прибыль увеличилась, но дивидендов не будет из-за инвестиций и процентам по долгам. Риски?

- 16 декабря 2025, 16:17

- |

⛽️ Газпром представил нам финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания слабо отработала III кв., операционная прибыль значительно снизилась (не помогает даже отмена доп. НДПИ в 600₽ млрд), чистая прибыль в плюсе потому что в 2024 г. была переоценка налога и отрицательные курсовые разницы. Скоррект. прибыль подросла по с 2024 г., но FCF отрицательный:

▪️ Выручка: III кв. 2,2₽ трлн (-9,8% г/г), 9 м. 7,2₽ трлн (-4,5% г/г)

▪️ Опер. прибыль: III кв. 269,6₽ млрд (-32,6% г/г), 9 м. 1,1₽ трлн (-23% г/г)

▪️ Чистая прибыль: III кв. 134,2₽ млрд (год назад убыток в 52,9₽ млрд), 9 м. 1,1₽ трлн (+12,9% г/г)

💬 Компания не предоставляет операционные данные, но мы знаем, что РФ за 9 м. 2025 г. снизила добычу природного газа до 404 млрд куб. м. (-3,6% г/г), нефтяного попутного до 75,6 млрд куб. м. (-4,4% г/г), а СПГ до 23,6 млн тонн (-5,2% г/г), в III кв. показатели хуже, чем во II кв. Очень сложно ориентироваться на спотовую цену газа (привязка идёт к цене нефти, т.к. продажи в Китай/Турцию/Европу поступают по такому контракту), не забываем о потере Украинского транзита (убираем ~15 млрд м3 в год для продажи).

( Читать дальше )

🎄 Когда рынок отпускает… а ты всё ещё смотришь в стакан 📉

- 16 декабря 2025, 13:31

- |

Есть один коварный момент в году. Новостей всё меньше. Объёмы тоньше. В стакане — тишина, как в офисе вечером 30 декабря.

А инвестор всё ещё ждёт «движение».

И вот тут начинается главная интрига: рынок уже ушёл на праздники. А ты — нет.

🕰 Что происходит с рынком под Новый год

Вторая половина декабря почти всегда живёт в особом режиме.

Крупные игроки закрывают книги. Фонды фиксируют позиции. Корпоративных событий всё меньше.

Ликвидность падает — и вместе с ней падает ценность суеты.

Рынок не умирает. Он просто замедляется.

🎯 Когда стоит нажать на паузу

Сигналов обычно несколько — и они простые: — дни без новостей, которые реально двигают рынок

— сделки «ради сделки»

— желание постоянно что-то проверить, хотя идей нет

— ощущение, что ты больше смотришь, чем действуешь

Это не лень. Это стадия цикла.

🧠 Что делают в этот момент опытные

Они не ищут чудо-сделки.

Они подводят итоги года.

Смотрят, что сработало, а что — нет.

( Читать дальше )

Финансовая картинка дня: «Эффект Родины» в инвестициях

- 16 декабря 2025, 09:57

- |

Немногие, наверное, слышали о таком явлении — «эффекте Родины» применительно к инвестициям. Суть его состоит в том, что инвесторы всегда предпочитают инвестировать в свои внутренние акции и облигации, а не в иностранные.

Считается, что эта предвзятость может ограничить возможности диверсификации и привести к неоптимальным инвестиционным решениям. Однако, насколько этот эффект «привязанности к Родине» на самом деле реален? Никогда этим вопросом не озадачивался, но тут на глаза мне попалось любопытное исследование на эту тему.

На двух диаграммах (вверху акции, снизу облигации) показано, как инвесторы из разных стран распределяют свои вложения по странам. Синим цветом отмечена доля, которую инвесторы вкладывают в американские ценные бумаги, зеленым: в отечественные, и черным: в активы остального мира.

Первый взгляд на представленные результаты сразу дает утверждающий ответ: да, «эффект Родины» действительно имеет место быть, причем ярко выраженный. Особенно отличаются любовью к своим активам американцы – 78% их инвестиций в акции и 77% в облигации приходится именно на отечественные бумаги. Но это понятно и предсказуемо: крупнейший фондовый рынок мира для американцев является «домашним».

( Читать дальше )

Аналитики SberCIB фавориты на 2026 год+ прогноз по курсу, ставке и индексу

- 16 декабря 2025, 09:53

- |

2025 год подходит к концу и аналитики Сбера выкатили свой прогноз на следующий 2026 год! Посмотрим на фаворитов в акциях, их потенциал роста %, прогноз по индексу, КС на конец 2026 года и сценарии по курсу рубля. Также для интереса сравним их аналитику, на текущий 2025 год, что загадывали и что получили по итогу, давайте разбираться!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Если эта акция у меня есть в портфеле я буду обозначать вот таким значком- 💼 и в скобках писать долю в портфеле.

📊ТОП-10 Фаворитов на 2026 год.⭐Татнефть💼 (1,37%)

Целевая цена через 12 м: 4900 р.

Потенциал роста: +64%

Потенциальная див.доходность на 2026 г: 11%

⭐Транснефть💼 (1,36%)

Целевая цена через 12 м: 1550 руб

Потенциал роста: +23%;

Потенциальная див. доходность на 2026 год: +13%

⭐Полюс💼 (3,49%)

Целевая цена через 12м: 2600 р

( Читать дальше )

Ваши деньги не ваши

- 16 декабря 2025, 09:49

- |

Полгода я нахожусь в базе данных Центрального Банка Российской Федерации о случаях и попытках осуществления переводов денежных средств без добровольного согласия клиента. За это время изменил точку зрения на деньги, труд и финансовую систему. Прежде хочу рассказать, как попал в такую ситуацию и насколько трудно быть отключённым от онлайн-платежей.

Начало

Я работал веб-разработчиком на иностранную компанию, контрактор, получал заработную плату в криптовалюте. В один неудачный день решил обменять честно заработанные деньги на криптобирже, деньги поступили на счёт в ООО «ОЗОН Банк». На следующий день счёт в ООО «ОЗОН Банк» был заблокирован, через пару дней в АО «Т-Банк». Заблокировали не только банковские счета, но и доступ к брокерскому счёту и ИИС.

Все мои средства были в Т-Банке, я являлся ярым сторонником цифровых платежей, наличку не носил. Представьте, из всех денежных средств у вас только банковская карта, друзей в городе нет, родные в нескольких сотнях километров, до Москвы тоже несколько сотен километров, блокируется карта, а с ними и все деньги. Я был в панике, у меня не было денег даже на оплату общественного транспорта. Позвонил в Т-Банк, мне предложили приехать в офис и забрать деньги из кассы. Офис один, в Москве.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал