инвестиции

Целевой рынок Axon Enterprise составляет $52 млрд

- 09 декабря 2021, 18:15

- |

Axon Enterprise Inc. (AXON) отчиталась за 3 кв. 2021 г. (3Q21) 15 ноября. Чистая выручка за квартал взлетела на 39,4% до $232 млн. По отношению ко 2Q21 выручка выросла на 6%. Скорректированная чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (adjusted diluted EPS) $1,17 против $0,4 в 3Q20. Аналитики в среднем прогнозировали выручку $201 млн и EPS $0,26. Заказы (Bookings) составили $488 млн, что на 54% выше, чем за 3Q20.

За 9 мес. 2021 г. чистая выручка взлетела на 42% до $645,8 млн. Скорректированная (Adjusted) EBITDA подскочила на 61% и составила $147,6 млн. Adjusted EPS $1,89 в сравнении с $0,79 годом ранее. Bookings $1,2 млрд, полная законтрактованная выручка на текущий момент $2,39 млрд. Компания завершила квартал с $581,6 млн в денежных средствах, эквивалентах и к/с фин. вложениях. Долга нет.

Image: amazon.com

Структура выручки. Продажи электрошокового оружия Taser и связанных услуг взлетели на 44,3% и достигли $333 млн. Выручка сегмента Sensors подскочила на 40% до $136,6 млн. В этом сегменте отражаются продажи нательных камер, камер, которые устанавливаются в патрульные автомобили полиции, дроны и др. Выручка сегмента Software взлетела на 39,3% и составила $176,2 млн. Здесь отражаются доходы от SaaS. Axon предоставляет свои облачные AI решения для сбора и анализа поступающих с камер видео. Итого структура выручки по итогам 9 мес. 2021 г. (в скобках указана доля за 9 мес. 2019 г.): Taser 51,6% (50,7%), Sensors 21,2% (21,4%) и Software 27,3% (27,8%).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Как определить плохую акцию?

- 09 декабря 2021, 15:19

- |

Плохая акция с высокой вероятностью принесет инвестору низкую доходность в следующие 3-5 лет. С абсолютной уверенностью предсказать это невозможно, однако в финансовых показателях и в новостях можно найти тревожные сигналы, которые предупредят инвестора о рисках.

1️⃣Снижение выручки и потеря доли рынка

Существуют компании, которые принято называть «ловушками стоимости». Они привлекают инвесторов низкими мультипликаторами, но падение выручки делает вложения в них невыгодными.

Классическим примером служит история Nokia. Финский производитель телефонов в 2010 году все еще был лидером рынка и с мультипликатором P/E на уровне 9х казался очень недооцененным. Однако в отчетности уже было видно, что Nokia теряет в выручке, уступая Apple и Samsung. Через 3 года акции компании упали на 50% и к уровню 2010 года больше не вернулись.

2️⃣Низкая эффективность капитала

Сравните компанию с конкурентами по доходности на инвестированный в нее капитал (например, через коэффициенты ROCE или ROE). Чем выше показатель, тем эффективнее бизнес. Менеджмент низкорентабельных компаний менее разумно использует средства акционеров для достижения целей, что ведет к более низкой доходности акций.

( Читать дальше )

Набор простых правил от мамы троих детей

- 09 декабря 2021, 11:35

- |

Amazon вложил средства в развитие карточной платформы Dibbs

- 09 декабря 2021, 11:10

- |

Компания Amazon.com Inc. инвестирует в рынок спортивных карт Dibbs, вовлекаясь в быстро развивающуюся индустрию коллекционирования.

Проект Dibbs запускает новый сервис, который позволяет пользователям покупать и продавать доли торговых карт, именно он заинтересовал технологического гиганта и побудить вложить в него средства. Ранее Dibbs привлёк около $ 16 млн от венчурных фирм Foundry Group, Tusk Venture Partners, Courtside Ventures и Founder Collective.

Новая услуга Sell With Dibbs позволяет клиентам монетизировать собственные карты после проверки данных и отправки физической карты в компанию для страхования и помещения в хранилище. Затем товар добавляется в учётную запись пользователя, и с этого момента он получает полный контроль над ценой и количеством. С каждой транзакции Dibbs взимает фиксированную комиссию в размере 2,9%.

Если Amazon только входит в этот сектор, то его конкурент электронной коммерции eBay является давним лидером в этой сфере: за первые шесть месяцев этого года на сайте было продано торговых карт на сумму более $ 2 млрд.

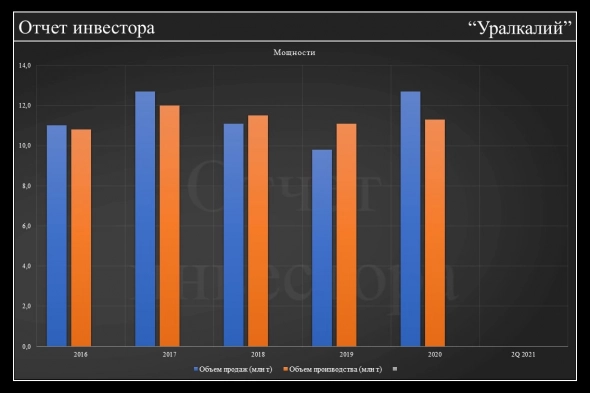

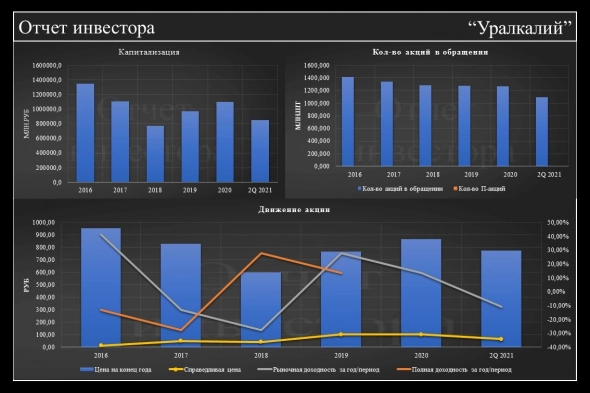

ИсточникФундаментальный анализ по Уралкалий

- 09 декабря 2021, 08:00

- |

Выкладываю фундаментальный анализ по Уралкалий

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Каким будет налог на владение акциями в РФ?

- 08 декабря 2021, 19:49

- |

Нет, ну давайте серьёзно… вы же не думаете, что такую армию инвесторов государство пропустит мимо ушей? Даже през обратил внимание на мамбо-армию свежеиспечённых Баффетов.

Вариантов я вижу два:

- Налог на имущество, в котором цена будет указываться как среднерыночная за налоговый период, а брокер будет начислять требование к оплате как сейчас и происходит. Ставка, я думаю, будет небольшая — около 1-2%

- Налог на прирост капитала, который будет автоматически высчитываться брокером с торгового счёта, скорее всего будет ближе к НДФЛ, но возможно с дисконтом, где-то около 8-9%.

- Ну конечно всем хотелось бы с номинала, но это едва ли так подфартит.

И думаю, что скорее всего по фьючам/опционам налог с прибыли будет браться сразу после совершения сделки, а списываться будет во время клиринга, или вообще моментально.

Скорее всего налоговый вычет останется, и будет распространяться только на прибыль при владении более n лет (скажем — более 10, чтоб не баловались своими спекуляциями).

Я считаю, что закон начнут разрабатывать где-то по весне, а примут в разгар лета, когда все в отпусках, и работать он начнёт с 2023.

Запустил две стратегии на Финаме по инвестициям в иностранные и российские компании.

- 08 декабря 2021, 17:27

- |

Друзья, предлагаю вам возможность существенно приумножить свои средства, инвестируя в акции крупнейших российских и иностранных компаний. Я создал два портфеля ценных бумаг: вложиться можно как в оба, так и в какой-то один через крупнейшего брокера Финам.

Использую системный профессиональный подход управляющего: покупка на основе финансового и сравнительного анализов, моделирования и прогнозирования, ежедневное отслеживание выходящих новостей и отчётностей, существенных событий эмитентов, мониторинг более десятка финансовых СМИ и новостных лент, использование специализированных программ и сервисов, общение с эмитентами и коллегами из отрасли. Имею большой практический опыт и глубокую экспертизу, позволяющие получать результаты значительно лучше среднерыночных.

Инвестирую в российские и международные компании, которые за счёт курсовой стоимости и дивидендов способны принести максимальный доход на горизонте ближайших 12 месяцев. Позиции удерживаются от нескольких недель до нескольких месяцев или года. Ценные бумаги в портфель подбираются на принципах надёжности, ликвидности, доходности, диверсификации и контроля рисков. В зависимости от ожиданий будущей динамики рынка и количества текущих перспективных идей оперативно меняется доля защитных инструментов в портфеле.

( Читать дальше )

FXCN продолжит эффективно отслеживать индекс несмотря на релистинг Didi. Как организован релистинг из США в Гонконг

- 08 декабря 2021, 17:10

- |

Известный китайский агрегатор такси и каршеринга Didi, акции которого входят в фонд FXCN, объявил о скором уходе с американской биржи и переводе бумаг на биржу Гонконга. Рассказываем, как устроен этот процесс и что это значит для инвесторов.

Что такое релистинг?

Это процедура, в ходе которой компания проводит делистинг (прекращает обращение своих акций) на одной бирже и параллельно организует обращение бумаг на другой международно признаваемой бирже. Например, для китайских компаний наиболее вероятное направление релистинга: Нью-Йорк → Гонконг. Такая смена места проведения торгов сама по себе не оказывает принципиального влияния на цену бумаг.

Что известно о релистинге Didi?

Транспортная компания, агрегатор такси и каршеринга Didi Global Inc. заявила, что планирует листинговаться на Hong Kong Stock Exchange. Она обеспечит процедуры, в соответствии с которыми обращающиеся в США АДР, депозитарные расписки (ADS, American depositary shares) будут конвертированы в свободно обращающиеся акции. Листинг в Гонконге будет проведен ориентировочно в районе марта 2022 года. Didi — особый случай, так как против IPO в США изначально выступали китайские власти. Причины для предпринимаемых действий — сугубо внутренние.

( Читать дальше )

Дивидендные акции в портфель: что это и по чем брать?

- 08 декабря 2021, 15:34

- |

Целью торговли на бирже является получение прибыли и тут участники делятся на две группы инвесторы и трейдеры. Но и вторые занимаются не только активной торговлей или «разгоном» депозита, но и составляют средне- и долгосрочные портфели.

Из чего же складывается доходность портфеля инвестора?

— Если в портфеле присутствуют облигации, это купонный доход. Но тут тоже имеются свои риски. Например, сейчас повышение ставки центробанком и необходимо крайне осмотрительно подходить к выбору инструментов.

- Если в портфеле есть акции роста, то некоторые инвесторы выбирают стратегию фиксирования дохода, например, при росте на определенный % и далее реинвестируют средства в этот же инструмент по более выгодной цене и/или же ищут новые.

— Но, конечно, же «львиную» долю прибыли можно получить от выплаты дивидендов по акциям.

Дивиденды выплачивают компании распределяя до 50% чистой прибыли компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал