инвестиции

Виды ETF от FinEx: полный список

- 23 декабря 2021, 20:45

- |

На Московской бирже торгуются пять видов ETF от FinEx: на облигации, акции, золото, фонды денежного рынка и секторальные ETF. С их помощью инвестор может составить диверсифицированный портфель. Мы подготовили полный список ETF по классам активов с кратким описанием каждого фонда, чтобы вам легче было сориентироваться во всем многообразии наших тикеров.

1. Фонды денежного рынка

Зачем нужны в портфеле: помогут сохранить сбережения и инвестировать без риска. Эти инструменты подходят для размещения временно свободных денежных средств.

- FXTB — низкорисковый долларовый фонд, внутри которого представлены американские краткосрочные казначейские облигации (векселя) — самые надежные инструменты фондового рынка (кредитный рейтинг — AAA).

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 29 )

Моя страта выбора бумаг на фонде

- 23 декабря 2021, 16:42

- |

Решил изложить свою основную стратегию выбора бумаг на фонде, вдруг кому-то будет полезно.

Стратегия заключается в пошаговом анализе разных аспектов конторы. Каждый следующий шаг делается, только если устраивают результаты предыдущего. Если результаты не устраивают, то фирма перестает анализироваться. Экономятся время и ресурсы.

Стратегия предназначена в основном для долгосрочного инвестирования, может использоваться и на среднесрок. На краткосрок рекомендуется использовать с осторожностью.

Итак, план анализа.

Шаг 1. Финансы.

Любая контора начинает анализироваться с ее финансов.

Основные тезисы анализа:

1. ключевые показатели для анализа в порядке убывания важности: ROA, рост выручки, рост EPS, L\A.

Помимо этого считается операционная прибыль (ОП), чистая прибыль (ЧП), дивдоха, доха обратного выкупа (если возможно), рост капитала, операционная маржа, маржа чистой прибыли, ROE. В некоторых случаях имеет смысл следить за свободным денежным потоком.

( Читать дальше )

Массовый обыватель наступает в периоды всеобщей эйфории

- 23 декабря 2021, 15:19

- |

Бинарное мышление и примитивизация стали нормой в современном мире, в том числе и в инвестиционной среде.

Я много пишу в соцсетях и на тематических ресурсах, посвященных инвестициям и вижу как неуклонно падает общий уровень финансовой грамотности, растет уровень невежества, а зачастую и уровень хамства. В этом нет ничего необычного, более того, это к сожалению происходит в любой профессиональной среде, куда по тем или иным причинам получает доступ массовый обыватель (именно массовый, так как будучи одним, он обычно ведет себя как ему полагается — тихо. Лебон — FOREVER). Ни в коей мере не хочу обидеть порядочных людей, но против статистики не попрешь. Чем больше будет обычных людей вовлечено в любую профессиональную дискуссию, тем в абсолютном выражении будет больше тех, кто ничего не понимает в ней (или имеет поверхностные знания), но начинает выдавать расхожие домыслы за догматы, приправляя их собственными мыслями. Многие из них даже не улавливают, что все эти мысли уже давно высказаны и обсуждены среди профессионалов и отвергнуты, как несостоявшиеся, или же приняты и используются, только для этого надо копнуть существенно глубже, на что уже не хватает знаний и желаний.

Инвестиционная среда, равно как и социальная сфера подвержена этому недугу в большей степени, чем области, где превалируют точные и естественные науки. Оно и понятно! Эти области кажутся проще на первый взгляд, так как в последних один только вид математических выражений может отпугнуть незатейливого обывателя. Совсем другое дело, где доказательство гипотез не столь стройное, как в математических теоремах, а разброс значений существенно превышает те, что можно наблюдать в физических или химических экспериментах.

Вспоминаются мне слова ученого-филолога Дмитрия Лихачева:

У Белинского где-то в письмах, помнится, есть такая мысль: «мерзавцы всегда одерживают верх над порядочными людьми потому, что они обращаются с порядочными людьми как с мерзавцами.А, порядочные люди, терпя и страдая, продолжают обращаться с мерзавцами, как с порядочными людьми».

Глупый не любит умного, необразованный образованного, невоспитанный воспитанного и т. д.

( Читать дальше )

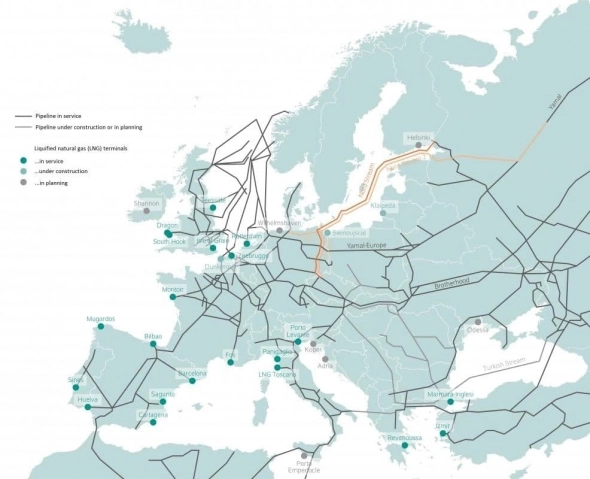

Советский газ в Европе. Насколько мало что меняется.

- 23 декабря 2021, 14:22

- |

В 1970-е годы со строительством нового трубопровода в Европу пришел первый советский газ. Газ с сильнейшей примесью геополитики. Канцлер ФРГ Вилли Брандт подписал первое газовое соглашение с Советским Союзом в 1970 г. как ключевой элемент Ostpolitik (восточной политики), нацеленной на снижение напряженности холодной войны, нормализацию отношений с Советским Союзом и Восточной Европой.

Он хотел косвенным путем восстановить контакт с коммунистической Восточной Германией, которая полностью отгородилась от своего западного соседа после возведения в 1961 г. Берлинской стены. Взаимозависимость текла в обоих направлениях. Торговля газом стала для Советского Союза одним из основных и жизненно важных источников твердой валюты.

В начале 1980-х гг. благодаря открытию богатых месторождений газа в Западной Сибири Советский Союз обогнал США, став крупнейшим производителем газа в мире. Такое наращивание объемов добычи подстегнуло стремление русских продавать больше газа в Западную Европу.

( Читать дальше )

Виктор Бондарович: «Наш единственный реальный конкурент — это инфляция»

- 23 декабря 2021, 10:26

- |

Два года назад Национальная ассоциация участников фондового рынка аккредитовала программу Fintarget — маркетплейс с инвестиционными стратегиями, любую из которых можно подключить в формате автоследования. О том, сколько в этом году заработали клиенты Fintarget, что отличает автоследование от других пакетных решений и существует ли универсальная стратегия, в интервью Банки.ру рассказал руководитель департамента автоследования БКС Мир инвестиций Виктор Бондарович.

Место на рынке

— Хотелось бы поговорить о том, с чего все начиналось и каких результатов удалось достичь?

— Два года назад это был «внутренний стартап» БКС Мир инвестиций — мы получили отдельный бюджет, сформировали команду, работа велась сутками на пролет. К IT-мощностям холдинга мы подключались в случаях крайней необходимости, в основном делали все сами. Это был вызов для команды, и мы его приняли. В результате в суперкороткие сроки, через шесть месяцев, запустили Fintarget.

( Читать дальше )

Осознанность, а не прибыль-цель начинающего на рынке...

- 23 декабря 2021, 09:47

- |

#утренняя_аналитика

Всем доброе утро!

Что значит понимать рынок? Как вы отвечаете себе на этот вопрос, если вы вообще когда-нибудь его себе задавали?

Если вы его себе задавали, то это стоит отметить как очень позитивный момент. Почему? Причина в осознанности. На любой работе главное условие нормального функционирования, я не говорю модное слово «успешность» или «лидерство». Просто, стабильность, надежность и понимание того, что делается.

При работе с рынком критически важна осознанность. Если вы делаете сделку, то четкое понимание прежде всего риска для портфеля, причину покупки и условия продажи. Поможет ли данный канал в осознанности на рынке поможет, но лишь от части. Потому что расширять сознание – есть задача каждого отдельно взятого человека.

Почему большинство на рынке все-таки теряют? Причина в том, что отношение к рынку изначально как к чему-то случайному. Поведение котировок – случайное, новости СМИ – случайные, поведение политиков – случайные, и даже прибыли компаний – случайные. Естественно, когда все случайно, крайне сложно иметь требуемую твердую позицию в ногах. Если твой подход заключается в том, чтобы видеть хаотичность и не видеть системность – потери обеспечены.

( Читать дальше )

Зачем нужна крипта, и почему фиатная банковская система безнадежна?

- 22 декабря 2021, 21:02

- |

Свежак: мы подали заявку на подключение онлайн-эквайринга (прием платежей с банковских карт). Подали в очень бодрый стартап, который куплен очень бодрым и модным банком из РФ.

Стартап отработал хорошо, я их знаю уже 8 лет, молодцы. Специально не называю имен, потому что уважаю команду и не хочу влиять на их репутацию.

А банк медитировал неделю и в итоге отказал. Как обычно бывает у банков, прислали отписку «рисковики не пропускают».

( Читать дальше )

Как начать инвестировать?

- 22 декабря 2021, 18:52

- |

Рынки за 2 месяца снизились, что дает возможность более комфортно в психилогоческом плане начать инвестировать в акции.

Несмотря на то, что в моем блоге часто информация для подготовленного читателя, я не забываю о новичках, которые только начинают свой путь в инвестициях или ещё только собираются начать. В топе самых частых вопросов по-прежнему остается «Как и с чего начать инвестировать?». У меня на него давно припасен быстрый ответ в директе, кто его получал, в курсе.

На самом деле начать инвестировать никогда не рано и не поздно, об этом я писал в одном из последних постов «Инвестиции на пике роста рынка». Просто психологически сейчас может быть легче купить больше акций, чем обычно, т.к. они стали дешевле. Если же начинать на пике роста рынка акций, то лучше купить больше облигаций. Я сам сейчас увеличиваю инвестиции в акции, как вы могли заметить из постов про покупку акций на ИИС.

Итак, постараюсь пошагово объяснить, как и с чего начать инвестировать, чтобы не совершить ошибок и не бросить это перспективное дело через пару месяцев. Пусть это будет пост-инструкцией, который я добавлю в быстрые ответы в директ.

( Читать дальше )

Почему важно инвестировать даже небольшие суммы

- 22 декабря 2021, 15:27

- |

Существует миф, что инвестировать небольшие суммы нет смысла, лучше начать, когда будет возможность откладывать хотя бы 10-50 тысяч рублей в месяц. Хотим развеять этот миф и рассказать о причинах, по которым стоит начать инвестировать как можно раньше, даже с небольших сумм.

Для начала развеем мифы.

1. Потребуется много денег, чтобы начать.

Сейчас каждому открыт доступ к фондовому рынку и инвестиционным платформам. На фондовом рынке вы всегда можете найти доступные акции, например, один лот акций ВТБ обойдется вам менее, чем в 500 рублей. Правда, если вы захотите приобрести акцию, к примеру, компании Лукойл, то на 22 декабря 2021 года придется заплатить 6 350 рублей. В таких случаях выручают ETF — они составляют портфели из разных активов. Приобретая часть фонда, вы получаете небольшую долю в каждом из активов. Если вы хотите владеть именно частью компании Лукойл, то можете приобрести часть одного из фондов, которые инвестируют в индекс Московской биржи. Тогда вы получите доли и в других компаниях из этого индекса. Цены на 1 долю таких фондов могут доходить до 50 и менее рублей.

( Читать дальше )

Что я понял на бирже (хочу рейтинг )

- 22 декабря 2021, 13:33

- |

Я торгую по принципу:

1)Никого не слушай и делай как хочешь: если потеряешь деньги по своему решению, то чему-то научишься. Если же потеряешь деньги из-за того что поверил в чье-то мнение — то косвенно будешь винить человека, которому поверил

2)Найди для себя удобный источник информации: для меня это канал «Pro Деньги и Рынки». Там чувак даёт выжимку из новостей в мировой экономике, подойдет для тех кто не любит читать + рациональное мнение со стороны без предвзятости

3)Без Диверсификации: я более рисковый инвестор потому что не старый пердун, хочешь нормальную доходность — выбери одну или несколько акций

Если диверсификация тебя сильно заботит, посмотри лекции Баффета МБА. Принимать решение офк тебе

4)Приоритет американским компаниям: устойчивая валюта и хорошие показатели роста. Да, многие ждут кризис и учитывать их ожидания по этому поводу нужно. В российской экономке слишком большую роль играют геополитические риски, с другой стороны если ты к этому готов, то этим можно и пользоваться.

5)Не трать много времени на биржу: закинул денежку, купил понравившуюся акцию и все, иди живи и клей девок

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал