инвестиции для новичков

Акции роста против акций стоимости Почему я покупаю акции роста Чем они выгоднее Инвестиции в акции роста

- 22 июля 2021, 16:21

- |

💲 Что выгоднее акции роста или акции стоимости

💵 Сравним наглядно эти два вида акций

📊 Одни из лучших акций роста и стоимости

🚹Пишите комментарии и ставьте лайки:)

- комментировать

- 537

- Комментарии ( 0 )

5 книг инвестора

- 04 апреля 2021, 09:54

- |

ГЛОБАЛЬНОЕ РАСПРЕДЕЛЕНИЕ АКТИВОВ

- 30 марта 2021, 10:53

- |

Книга Меба Фабера – настольный справочник на 150 страниц – сверхпольза для инвестора. Особенно начинающего. Почему?

В настоящее время, в рамках текущего инвестиционного хайпа, широкое распространение получают подходы, несущие массу «заметенных под ковер» рисков. Продающиеся чуть ли не под маркой «безрисковых». И, увы, в долгосроке несущие разочарование для большинства инвестирующих.

Некоторое время назад написал цикл постов «ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА». Посты о нашей неспособности противостоять коварству рыночной среды. О том, что сопротивляться напору маркетинговых агенств (брокеров) почти невозможно. Индустрия бьет в правильные точки нашей психики. Вопрос времени, когда мы ошибемся.

Но у нас есть шанс! Asset Allocation – один из немногих, на мой взгляд, методов, подходящий для обывателя. Тех, кто хочет «НА ПЕНСИЮ В…» с сохраненной реальной стоимостью накопленного. Мне кажется, что для начинающего инвестора выбор таков: либо АА, либо бежать от финансового рынка и забыть о его существовании.

( Читать дальше )

✏️ Мысли о рынке

- 14 марта 2021, 19:04

- |

Происходящие события на рынках, а именно рост процентных ставок по трежерис, а также позиция нашего ЦБ, объявившего об окончании цикла снижения ключевой ставки наводят меня на следующие мысли.

👉 По облигациям. 🅾️ Эмитенты будут стараться «запрыгнуть в последний вагон» уходящего поезда низких ставок. Соответственно, пользуясь наличием значительного розничного спроса будут предлагать низкие купонные ставки, что приведёт(и уже привело) к полному отсутствию апсайда по новым облигационным выпускам. И серьёзному риску ухода «под номинал» недавно размещённых выпусков при реализации сценария поднятия ключевой ставки. Движение котировок сегмента ВДО за последние недели полностью подтверждают мою теорию.

✅ Что делать? В такой ситуации я воздержусь от участия в новых выпусках, т.к. апсайд не покроет даже транзакционные издержки. А если теория с ростом ставок реализуется, то уже в конце года эмитенты будут предлагать ставки на 1-2% превышающие текущие. Исключения могут быть сделаны для бумаг с понятным мне на 100% апсайдом, например последний Самолёт. Либо же для бумаг, которые я оставлю в портфеле на среднесрок-долгосрок, например Вива-Деньги.

( Читать дальше )

Как начать инвестировать. С чего начать? Инвестиции для начинающих.

- 10 марта 2021, 16:50

- |

Взгляд на рынок 09.03.21 (s&p500, Dow, нефть, доллар, рубль)

- 09 марта 2021, 05:54

- |

США. Торговля на Америке, как говорят аналитики, завершилась разнонаправленно.

📈 Dow Jones (+0.97%), Важным моментом было обновление исторического максимума на Dow Jones. Это информация интересная. В то же время, закрепился ли индекс выше прошлого экстремума — нет. Вот от сюда и будем плясать. Почему? Потому что не всегда переписанный хай является четким основанием или опорой для суждения о продолжении тенденции. Нередко бывает в 40% случаев после такого и смена тенденции. Шортить тут ничего пока нельзя. Все очень волатильно.

( Читать дальше )

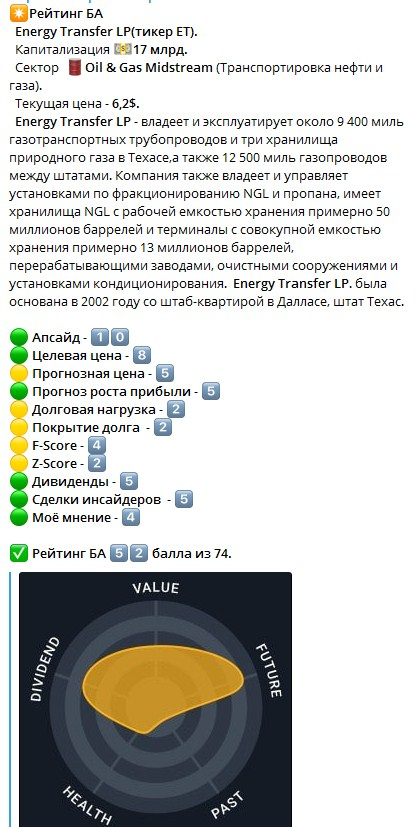

🅰️ Как я отбираю акции в свой портфель, на примере Energy Transfer LP

- 29 января 2021, 18:10

- |

Сегодня мы рассмотрим компанию Energy Transfer LP(тикер ET), которая доступна на СПБ бирже. Для удобства восприятия я делаю графическое представление результатов, используя интуитивно понятный «светофор». Готовый ✴ Рейтинг БА выглядит так.

( Читать дальше )

🧲 Bank of America опубликовал результаты опроса 190 управляющих с общим портфелем в $534 млрд

- 16 января 2021, 18:04

- |

👉Продолжения усиления уверенности инвесторов в росте экономики в ближайшее время. Если в начале года инвесторы ожидали серьёзную рецессию, то сейчас их число упало до минимумов прошлого года. 70% управляющих фондами уверены, что мы находимся в начале экономического цикла и рецессии не будет.

👉85% опрошенных управляющих ожидает, что прибыль компаний будет значительно выше в следующие 12 месяцев. Это рекордные значение с 2002 года.

👉Признаки высокого оптимизма наблюдаются и в низком среднем уровне наличных на счетах инвесторов, который в декабре опустился до 4%. По мнению экспертов Bank of America, 4% это граница к сигналу для продажи. Инвесторы вкладывают в более рискованные акции развивающихся стран почти все оставшиеся деньги. Исторически, если уровень наличных средств опускается до 4% или ниже, то в следующий месяц S&P 500 в среднем теряет 3.2%. 76% S&P 500 уже торгуется выше своей средней цены за 50 дней. Это означает, что рынок перегрет. Конечно это не значит, что завтра рынок упадёт, но, вероятно, что начало года будет турбулентным.

( Читать дальше )

✏️ Эффект Системы в инвестициях

- 15 января 2021, 19:02

- |

При этом надо понимать психологический эффект, который заключается в том, что когда у Вас 10-20-30 тыс.Ъ, то в своей торговле и принятии инвестиционных решений Вы будете намного более раскрепощены, свободны, потому что подсознательно Вы будете понимать, что даже если потеряете все эти деньги, то это не сильно отразится на Вашей жизни. А когда сумма возрастает в разы, становится сложнее принимать инвестиционные решения, возрастает чувство ответственности, страха потерять деньги(сумма-то серьёзная!). Это приводит к необдуманным, почти всегда неверным инвестиционным решениям. Вы начинаете бояться входить в сделки, начинаете метаться продавая-покупаю позиции по нескольку раз, фиксируете мизерную прибыль и постоянно усредняете убыточную позицию. Дальше начинается ❄️«эффект снежного кома», потеряв деньги на нескольких сделках, Вы ЕЩЁ больше боитесь входить в рынок. Смотрите, как те активы, в которые Вы хотели войти, но не вошли — растут без Вас. Переживаете, ругаете себя, расстраивайтесь.

( Читать дальше )

🛑 Ажиотаж на рынке IPO

- 11 января 2021, 18:39

- |

Мало что свидетельствует о поздней стадии цикла на рынке лучше, чем высочайший уровень активности IPO, в особенности массовость компаний со слабыми шансами на прибыль в ближайшем будущем.

Если первая половина года была сложным периодом для многих компаний, немало IPO отложили или вовсе отменили, то вторая половина 2020 показала невероятную активность, невиданную со времён дот-комов. В этом году мы были свидетелями 437 IPO — рост практически в 2 раза по сравнению с прошлым годом (233 шт.). Последний раз подобные цифры были только в 2000 году — 397 шт., и в 1999г — 457 шт., хотя до рекорда 1996 в 621 шт. ещё далековато.

Огромное количество ликвидности захлестнуло американский рынок акций и перелилось на рынок IPO. Практически каждую неделю мы можем наблюдать новый невероятный запуск. Каждая известная история привлекает кучу внимания и достать значимую аллокацию практически невозможно. Инвесторы без разбора прыгают на любые идеи, в особенности, что-либо связанное с «хайповыми» секторами, как «IT», «Облачные Технологии», «Искусственный интеллект» или «Электромобили».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал