инвестиции в акции

Почему снижается Русгидро?

- 05 октября 2024, 10:45

- |

Как я говорил ранее в одном из видео, по итогам 1 полугодия 2024 года чистая прибыль Русгидро снизилась на 50%. Сокращение прибыли связано с обширной инвестиционной программой компании, направленной на модернизацию, расширение и строительство новых мощностей. Для этих целей привлекаются заемные средства и на этом фоне растут процентные расходы. По итогам полугодия чистый долг/EBITDA составил 2,8х.

Инвестиционная программа рассчитана на несколько лет, поэтому давление на прибыль будет сохраняться.

На этом фоне менеджмент рассматривает отказ от дивидендов или выплату минимальной суммы (0,0779 рубля на акцию), т.к. хочет сократить долговую нагрузку и сохранить финансовую стабильность. А у нас дивиденды — это фетиш для подавляющего большинства инвесторов, поэтому бумага заметно послабилась и выглядит сейчас хуже рынка.

Экосистема «Финансовая Независимость»: t.me/fndb777/2235

- комментировать

- Комментарии ( 0 )

❗️❗️МАГНИТ. Опять кинул⁉️

- 02 октября 2024, 13:04

- |

Заметили, как многие вчера хайп ловили на акциях Магнита? Караул, опять частных инвесторов кинули и т.д.

А менеджмент Магнита обещал ли выкупленные акции погасить или выплатить щедрые дивиденды или выставить оферту❓ НЕТ❗️

Тогда где здесь кидалово? Вот то, что они делали перед выкупом (не раскрывали результаты, не выполняли предписания биржи) — это да, еще можно как-то приписать к кидку миноритариев.

💡А сейчас просто разочарованные инвесторы, которые покупали уже после сильного роста по советам телеграм-каналов, в надежде быстро срубить деньжат, кричат, что их опять кинули...

Чтобы снизить риски возможного кидалова компаниями, нужно соблюдать эти принципы👇

📌Покупаем только после анализа, убедившись в качестве актива

📌Акции — это инструмент для долгосрочного инвестирования

📌Разумная диверсификация, которая спасает от непрогнозируемых рисков (к сожалению риски есть и у качественных компаний)

📌Не перебираем долю на отдельно взятый актив

💼 И также помните, что мы инвестируем с помощью инвестиционного портфеля и зацикливаться на доходности только одного актива из портфеля не нужно. Нужно концентрироваться именно на поведении всего портфеля!

( Читать дальше )

Что такое инвестиции, какими они бывают, как начать?

- 30 сентября 2024, 12:11

- |

Инвестиции это вложение денег с целью получения пассивного дохода, сохранения, либо приумножения капитала. При неудачном выборе актива капитал может быть потерян полностью или частично, а при успешном размещении денежных средств, они могут обеспечить инвестора постоянной прибылью без его усилий. По степени риска различают консервативные, умеренные и агрессивные инвестиции. Если говорить совсем простым языком, то инвестиции это деятельность направленная на то, чтобы заставить деньги работать, принося ещё больше денег своему владельцу. Для доступа к активам достаточно открыть брокерский счет.

Виды инвестиций

Разновидностей инвестиционных инструментов очень много. Они отличаются как по доходности и степени риска, так и по сложности вложения денег. Банковский вклад может открыть даже 80 летняя бабушка, а вот приобрести отель в Турции и начать его сдавать не так просто. Перечислим основные виды:

Инвестиции в акции

Инвестиции в акции это покупка ценных бумаг публичных компаний с целью получения дивидендов.

( Читать дальше )

Что делать с Северсталью? Проблемы. Перспектива

- 30 сентября 2024, 08:20

- |

На графике видим существенную слабость.

И коррекция оказалась немаленькая и восстановление, очевидно, хуже рынка.

Тут надо понимать, что подобная динамика обусловлена прежде всего ухудшением отчетности. И, кстати, тут также стоит понимать, что имел место быть дивидендный гэп.

К тому же, на фоне снижения внутри страновых цен на сталь и иную продукцию комбината появляется перспектива дальнейшего ухудшения этой самой отчетности.

Но назвать снижение цен на стальную продукцию на внутреннем рынке драматичным пока точно нельзя.

Справедливости ради, на глобальном рынке стали и металлов ситуация гораздо хуже.

Однако, стоит понимать, что отмена массовой льготной ипотеки уже влечет за собой снижение продаж новостроек в стране.

Следовательно, строительные компании вполне могут подкорректировать объемы строительства на будущее, что автоматически надавит на спрос по соответствующим металлоконструкциям.

Это уже происходит.

Тем не менее, компания платит дивиденды.

( Читать дальше )

Что делать с Газпромом? Проблемы. Перспективы

- 29 сентября 2024, 22:21

- |

Давайте сразу посмотрим на график.

Это месячный график.

Видим, как акции Газпрома резко поднабрались энтузиазма после того, как прошла информация о том, что правительство рассматривает возможность отмены налога на добычу полезных ископаемых (НДПИ) для компании в 2025 году.

Народ побежал покупать Газпром в надежде на дивиденды.

Ведь, если действительно НДПИ отменят, то доход компании может заметно вырасти.

Но, что-то мне подсказывает, что даже если прибыль газового гиганта вырастет на величину этого налога, то Газпром найдет куда ее применить.

Не стоит забывать, что у компании обширная инвестиционная программа, на которую нужны деньги. После различных санкций и потери части высокомаржинального европейского рынка, Газпром вынужден тратиться на новую инфраструктуру.

В относительно недавних выпусках я рассказывал про различные планы Газпрома по расширению сотрудничества с дружественными странами. Здесь повторяться не буду.

Но на это расширение сотрудничества нужны деньги!

( Читать дальше )

Рост перед обвалом! Доллар, фондовый рынок, золото, недвижимость, экономика, IPO и т.д.

- 28 сентября 2024, 11:50

- |

Сделал разбор по самым ключевым инвестиционным темам:

Российский фондовый рынок, американцы

Обязательно про инфляцию и ключевую ставку

Про нефть

Про доллар

Про золото

Про резкий обвал спроса на ипотеку

Что будет с ценами на недвижку?

Пара слов про IPO

И конечно про перспективы экономики и российского фондового рынка

Много интересного и важного!

И все это в одном видео:

Экосистема «Финансовая Независимость»: t.me/fndb777/2235

Акции чаще растут или падают?

- 27 сентября 2024, 11:20

- |

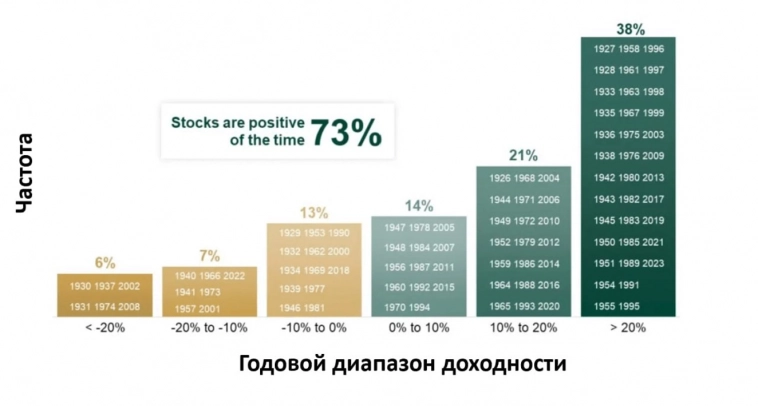

Акции могут стремительно расти на десятки процентов, но также могут стремительно падать.

Но растут акции все-таки чаще, чем падают!

Аналитики подсчитали, что с 1926 по 2023 год акции (S&P500) росли в 73% случаев, в то время как в 27% случаев рыночные коррекции сводили на нет рост предыдущих бычьих периодов.

Таблица ниже показывает дисперсию (разброс между результатами) годовых доходностей во времени.

Именно потому что акции чаще растут и потому что периоды роста существенно продолжительнее, я и радуюсь возникающим существенным коррекциям и снижениям.

Подробнее про проблемы утверждения о том, что акции всегда растут, я рассказывал в этом видео:

( Читать дальше )

ВТБ плохой отчет! Перспектива

- 24 сентября 2024, 20:53

- |

ВТБ опубликовал финансовые результаты за 7 месяцев 2024 года: чистая прибыль снизилась на 8,5% год к году; чистый комиссионный доход вырос на 15% год к году; чистые процентные доходы снизились на 24,4% год к году.

Менеджмент отмечает, что снижение прибыли связано с наличием существенного разового компонента в виде положительной переоценки структурной валютной позиции в первом полугодии 2023 года, а также влияния жесткой ДКП. Но текущие результаты оцениваются как позитивные, т.к. «ВТБ демонстрирует уверенный рост бизнеса, прежде всего в корпоративном сегменте», а «текущие результаты соответствуют ожиданиям и подтверждают прогнозы по рекордной прибыли за 2024 год».

Напомню, что по итогам 1 полугодия банк повысил прогнозы по чистой прибыли за 2024 года до 550 млрд рублей с 435 млрд рублей.

Кроме того, глава ВТБ Костин во время ВЭФ-24 заявил, что финальное решение по дивам за 2024 год будет приниматься в января 2025 года.

Стоит ли в очередной раз верить руководству ВТБ?

( Читать дальше )

У Сбербанка проблемы!?

- 23 сентября 2024, 20:22

- |

Сбербанк опубликовал финансовые результаты по РСБУ по итогам 8 месяцев 2024 года: чистая прибыль достигла 1 трлн рублей

Чистые комиссионные доходы выросли на 8% год к году; чистые процентные доходы выросли на 15 с лишним % год к году.

При этом росли как розничный, так и корпоративный кредитный портфели вместе с количеством активных клиентов.

Но не забываем про риски Сбера: например, снижение выдачи ипотеки после сворачивания льготных программ; рефинансирование и риски невозвратов по кредитам (на этот случай есть резервы); снижение корпоративного кредитования стратегических отраслей и т. д, и т.п.

Это всё в совокупности может привести к снижению маржи и прибыли банка. Что уже и начинается.

Совсем недавно Греф высказывался про снижение после отмены массовой льготной ипотеки. Он отметил в виде прогноза, что падение по ипотеке составит примерно в 40% по итогам года. Очевидно, что подпортит показатели и розничное кредитование населения.

Экосистема «Финансовая Независимость»: t.me/fndb777/2235

( Читать дальше )

Куда пойдет рынок дальше?

- 18 сентября 2024, 21:40

- |

Сравнительно недавно был день рождения Уоррена Баффета, ему исполнилось 94 года. Баффет — человек — легенда, он является одним из самых уважаемых и успешных инвесторов в мире, его даже называют «Оракулом из Омахи».

Благодаря своей стратегии долгосрочного инвестирования, компания Berkshire Hathaway недавно присоединилась к клубу компаний — триллионеров, т.е. ее капитализация достигла 1 трлн долларов.

Баффет щедро делится своей мудростью, его высказывания всегда расставляют правильные акценты для тех, кто хочет понять суть инвестиций. От него вы точно никогда не услышите сказочных рассказов про гарантированные двузначные и трехзначные доходности за день, неделю, месяц и т.д. и т.п.

Когда ему задают вопрос относительно того, куда пойдут рынки, он неизменно отвечает следующее: «У нас нет ни малейшего представления о том, что будет делать фондовый рынок, когда он откроется в понедельник, — у нас никогда не было этого представления».

Согласитесь, в удивительное время живем, все российские «эксперты» и «гуры» знают, что и когда покупать, чтобы заработать, в то время как самый признанный и успешный международный инвестор открыто заявляет о том, что не способен предсказывать повороты рынка. И это при всех огромных ресурсах и лучших экспертах, которые есть у него в распоряжении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал