ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Соскучились по Италии? Обзор на предстоящую неделю от 17.01.2021

- 17 января 2021, 22:12

- |

По ФА…

1. Заседание ЕЦБ, 21 января

Это будет проходное заседание без изменения политики и новых экономических прогнозов.

Данное заседание фактически не представляет интереса, пресс-конференцию Лагард необходимо отследить для исключения сюрпризов.

Наибольший интерес вызовет мнение Лагард о тренде экономики Еврозоны в 1 квартале 2021 года, участники рынка ожидают возвращение ВВП Еврозоны на отрицательную территорию в 4 квартале 2020 года, но падение экономики в 1 квартале может быть ещё более сильным.

Лагард должна действовать на опережение в связи с ожидаемым ростом инфляции по причине роста цен на энергоносители, повышения НДС в Германии и ростом инфляции в связи с ужесточением требований по климату.

Кроме подготовки благоприятной почвы для анализа последующих экономических отчетов Еврозоны ничего интересного в риторике Лагард не ожидается.

Росту баланса ЕЦБ может позавидовать любой рисковый актив, тренд продолжится как минимум в течение этого года:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 12 )

Глава ЕЦБ Кристин Лагард призывает к глобальному регулированию «достойного порицания» биткойна

- 16 января 2021, 12:56

- |

twitter.com/Reuters/status/1349402076372209664

Бывшая глава МВФ, которая ранее была признана французским судом виновной в финансовой халатности в связи с арбитражной сделкой на сумму 403 миллиона евро в пользу бизнесмена Бернара Тапи, обвинила Биткойн в том, что он активно участвует в преступной деятельности. «(Биткойн) сопровождал весёлые бизнесы и некоторые интересные и совершенно предосудительные действия по отмыванию денег», — сказала Лагард. Глава ЕЦБ призвала к регулированию Биткойна финансовыми властями. «Должно быть регулирование. Это должно применяться и согласовываться […] на глобальном уровне, потому что, если есть лазейки, то они будет использованы», — сказала она.

Глобалисты и технократы давно выражают недовольство Биткойном, потому что он децентрализован и поэтому не может попасть под контроль централизованных финансовых институтов. Криптовалюта также стала прибежищем для диссидентов, которых по политическим лишены возможности пользоваться финансовыми службами и учреждениями.

Биткойн недавно взлетел до рекордного уровня, превысив 41000 долларов, но с тех пор упал до примерно 35000 долларов. После того, как в конце 2017 года криптовалюта достигла рекордного уровня, превышающего 17000 долларов, она опустилась примерно до 3000 долларов, что подчеркивает дикую волатильность актива. Однако многочисленные аналитики предсказывают, что растущий долг, рекордная печать денег и гиперинфляция могут привести к тому, что биткойн вырастет до сотен тысяч в течение следующего года.

перевод отсюда

( Читать дальше )

Клеймо кровавого диктатора. Обзор на предстоящую неделю от 10.01.2021

- 10 января 2021, 23:39

- |

По ФА…

— Протокол ФРС

Все члены ФРС поддержали изменение указаний в отношении программы QE в «руководстве вперед» о продолжении покупки активов в текущем размере 120 млрд. долларов ежемесячно до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен.

Члены ФРС отметили, что проведение программы QE с привязкой к достижению экономических целей позволит лучше реагировать на изменения в экономике.

К примеру, если прогресс в достижении целей ФРС будет более медленным, чем прогнозируется сейчас, то ставки будут сохранены низкими более длительное время, а баланс ФРС вырастет сильнее.

Ряд членов ФРС допускает увеличение размера программы QE или покупку ГКО США с более длительным сроком погашения в случае, если достижение целей согласно мандату ФРС будет более длительным, другие члены ФРС призывают к разумному взвешиванию пользы и ущерба от покупки активов.

В отношении сроков сокращения программы QE, то ряд членов ФРС отметили, что после достижения прогресса в отношении максимальной занятости и роста инфляции начнется постепенное сокращение размера программы QE, а сам процесс сворачивания покупки активов будет аналогичен процессу в 2013-2014 годах.

( Читать дальше )

Взгляд в будущее. Новогодний обзор от 03.01.2021

- 04 января 2021, 00:06

- |

Смена экстравагантной политики Трампа на более традиционное правление Байдена значительно упростит жизнь трейдерам, торгующим на валютном рынке, но усложнит работу на фондовом рынке.

Во времена президентства Трампа торговля на валютном рынке напоминала родео на быке, в любой момент заявления о повышении торговых пошлин, валютной политике или разрыве международных соглашений могли сбросить с тренда.

Администрация Байдена будет играть согласно правилам, что вернет зависимость основных трендов на валютном рынке от политики ЦБ.

Сон инвесторов во время четырехлетнего правления Трампа был крепок и спокоен, за исключением начала пандемии коронавируса, ибо Дональд судил о своем рейтинге исходя из уровней фондового рынка.

Приход администрации Байдена доставит немало проблем инвесторам, ибо изменение налоговой политики, заключение международных соглашений по налогообложению цифровых компаний и климату спровоцирует коррекцию на фондовом рынке, не говоря о перспективе закручивания крана ликвидности ФРС.

( Читать дальше )

Чиновники ЕЦБ внимательно следят за укреплением евро, говорит Рен

- 31 декабря 2020, 11:36

- |

Европейский Центральный банк внимательно следит за укреплением евро по отношению к доллару США, заявил член Управляющего совета Олли Рен в интервью немецкой газете Boersen-Zeitung.

Хотя ЕЦБ не нацелен влиять на валютный курс, “это не означает, что повышение курса не имеет значения”, поскольку оно приводит к потере конкурентоспособности и влияет на перспективы роста и инфляции, цитирует газета главу финского Центрального банка Рена. “Мы очень внимательно следим за курсовыми изменениями и будем продолжать это делать в будущем.”

Евро укрепился примерно на 15% по отношению к доллару с марта, торгуясь на уровне $1.2293 в 4:07 по Франкфуртскому времени. Член Исполнительного совета ЕЦБ Изабель Шнабель заявила 17 декабря, что за развитием событий стоят несколько факторов, включая перспективы более быстрого глобального восстановления.

Рубль удивит россиян в 2021 году

- 25 декабря 2020, 18:05

- |

В этом видео Вы узнаете:

🎄что будет с рублем в 2021 году

❓Какие факторы давят на рубль

💲Будут предположения от экспертов по доллару и евро

💬Узнаете когда стоит покупать доллар

🚹А также в конце этого ролика по традиции будет мое личное мнение по всему вышесказанному

( Читать дальше )

Баланс ЕЦБ впервые превысил 7 трлн евро. QE печатный станок?

- 23 декабря 2020, 15:23

- |

QE – это гениальная программа активно используемая Беном Бернанке на основе идей Милтона Фридмана, о том, что для предотвращения повторения Великой Депрессии нужно, чтобы денежной ликвидности в момент кризиса было очень много и нельзя допускать дефляции, так как дефляция уничтожает экономику, как и гиперинфляция.

Так вот QE – это не совсем печатный станок, как мы себе это представляем, так как скупка активов Центробанком ведётся на дешёвые деньги, то есть на деньги, которые якобы печатает Центробанк, но на самом деле печатный станок не включается. Скупка активов Центробанком происходит за счёт записи на депозитах Центробанка, то есть купленные активы и деньги за эти активы хранятся на счетах Центробанка и по сути, денежная эмиссия так не увеличивается, как мы себе это представляем, когда видим баланс того же ЕЦБ или мультипликаторы денежной массы. Да денежная масса растёт, за счёт аукционов денежной ликвидности, но эти деньги “реальные” и они занимаются правительством той или иной страны (но тут тоже есть свои нюансы).

( Читать дальше )

Мир погряз в переговорах. Обзор на предстоящую неделю от 20.12.2020

- 20 декабря 2020, 23:07

- |

По ФА…

Заседание ФРС

ФРС приняла решение о сохранении текущего ежемесячного размера программы QE в размере 120 млрд. долларов «до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен».

Состав покупок активов также остался неизменным, ФРС продолжит ежемесячно покупать ГКО США на 80 млрд. долларов с прежней длительностью погашения, а ипотечные бонды на 40 млрд. долларов.

Экономические прогнозы по росту инфляции и ВВП США были существенно пересмотрены на повышение, прогнозы по уровню безработицы U3 были пересмотрены на снижение.

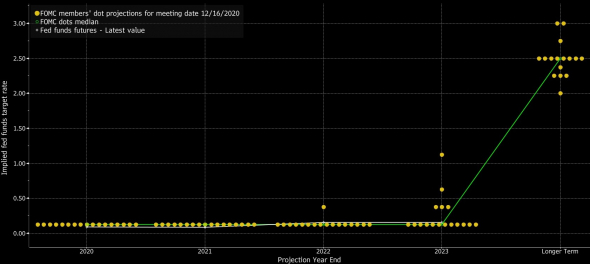

Точечные прогнозы членов ФРС по ставкам остались практически неизменными, члены ФРС в большинстве не ожидают повышения ставки на всем прогнозируемом горизонте:

( Читать дальше )

МНЕНИЕ О ВАЛЮТАХ (рубль, доллар, евро)

- 18 декабря 2020, 00:53

- |

В новом выпуске высказываю свое мнение о валютах (рубль, доллар, евро).

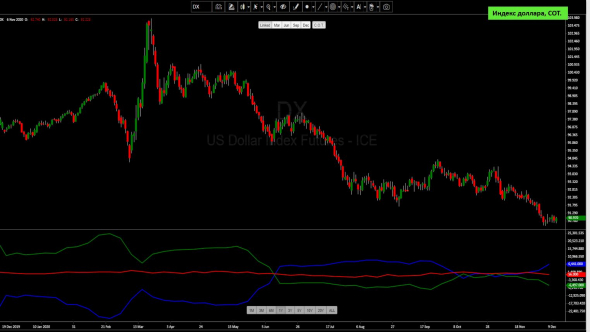

Мощный медвежий тренд на индексе доллара постепенно выдыхается, хотя по инерции может еще снижаться.

Странам не выгодны крепкие национальные валюты, это снижает ВВП.

Разбираю цифры с сайтов ФРС и ЦБ РФ и динамику изменения открытого интереса по данным CFTC/

Теория.

Реальный график индекса доллара.

( Читать дальше )

Склон ожиданий ЕЦБ к дефляции (перевод с deflation com)

- 16 декабря 2020, 15:53

- |

«Что касается инфляции, то эффекты повышения базы, связанный с более ранним падением цен на нефть и повышательные последствия отмены снижения ставки НДС в Германии, подразумевают восстановление общей инфляции в 2021 году. Ожидается, что инфляция HICP без учета энергии и продовольствия значительно более приглушенно восстановится в 2021 году, поскольку широкомасштабные дезинфляционные эффекты слабого спроса, особенно в секторах услуг, доминируют над повышательным давлением цен, обусловленным ограничениями со стороны предложения. Ожидается, что в среднесрочной перспективе общая инфляция будет постепенно увеличиваться, в основном отражая небольшое увеличение вклада инфляции HICP, за исключением энергии и продуктов питания, которая, однако, останется довольно низкой, на уровне 1,2% в 2023 году. В целом, базовый уровень прогнозирует восстановление инфляции HICP с 0,2% в 2020 году до 1,0% в 2021 году, а затем постепенный рост до 1,1% в 2022 году и 1,4% в 2023 году».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал