евраз

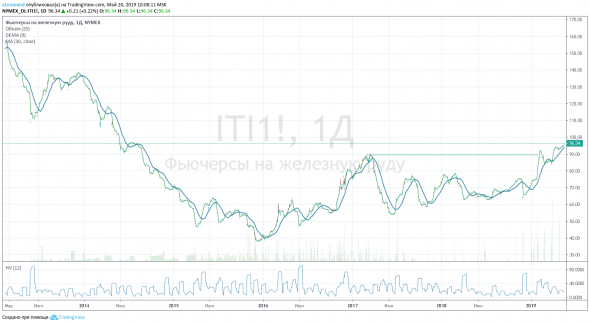

Новые максимумы в железной руде могут подтолкнуть цены на уголь

- 20 мая 2019, 10:10

- |

Соответственно за ними могут начать движение и цены на базовый ресурс.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Распадская - Евраз снизил свою долю в угольной компании до 0%

- 08 мая 2019, 10:01

- |

2.1. Полное фирменное наименование (для некоммерческой организации — наименование), место нахождения, ИНН (если применимо), ОГРН (если применимо) юридического лица или фамилия, имя, отчество физического лица, у которого прекращено право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента: Евраз Груп С.А. (Evraz Group S.A.) место нахождения: L -2163, Люксембург, Авеню Монтерей, 13 (13, Avenue Monterey, L-2163, Luxembourg).

прямое распоряжение.

прекращение участия в эмитенте.

2.7. Количество и доля голосов в процентах, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, которым имело право распоряжаться лицо до наступления соответствующего основания: 592 968 951,3398590446412 обыкновенных акций эмитента, 84,3254%.

( Читать дальше )

Мажоры ломанулись на выход: продажи стейков мажорами за последние 2 месяца бьют все рекорды

- 07 мая 2019, 12:29

- |

Такого огромного наплыва прямых продаж через ускоренный букраннинг не было давно.

Многие мажоры дали скидку к рынку, чтобы у них забрали сайз.

Составил табличку последних каминг-аутов:

Из всех мажоров обломались из-за жадности только акционеры Черкизово. Остальные успешно заплейсились, обеспечив неплохой бизнес ВТБ-Капиталу кстати говоря:) Не знаю, чего там Morgan Stanley на Россию жалуется.

Почему продают?

Потому что появилась такая возможность, видимо. То есть несмотря на санкции, есть интерес к российским активам, и мажоры решили пока есть момент, надо на всякий случай подвыйти в кэш.

Я бы не сказал, что это о чем-то плохом говорит, что мажоры чуют БП и поэтому суетятся. Скорее это говорит о том, что спрос на Российское есть.

Ну а раз покупают, значит верят в то, что с Россией все будет ок.

p.s. Кстати, я всех перечислил? Никого не забыл в табличку сунуть?

Реорганизация угольного дивизиона Евраза вряд ли способствует росту его стоимости - Атон

- 30 апреля 2019, 12:30

- |

Evraz сообщил о значительном восстановлении производства стали в России в 1К19 (+14.9% кв/кв) на фоне завершения ремонта доменной печи на ЗСМК. Динамика других дивизионов оказалась гораздо менее впечатляющей — производство стали в Северной Америке упало на 8.9% кв/кв на фоне снижения спроса, а производство коксующегося угля снизилось на 12.8% из-за высокого уровня запасов.

Мы считаем результаты смешанными и подтверждаем рейтинг НЕЙТРАЛЬНО по Evraz, который торгуется с консенсус-мультипликатором EV/EBITDA 2019П 5.4x. Мы считаем, что широко обсуждаемая реорганизация угольного дивизиона и консолидация Сибуглемета (и его долга $2.5 млрд) вряд ли будут способствовать росту стоимости.АТОН

Buyback Распадской можно рассматривать как способ выплат миноритариям в отсутствие дивидендов - Sberbank CIB

- 29 апреля 2019, 16:41

- |

Рублевая цена обратного выкупа предполагает премию в размере 2,9% к цене закрытия четверга и дисконт 1,8% к трехмесячной средневзвешенной по объему цене (VWAP). Совокупный объем выкупа составит $44,5 млн. Компания Evraz (которой принадлежит 83,84% Распадской) не примет участия в выкупе. Если обратный выкуп будет проведен в полном объеме, доля акций Распадской в свободном обращении сократится с текущих 16,16% приблизительно до 13,6%.

Напомним, что совет директоров «Распадской» в марте утвердил новую дивидендную политику, которая предусматривает выплату не менее $50 млн в год, начиная с дивидендов за 2019 год. При этом компания не будет выплачивать дивиденды за 2018 год. Таким образом, обратный выкуп можно рассматривать как способ выплатить денежные средства миноритариям в отсутствие дивидендов.Sberbank CIB

( Читать дальше )

ЕВРАЗ - в 1-м квартале 2019 года консолидированное производство стали выросло на 12,4% к/к

- 29 апреля 2019, 09:59

- |

Основные события 1-го квартала 2019 в сравнении с 4-ым кварталом 2018

- В 1-м квартале 2019 года консолидированное производство стали ЕВРАЗа выросло на 12,4% до 3,5 млн тонн, преимущественно вследствие увеличения выплавки чугуна после завершения капитального ремонта доменной печи №3 на ЕВРАЗ ЗСМК в конце 4-го квартала 2018 года.

- Продажи стальной продукции увеличились на 8,4% благодаря росту объемов выпуска стали. Продажи полуфабрикатов выросли на 29%, что также было обусловлено увеличением объемов выпуска чугуна и стали. В то же время продажи готовой продукции снизились на 2,7%; преимущественно снизились продажи строительного проката в России, трубной и железнодорожной продукции в Северной Америке.

- Производство рядового коксующегося угля осталось на уровне 4-го квартала 2018 года. В 1-м квартале 2019 года продажи угольной продукции внешним покупателям снизились на 4,1% вследствие того, что поставки концентрата коксующегося угля опустились с повышенных уровней, наблюдавшихся во время перемонтажа лавы на шахте «Усковская» в 4-м квартале 2018 года.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 23 апреля 2019, 09:12

- |

В «О'Кей» заходят онлайн. Гипермаркеты сети может купить СП Сбербанка и «Яндекса»

Претендентом на часть сети «О'Кей» оказался один из крупнейших игроков на рынке онлайн-торговли. Как стало известно “Ъ”, Сбербанк может вести переговоры о финансировании этой сделки в интересах совместного предприятия (СП) с «Яндексом» на базе «Яндекс.Маркета». Покупка стоимостью около $465 млн позволит интернет-площадке сократить расходы на логистику, развивать многоканальность продаж, повысив таким образом их рентабельность.

https://www.kommersant.ru/doc/3953212?from=main_7

Сбербанк зарегистрировал новый товарный знак

«Мы все больше и больше становимся технологической компанией, а не банком», – говорил президент Герман Греф в декабре, если бы мы были интернет-компанией, стоили бы в разы дороже. Он тогда предупреждал, что

( Читать дальше )

Сделка с ВЭБом увеличит долю Evraz в добыче коксующегося угля в России до 32% - Атон

- 12 апреля 2019, 19:05

- |

На наш взгляд, если долг Сибуглемета в размере $2.5 млрд не будет списан, сделка не имеет экономического смысла: 1) чистая долговая нагрузка Evraz увеличится до 1.9x EBITDA и отрицательно скажется на перспективах выплаты дивидендов; 2) Сибуглемет будет иметь нулевую стоимость акционерного капитала, и заявляемая структура собственности 75% (Evraz) / 25% (ВЭБ) будет невозможна. Сделка позволит Evraz увеличить долю в добыче коксующегося угля в России до 32% и обеспечить себе интеграцию во все марки угля. Вывод этого дивизиона на IPO, однако, не будет способствовать росту стоимости Evraz, учитывая его высокий мультипликатор EV/EBITDA на уровне 5.5x, т.к. как производители коксующегося угля торгуются на 45% ниже стальных компаний. Мы не считаем эту сделку позитивным катализатором и подтверждаем наш НЕЙТРАЛЬНЫЙ рейтинг по Evraz.АТОН

Угольное СП: детали предполагаемой сделки по реструктуризации

Согласно сообщениям в СМИ, ВЭБ и Evraz могут создать совместное предприятие, в которое банк внесет Сибуглемет и получит 25% акций, а Evraz передаст Южкузбассуголь, Распадскую и Межегейуголь для получения 75%. Сделка может быть закрыта в 2019. В феврале Распадская сообщила, что Evraz увеличил свою долю в компании с 83.8% до 84.3%, намекая на предстоящую сделку.

( Читать дальше )

Распадская может быть интересна с текущих значений - Пермская фондовая компания

- 03 апреля 2019, 14:22

- |

Компания традиционно рассматривает изменение своих результатов в американской валюте. Выручка увеличилась на 25%, чистая прибыль на 40,4%, EBITDA на 29,5% (маржа по EBITDA увеличилась с 52,4% до 54,3%). Значение чистого долга осталось в отрицательной зоне, оставшись на сопоставимом уровне с 2017 годом.

Во многом на результаты оказало влияние увеличение уровня добычи в прошедшем году на 11%. Компания выделяет одним из главных факторов ввод в эксплуатацию дополнительной техники, находящейся на консервации. Также положительное воздействие оказала выгодная рыночная конъюнктура и стабильный в последние годы уровень капитальных затрат.

Как было отмечено ранее, «Распадская» вновь установила рекордный уровень добычи, значительно превзойдя предыдущее значение. Помимо этого произошел рост цен реализации, опередив увеличение себестоимости, что также положительно сказалось на финансовых результатах. Основное влияние на данные показатели оказало изменение курсов валют. Значение объема продаж также показало рост, отражая высокий уровень добычи.

( Читать дальше )

Этот год будет непростым для ММК - Велес Капитал

- 28 марта 2019, 16:47

- |

На фоне проблем с предложением железорудного сырья в мире из-за сокращения производства Vale после прорыва дамбы в Бразилии ММК, скорее всего, будет отставать от динамики сектора в текущем году. В то же время компания планирует поддерживать высокие капзатраты, однако мы ожидаем, что дивидендная доходность будет на уровне других представителей сектора. Мы присваиваем акциям ММК целевую цену в размере 53 руб. и рекомендацию «Покупать» с потенциалом роста 18% от текущего значения.

EBITDA ММК по итогам прошлого года выросла на 19% г/г до 2 418 млн долл. на фоне роста цен на сталь и падения рубля. Последний раз компания могла похвастаться столь высокими результатами лишь в далеком 2007 г. Свободный денежный поток вырос за период в полтора раза до 1 027 млн долл., что является максимальным за историю компании значением. В 2019 г. мы ожидаем снижения этих показателей в рамках нормализации спреда между ценами на сталь и ресурсы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал