достаточность капитала

🏦 МТС Банк. Восстановление идет полным ходом

- 21 ноября 2025, 12:11

- |

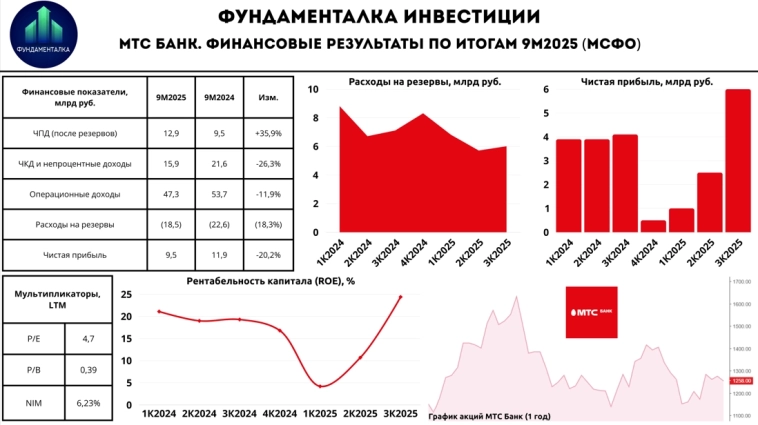

Дорогие подписчики, завершаем торговую неделю обзором финансовых результатов МТС Банка по итогам 9М2025. Давайте посмотрим, как смягчение ДКП сказывается на результатах банка.

— Чистый процентный доход: 12,9 млрд руб (+35,9% г/г)

— Чистый комиссионный доход: 15,9 млрд руб (-26,3% г/г)

— Чистая прибыль: 9,5 млрд руб (-20,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 чистые процентные доходы после формирования резервов выросли на 35,9% г/г — до 12,9 млрд руб. благодаря снижению стоимости фондирования, роста доли высокомаржинальных продуктов в кредитном портфеле, а также целенаправленной работе с высокорентабельными заемщиками. Отдельно во 3К2025 показатель вырос на 22,2% г/г — до 6,1 млрд руб.

— чистая процентная маржа снизилась на 2,51 п.п. — до 6,3%. Отдельно во 2К2025 выросла с 6,4% в 1К2025 до 6,6% за счёт удешевления стоимости фондирования на фоне снижения ключевой ставки.

📉 При этом чистые комиссионные и прочие непроцентные доходы продемонстрировали снижение на 26,3% г/г — до 15,9 млрд руб.

( Читать дальше )

- комментировать

- 331

- Комментарии ( 0 )

Банки с 18 августа 2025 года начнут рассчитывать нормативы достаточности капитала по новым инструкциям Банка России № 220-И и № 221-И — регулятор

- 17 июля 2025, 14:16

- |

Новые правила предполагают переход всех банков с универсальной лицензией на финализированный (более риск-чувствительный)подход к расчету нормативов достаточности капитала. Стандартный подход сохранится для банков с базовой лицензией и небанковских кредитных организаций.

В числе других важных изменений:

— усовершенствованы критерии отнесения заемщиков к инвестиционному классу (в частности, добавлено условие о наличии кредитного рейтинга не ниже «A»), к которому применяется пониженный риск-вес;

— введены дифференцированные риск-веса по кредитам субъектам и муниципальным образованиям России в зависимости от уровня кредитного рейтинга от российских рейтинговых агентств, а при его отсутствии — от уровня долговой устойчивости по оценке Минфина России (в дальнейшем планируется полностью перейти на кредитные рейтинги);

— риск-веса по ипотечным кредитам на этапе строительства приравнены к тем, которые используются для ипотеки на готовое жилье, а те, в свою очередь, калиброваны на основании статистики по дефолтам;

( Читать дальше )

Банковскому сектору по итогам 2025 года будет очень трудно выйти на результат 2024 года — финдиректор Сбера Тарас Скворцов в интервью ТАСС

- 16 июня 2025, 10:29

- |

«Да, ставку снизили до 20%, но разрыв между инфляцией и ключевой ставкой остается слишком большим, чтобы избежать серьезных негативных последствий для экономики и для банковского сектора в том числе. Но очень важно не забывать и про беспрецедентные меры ужесточения на кредитование, которые были введены в последние годы широким фронтом, местами они носят запретительный характер. Их тоже необходимо ослаблять одновременно со ставкой, иначе даже при низких ставках банки просто не смогут кредитовать в соответствии со спросом, и это вызовет новый структурный кризис, когда ставки по кредитам не будут коррелировать с динамикой ключевой ставки», — отметил он.

- В Сбере стратегия утверждается на три года, действующая ставит цели на 2024-2026 годы. Ранее мы использовали стандартный пятилетний цикл, но скорость изменений настолько выросла, что цели становились неактуальны.

- Рентабельность капитала составляет 24%, мы стабильно выплачиваем не менее 50% от дивидендов и при этом достаточность капитала по группе (Н20.0) достигла 14% по итогам первого квартала. Мы стремимся до выплаты дивидендов в третьем квартале нарастить его до 14,8%, чтобы компенсировать эффект уменьшения капитала в размере 1,5%.

( Читать дальше )

🏦 Сбербанк. Полёт нормальный

- 13 июня 2025, 11:11

- |

Друзья, завершаем торговую неделю обзором финансовых результатов Сбербанка за 5 месяцев 2025 года. Традиционно, пройдемся по ключевым моментам:

— Чистые процентные доходы: 1185,1 млрд руб (+14,3% г/г)

— Чистые комиссионные доходы: 289,1 млрд руб (-0,3% г/г)

— Чистая прибыль: 682,9 млрд руб (+8,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам работы за 5 месяцев чистые процентные доходы банка выросли на 14,3% г/г — 1185,1 млрд руб. на фоне увеличения объемов работающих активов, а чистая прибыль увеличилась на 8,7% г/г — до 682,9 млрд руб, что обусловлено сокращением расходов на резервы и переоценку кредитов.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

— май: 140,6 млрд руб (+5,4% г/г)

📉 В свою очередь чистые комиссионные доходы немного подкачали и показали снижение на 0,3% г/г — до 289,1 млрд руб, из-за фактора сезонности, а также высоких процентных ставок.

( Читать дальше )

Сбер отчет по РСБУ за 5 месяцев 2025 года: Чистая прибыль в мае составила ₽140,6 млрд (+5,4% г/г) Чистая прибыль в январе-мае ₽682,9 млрд (+8,7% г/г) — отчет

- 10 июня 2025, 09:54

- |

- Розничный кредитный портфель вырос на 0,5% за месяц или на 1,0% с начала года без учета цессии по автокредитам и составил 17,6 трлн руб. Частным клиентам в мае был выдан максимальный с начала года объем кредитов на 320 млрд руб., большая часть из которых пришлась на ипотечные кредиты по госпрограммам.

- Портфель жилищных кредитов вырос на 0,9% за месяц и на 1,8% с начала года до 11,2 трлн руб. В мае банк выдал 190 млрд руб. ипотечных кредитов.

- Портфель потребительских кредитов продолжил снижение на фоне сохраняющихся высоких ставок в экономике и регуляторных ограничений. Портфель составил 3,5 трлн руб. на конец мая (-1,9% за месяц или -10,1% с начала года), а выдачи — 82 млрд руб.

- Портфель кредитных карт прибавил 1,3% за май и 6,5% с начала года и составил 2,4 трлн руб.

( Читать дальше )

ВТБ в мае привлек суборд из ФНБ на ₽93 млрд, это позволит увеличить норматив достаточности капитала банка на 0,4 п п - первый зампред Пьянов — Интерфакс

- 30 мая 2025, 10:18

- |

ВТБ в мае привлек субординированный депозит из Фонда национального благосостояния (ФНБ) в объеме 93 млрд рублей, заявил журналистам первый зампред банка Дмитрий Пьянов.

Эти средства выделяются в рамках финансирования строительства высокоскоростной магистрали (ВСМ) Москва — Санкт-Петербург. Всего банки-кредиторы получат на проект 300 млрд рублей из ФНБ.

Привлечение суборда позволит увеличить норматив достаточности капитала ВТБ на 0,4 процентного пункта.

www.interfax.ru/business/1028659

ВТБ планирует продать гостиницу Hyatt Regency Moscow Petrovsky Park, расположенную рядом со стадионом «ВТБ Арена».

Группа в этом году планирует выйти из ряда непрофильных активов и продать офисные здания от присоединяемых банков, а также гостиницы, заявил журналистам первый зампред ВТБ Дмитрий Пьянов.

«Предстоит присоединение РНКБ скоро, будет освобождаться его офис в Москве. Сосредоточимся на продаже освобожденных офисных помещений присоединяемых банков, а также выходе из гостиничного бизнеса, ключевыми из которых являются принадлежащие структурам группы ВТБ гостиница „Хаятт“ в Москве и гостиница „Камелия“ в Сочи», — сказал он.

( Читать дальше )

Совкомбанк планирует поддерживать достаточность капитала в 2025 году за счет заработанной прибыли, проводить дополнительную эмиссию акций не планирует — управляющий директор банка Андрей Оснос

- 16 мая 2025, 12:22

- |

«За счет чистой прибыли, за счет регулярного бизнеса (банк будет поддерживать капитал — ИФ). Допэмиссию мы не планируем на сегодняшний день», — сказал управляющий директор банка Андрей Оснос на конференц-звонке в пятницу.

Оснос отметил, что с учетом замедления роста кредитования дополнительный капитал банку не требуется.

t.me/ifax_go — Интерфакс«Для того чтобы привлекать дополнительный акционерный капитал, нужно понимать, куда его разместить. С учетом того, что кредитование замедлилось, а мы стараемся переложиться в менее капиталоемкие виды бизнеса, фокусируемся на них, глупо привлекать дополнительный капитал в такой ситуации. Никто ничего не может исключать, конечно, но на сегодняшний день таких планов нет», — добавил он.

Дивиденды ВТБ: аналитики считают, что государство заинтересовано в дивидендах как источнике пополнения бюджета, но предупреждают о рисках размытия долей при допэмиссии – Ведомости

- 29 апреля 2025, 07:47

- |

ВТБ удивил рынок решением выплатить 275,75 млрд руб. дивидендов — это 50% от рекордной чистой прибыли группы по МСФО за 2024 год. Решение рекомендовал набсовет банка и согласовал ЦБ РФ при условии восполнения капитала. Дивидендная доходность бумаг в моменте превысила 29%, акции ВТБ подскочили почти на 20%.

Из заявленной суммы 137,4 млрд руб. направят на обыкновенные акции (25,58 руб. на бумагу), остальное — на привилегированные, по принципу равной доходности. Основной акционер — государство (через Росимущество — 61,8%) — получит 223,2 млрд руб., остальные 52 млрд — миноритарии.

Почему это стало сюрпризом

Последний раз ВТБ платил дивиденды по итогам 2020 года. После убытка в 667,5 млрд руб. за 2022-й менеджмент декларировал отказ от выплат ради восстановления капитала. Еще в феврале 2025 года первый зампред Дмитрий Пьянов заявлял, что менеджмент предложит не платить дивиденды из-за «беспрецедентного давления» на капитал.

Сюрприз стал возможен благодаря новой оценке будущей динамики: кредитование растёт слабее ожиданий, и для выполнения бизнес-плана требуется меньше капитала.

( Читать дальше )

🏦 Сбербанк. Машина по зарабатыванию денег

- 17 марта 2025, 09:59

- |

На старте очередная торговая неделя, а в нашем фокусе февральские финансовые результаты по РСБУ крупнейшего представителя банковского сектора РФ Сбербанка. Традиционно, переходим к ключевым показателям:

— Чистые процентные доходы: 241,1 млрд руб (+21,1% г/г)

— Чистые комиссионные доходы: 57,6 млрд руб (+3,1% г/г)

— Чистая прибыль: 134,4 млрд руб (+11,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Второй месяц в году ознаменовался для Сбера продолжением роста чистых процентных доходов на 21,1% г/г — до 241,1 млрд руб. на фоне роста объема работающих активов, а также разового эффекта от изменения методологии начисления субсидий по госпрограммам. Ростом чистых комиссионных доходов на 3,1% г/г — до 57,6 млрд руб. за счёт роста транзакционной активности. При этом чистая прибыль прибавила 11,6% г/г — до 134,4 млрд руб. что обусловлено переоценкой по резервам.

— Рентабельность капитала (ROE) в феврале составила 24,3% против 22,2% в январе.

( Читать дальше )

❗️ МТС Банк. Тяжелый год позади, но не без нюансов

- 11 марта 2025, 11:15

- |

Сегодняшний материал посвящен обзору финансовых результатов МТС Банка по итогам 2024 года. Напомню, что около месяца назад мы уже успели рассмотреть отчет компании за 9М2024. Давайте посмотрим на то, как банк прошел непростой во всех отношениях 2024 год и оценим его дальнейшие перспективы.

Финансовые показатели 12М2024:

— Чистый процентный доход: 41,5 млрд руб (+15,8% г/г)

— Чистый комиссионный доход: 23,2 млрд руб (+8,4% г/г)

— Чистая прибыль: 12,3 млрд руб (-0,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 2024 год МТС Банк продемонстрировал рост чистых процентных доходов на 15,8% г/г — до 41,5 млрд руб. за счёт роста кредитного портфеля физических лиц. В свою очередь чистые комиссионные доходы сильно просели — рост всего на 8,4% г/г — до 23,2 млрд руб. (за 9М2024 рост ЧКД составил 30% г/г)

— за 12М2024 чистый % доход после формирования резервов составил 10,6 млрд руб, без них 41,5 млрд руб.

— в 2024 году резервы под ожидаемые кредитные убытки составили 30,9 млрд руб (+19,7% г/г).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал