SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

долг

Тенденции кредитных карт намекают на дефляцию (перевод с deflation com)

- 25 декабря 2020, 19:14

- |

Потребители в США отказываются от кредитных карт. Это изменение отношения?

На этой неделе Федеральная резервная система опубликовала опрос, показывающий, что количество заявок на получение потребительских кредитных карт в 2020 году резко сократилось. В октябре доля американских домохозяйств, подавших заявки на получение любой формы кредита за последний год, составляла 35%. Это для сравнения с 46% в феврале. Количество заявок на получение новых кредитных карт составило 16%, по сравнению с 26% в феврале, и это самый низкий уровень с момента начала сбора данных в 2013 году.

Резкое сокращение числа новых заявок на получение кредита совпадает с падением остатков на кредитных картах в этом году. Падение остатков согласуется с падением экономической активности в 2020 году, но сокращение числа заявок на выдачу новых кредитных карт может указывать на новое отношение в поведении потребителей.

Когда социальное настроение начинает ухудшаться, люди пересматривают свой образ жизни. Этот год, несомненно, был связан с тем, что люди задаются вопросом, как они живут и какие изменения можно внести. Снижение числа заявок на получение новых кредитных карт может быть признаком того, что люди неохотно расширяют свои финансы, возможно, из-за неуверенности в их занятости или из-за того, что их новый образ жизни предполагает общее замедление активности. Это сокращение, которое согласуется с тенденцией к негативному настроению.

( Читать дальше )

На этой неделе Федеральная резервная система опубликовала опрос, показывающий, что количество заявок на получение потребительских кредитных карт в 2020 году резко сократилось. В октябре доля американских домохозяйств, подавших заявки на получение любой формы кредита за последний год, составляла 35%. Это для сравнения с 46% в феврале. Количество заявок на получение новых кредитных карт составило 16%, по сравнению с 26% в феврале, и это самый низкий уровень с момента начала сбора данных в 2013 году.

Резкое сокращение числа новых заявок на получение кредита совпадает с падением остатков на кредитных картах в этом году. Падение остатков согласуется с падением экономической активности в 2020 году, но сокращение числа заявок на выдачу новых кредитных карт может указывать на новое отношение в поведении потребителей.

Когда социальное настроение начинает ухудшаться, люди пересматривают свой образ жизни. Этот год, несомненно, был связан с тем, что люди задаются вопросом, как они живут и какие изменения можно внести. Снижение числа заявок на получение новых кредитных карт может быть признаком того, что люди неохотно расширяют свои финансы, возможно, из-за неуверенности в их занятости или из-за того, что их новый образ жизни предполагает общее замедление активности. Это сокращение, которое согласуется с тенденцией к негативному настроению.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Потребительские цены в Японии: самый быстрый спад за десятилетие (перевод с deflation com)

- 22 декабря 2020, 12:10

- |

Третья по величине экономика мира продолжает бороться с дефляционными силами. Действительно, основные потребительские цены в Японии упали в ноябре самыми высокими темпами за десятилетие. Вот выдержка из статьи Рейтер от 17 декабря:

Базовые потребительские цены [Японии] без учета нестабильных цен на свежие продукты питания упали на 0,9% в ноябре по сравнению с годом ранее… Это был четвертый месяц падений подряд и самый быстрый спад в годовом исчислении с сентября 2010 года. Хотя в этом падении в основном обвиняли правительственную кампанию по предоставлению скидок на поездки и низкие цены на энергоносители, оно подчеркивало, насколько вялый внутренний спрос сдерживал цены и препятствовал восстановлению после спада, вызванного пандемией. «Возрождение инфляции будет держать людей дома, а ожидаемое сокращение зимних премиальных выплат предотвратит рост потребления», — сказал главный экономист Норинчукина. «Потребительские цены будут продолжать падать в 2021 году».

( Читать дальше )

Базовые потребительские цены [Японии] без учета нестабильных цен на свежие продукты питания упали на 0,9% в ноябре по сравнению с годом ранее… Это был четвертый месяц падений подряд и самый быстрый спад в годовом исчислении с сентября 2010 года. Хотя в этом падении в основном обвиняли правительственную кампанию по предоставлению скидок на поездки и низкие цены на энергоносители, оно подчеркивало, насколько вялый внутренний спрос сдерживал цены и препятствовал восстановлению после спада, вызванного пандемией. «Возрождение инфляции будет держать людей дома, а ожидаемое сокращение зимних премиальных выплат предотвратит рост потребления», — сказал главный экономист Норинчукина. «Потребительские цены будут продолжать падать в 2021 году».

( Читать дальше )

Весь мир в стадии (дефляции) (перевод с deflation com)

- 21 декабря 2020, 12:06

- |

Перекати-поле обрушивается на Шафтсбери-авеню в знаменитом лондонском театральном районе Вест-Энд. Это комедийный фарс или трагедия? Возможно и то, и другое.

Shaftesbury plc, компания, занимающаяся недвижимостью, владеющая большими участками Сохо, Чайнатаун и Ковент-Гарден в Лондоне, сердце ночной жизни и развлечений города, сокращает стоимость своего портфеля на 700 миллионов фунтов стерлингов, поскольку это соответствует текущим экономическим реалиям. Портфель недвижимости компании сейчас оценивается в 3,1 миллиарда фунтов стерлингов, что на 18% меньше, чем в прошлом году. Shaftesbury погашает ссуды в ожидании дальнейших списаний в следующем году — классический случай дефляции долга, который повторяется по всему миру во многих секторах. Нет никаких сомнений в том, что театры и развлечения вернутся к яркому уровню в будущем, но на данный момент это вопрос выживания компаний, работающих в этом секторе.

Почти все думают, что никто не ожидал, что приближаются локдауны из-за пандемии. Возможно, они правы. Все, что мы знаем, это то, что волны Эллиотта указывают на будущую силу или слабость, и график Shaftesbury plc — тому пример. Цена акций достигла пика почти три года назад в январе 2018 года, и с тех пор прослеживается то, что хорошо считается как четыре волны вниз, а это означает, что пятая волна снижения, вероятно, идёт в настоящее время. Изучающим волны Эллиотта будет интересно отметить некоторые аспекты этой структуры. Во-первых, обратите внимание, что волна (2) имела глубокий откат около 0,786 от волны (1), а волна (4) имела неглубокий откат, чуть более 0,236 от волны (3). Обе эти характеристики можно ожидать от импульсной волны. Также обратите внимание, что волна (2) — это зигзагообразная формация, а волна (4) — это расширенная плоскость. Это говорит о правилах чередования. Наконец, интересно, что волна C в (4) достигла максимума около уровня, на котором она равнялась 1,618-кратной длине волны A, что снова является ориентиром формирования волны. Таким образом, есть убедительные доказательства того, что Shaftesbury plc все еще находится в нисходящем тренде.

( Читать дальше )

Shaftesbury plc, компания, занимающаяся недвижимостью, владеющая большими участками Сохо, Чайнатаун и Ковент-Гарден в Лондоне, сердце ночной жизни и развлечений города, сокращает стоимость своего портфеля на 700 миллионов фунтов стерлингов, поскольку это соответствует текущим экономическим реалиям. Портфель недвижимости компании сейчас оценивается в 3,1 миллиарда фунтов стерлингов, что на 18% меньше, чем в прошлом году. Shaftesbury погашает ссуды в ожидании дальнейших списаний в следующем году — классический случай дефляции долга, который повторяется по всему миру во многих секторах. Нет никаких сомнений в том, что театры и развлечения вернутся к яркому уровню в будущем, но на данный момент это вопрос выживания компаний, работающих в этом секторе.

Почти все думают, что никто не ожидал, что приближаются локдауны из-за пандемии. Возможно, они правы. Все, что мы знаем, это то, что волны Эллиотта указывают на будущую силу или слабость, и график Shaftesbury plc — тому пример. Цена акций достигла пика почти три года назад в январе 2018 года, и с тех пор прослеживается то, что хорошо считается как четыре волны вниз, а это означает, что пятая волна снижения, вероятно, идёт в настоящее время. Изучающим волны Эллиотта будет интересно отметить некоторые аспекты этой структуры. Во-первых, обратите внимание, что волна (2) имела глубокий откат около 0,786 от волны (1), а волна (4) имела неглубокий откат, чуть более 0,236 от волны (3). Обе эти характеристики можно ожидать от импульсной волны. Также обратите внимание, что волна (2) — это зигзагообразная формация, а волна (4) — это расширенная плоскость. Это говорит о правилах чередования. Наконец, интересно, что волна C в (4) достигла максимума около уровня, на котором она равнялась 1,618-кратной длине волны A, что снова является ориентиром формирования волны. Таким образом, есть убедительные доказательства того, что Shaftesbury plc все еще находится в нисходящем тренде.

( Читать дальше )

Глобальный переломный момент: «хороший» долг против «плохого» долга (какой выигрывает?)

- 18 декабря 2020, 12:02

- |

Все основные экономические депрессии в США были «вызваны» этим единственным фактором. Разве не все долги «плохи»? Ну, одним словом, нет. Вообще говоря, существует два типа долга. Один из них действительно увеличивает стоимость экономики, если с ним обращаться правильно, поэтому вы можете назвать это «хорошей» формой долга. Однако есть еще один вид долга (или кредита), который вредит экономике. Классическая цитата теоретика волн Эллиотта дает представление:

Разве не все долги «плохи»? Ну, одним словом, нет. Вообще говоря, существует два типа долга. Один из них действительно увеличивает стоимость экономики, если с ним обращаться правильно, поэтому вы можете назвать это «хорошей» формой долга. Однако есть еще один вид долга (или кредита), который вредит экономике. Классическая цитата теоретика волн Эллиотта дает представление:

Самоликвидирующийся кредит — это кредит, который погашается с процентами в умеренно короткие сроки после производства. Производство, поддерживаемое ссудой, приносит финансовую прибыль, которая делает возможной выплаты. Это увеличивает стоимость экономики. Несамоликвидирующийся кредит не привязан к производству и, как правило, остается в системе. Когда финансовые учреждения предоставляют ссуды для потребительских покупок, таких как автомобили, лодки или дома, или для спекуляций, таких как покупка акции, никакие производственные усилия не связаны с ссудой. Выплата процентов по таким кредитам подчеркивает другой источник дохода… Такое кредитование почти всегда контрпродуктивно; это увеличивает издержки экономики, а не стоимость.

( Читать дальше )

Разве не все долги «плохи»? Ну, одним словом, нет. Вообще говоря, существует два типа долга. Один из них действительно увеличивает стоимость экономики, если с ним обращаться правильно, поэтому вы можете назвать это «хорошей» формой долга. Однако есть еще один вид долга (или кредита), который вредит экономике. Классическая цитата теоретика волн Эллиотта дает представление:

Разве не все долги «плохи»? Ну, одним словом, нет. Вообще говоря, существует два типа долга. Один из них действительно увеличивает стоимость экономики, если с ним обращаться правильно, поэтому вы можете назвать это «хорошей» формой долга. Однако есть еще один вид долга (или кредита), который вредит экономике. Классическая цитата теоретика волн Эллиотта дает представление:Самоликвидирующийся кредит — это кредит, который погашается с процентами в умеренно короткие сроки после производства. Производство, поддерживаемое ссудой, приносит финансовую прибыль, которая делает возможной выплаты. Это увеличивает стоимость экономики. Несамоликвидирующийся кредит не привязан к производству и, как правило, остается в системе. Когда финансовые учреждения предоставляют ссуды для потребительских покупок, таких как автомобили, лодки или дома, или для спекуляций, таких как покупка акции, никакие производственные усилия не связаны с ссудой. Выплата процентов по таким кредитам подчеркивает другой источник дохода… Такое кредитование почти всегда контрпродуктивно; это увеличивает издержки экономики, а не стоимость.

( Читать дальше )

Потребительские цены в еврозоне: «слишком много отрицательного» (перевод с deflation com)

- 09 декабря 2020, 19:32

- |

В ноябрьском обзоре глобального рынка Elliott Wave International представлены доказательства того, что дефляция захватывает еврозону:

Крупные центральные банки по всему миру могут быть вовлечены в маниакальную политику денежно-кредитной инфляции и инфляции государственного долга, но дефляция растет. В прошлом месяце банки сообщили, что спрос на корпоративные ссуды и использование личных кредитных карт снижается, а уровень сбережений остается высоким. Снижение общественного настроения, похоже, способствует дефляции частного долга. Но сейчас внимание привлекает именно дефляция цен, поскольку все больше стран склоняются к снижению потребительских цен.

Это снижение потребительских цен стало новостью здесь в начале декабря. Вот выдержка из статьи Bloomberg от 3 декабря:

Когда в этом году коронавирус поразил Европу, Мануэль Вегас попросил свою испанскую ассоциацию директоров отелей не сокращать расходы на номера более чем на 25%. Вместо этого они упали на 60%, и он считает, что «мы не вернемся к ценам 2019 года как минимум до 2023 года». Падение цен наблюдается по всему континенту, поскольку экономические ограничения и отсутствие гарантий занятости сдерживают расходы. Но в некоторых кругах страх перед резким и укоренившимся падением — дефляционной ловушкой, которая тянет за собой заработную плату и в конечном итоге обрушивает всю экономику — больше всего беспокоит таких людей, как Вегас.

( Читать дальше )

Крупные центральные банки по всему миру могут быть вовлечены в маниакальную политику денежно-кредитной инфляции и инфляции государственного долга, но дефляция растет. В прошлом месяце банки сообщили, что спрос на корпоративные ссуды и использование личных кредитных карт снижается, а уровень сбережений остается высоким. Снижение общественного настроения, похоже, способствует дефляции частного долга. Но сейчас внимание привлекает именно дефляция цен, поскольку все больше стран склоняются к снижению потребительских цен.

Это снижение потребительских цен стало новостью здесь в начале декабря. Вот выдержка из статьи Bloomberg от 3 декабря:

Когда в этом году коронавирус поразил Европу, Мануэль Вегас попросил свою испанскую ассоциацию директоров отелей не сокращать расходы на номера более чем на 25%. Вместо этого они упали на 60%, и он считает, что «мы не вернемся к ценам 2019 года как минимум до 2023 года». Падение цен наблюдается по всему континенту, поскольку экономические ограничения и отсутствие гарантий занятости сдерживают расходы. Но в некоторых кругах страх перед резким и укоренившимся падением — дефляционной ловушкой, которая тянет за собой заработную плату и в конечном итоге обрушивает всю экономику — больше всего беспокоит таких людей, как Вегас.

( Читать дальше )

Американцы неожиданно выплатили долг по кредитным картам в октябре

- 08 декабря 2020, 11:41

- |

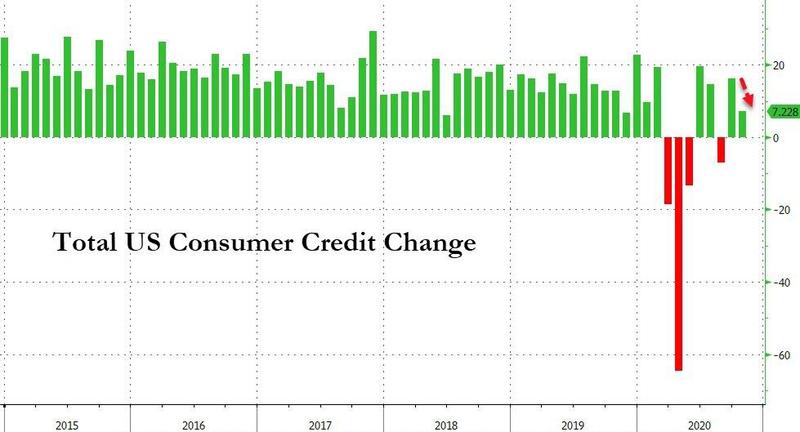

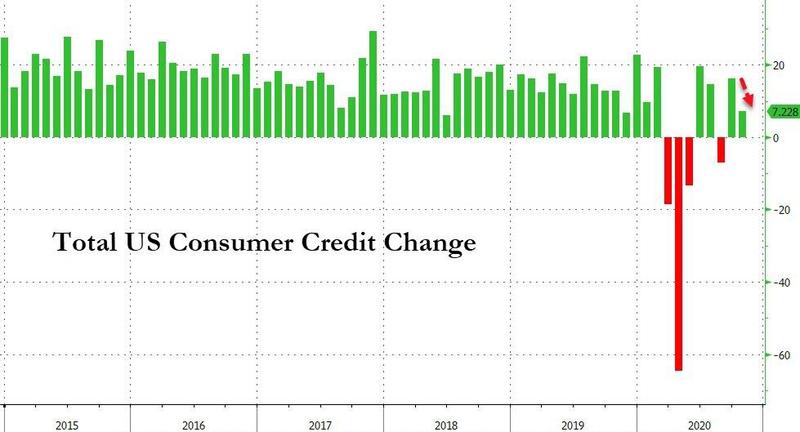

После нескольких месяцев уверенного роста (за исключением резкого падения в августе) в октябре потребительский кредит вырос гораздо меньше, чем ожидалось, увеличившись всего на 7,2 млрд долларов, что вдвое меньше роста на 15 млрд долларов в сентябре ... … и совершенно не оправдывает ожиданий увеличения на 16,1 млрд долларов.

… и совершенно не оправдывает ожиданий увеличения на 16,1 млрд долларов.

( Читать дальше )

… и совершенно не оправдывает ожиданий увеличения на 16,1 млрд долларов.

… и совершенно не оправдывает ожиданий увеличения на 16,1 млрд долларов.

( Читать дальше )

Несколько слов о состоянии банковской системы в США

- 30 ноября 2020, 22:30

- |

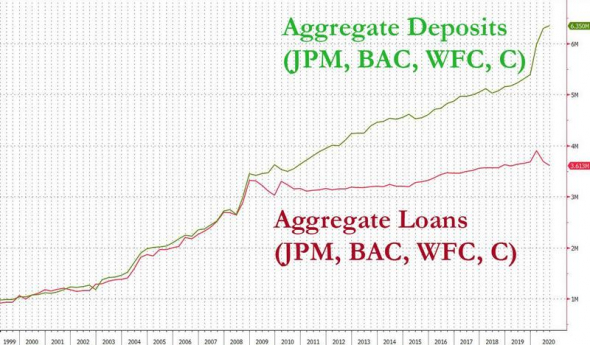

Думаю имеет смысл обозначить ключевую тенденцию в банковской системе Соединенных Штатов, которая имела место на протяжении как минимум последнего десятилетия. Если коротко — она больше не работает. И вот несколько простых фактов подтверждающих этот ужасный вывод.

Во-первых, займы большой четверки (JPM, Bank of America, Wells Fargo, Citi) стагнируют на протяжении последнего десятилетия. При этом депозиты на их счетах продолжают расти:

(Займы «большой четверки» банков США стагнируют на протяжении последнего десятилетия (красная линия).

Во-вторых, скорость обращения денег, рассчитанная по агрегату М2, падает уже два десятилетия. И программы QE от ФРС значительно ускорили этот процесс (стимулируя рост депозитов в банковской системе):

( Читать дальше )

Вернуть долг или спекулировать/инвестировать?

- 29 ноября 2020, 08:23

- |

Приветствую всех.

Рефинансировал на днях свою ипотеку в ВТБ. И банк предложил дать денег больше чем мне нужно, под тот же процент.

Итак, у меня образовалась небольшая «свободная» сумма занятая на 10 лет под 8,2%. Из доп.расходов -только ежегодные расходы на обязательную страховку.

Теперь голову грею-что делать, закинуть на биржу? Но покупать ничего не хочется, жду коррекции/падения, даже облигации и то очень дорого стоят.

Или не греть голову и вернуть этот долг сделав частичное досрочное погашение.

Блин, но свободные деньги по 8,2%-это же прям хорошо. Больше долгов кредитов нет. поменять машину или сделать ремонт-не предлагать)))

Коллеги, а вы что бы сделали на моем месте?

В этом году я два раза еще делал финт ушами кредитками с бесплатным снятием наличных и сохранением грейс периода на эти снятия.

Снимал 200 000, покупал на них ВДО, получал купон, продавал ВДО (правда не всегда с прибылью), в период неопределенности лавэ с кредитки лежало на счете с 4% годовых.

Суетливо и не сказать что бы прям доходно-но возможность имеет место быть.

Рефинансировал на днях свою ипотеку в ВТБ. И банк предложил дать денег больше чем мне нужно, под тот же процент.

Итак, у меня образовалась небольшая «свободная» сумма занятая на 10 лет под 8,2%. Из доп.расходов -только ежегодные расходы на обязательную страховку.

Теперь голову грею-что делать, закинуть на биржу? Но покупать ничего не хочется, жду коррекции/падения, даже облигации и то очень дорого стоят.

Или не греть голову и вернуть этот долг сделав частичное досрочное погашение.

Блин, но свободные деньги по 8,2%-это же прям хорошо. Больше долгов кредитов нет. поменять машину или сделать ремонт-не предлагать)))

Коллеги, а вы что бы сделали на моем месте?

В этом году я два раза еще делал финт ушами кредитками с бесплатным снятием наличных и сохранением грейс периода на эти снятия.

Снимал 200 000, покупал на них ВДО, получал купон, продавал ВДО (правда не всегда с прибылью), в период неопределенности лавэ с кредитки лежало на счете с 4% годовых.

Суетливо и не сказать что бы прям доходно-но возможность имеет место быть.

Долговая инфляция стремительно растет. Так ли далеко дефляция? (перевод с deflation com)

- 24 ноября 2020, 19:16

- |

Долговой пузырь продолжает раздуваться. Когда наступит расплата?

Статистика долга на этой неделе покажется ужасной, если вы верите в разумную экономику. Во вторник Федеральный резервный банк Нью-Йорка сообщил, что долг домохозяйств в США в третьем квартале достиг нового рекорда в 14 350 000 000 000 долларов (14,35 триллиона долларов), чему способствовал бум рефинансирования ипотечных кредитов. Домохозяйства не только используют преимущества более низких процентных ставок для рефинансирования существующих ипотечных кредитов, но и увеличивают долги в процессе. Я имею в виду, когда ставки близки к нулю, а ФРС говорит, что они останутся там, тогда почему бы не увеличить кредитное плечо, а? Мы вернемся к этому позже.

В среду Институт международных финансов (IIF) опубликовал исследовательский отчет, в котором говорится, что его показатель общего глобального долга резко вырос в этом году, и он ожидает, что к концу 2020 года общая сумма превысит ошеломляющие 277000000000000 долларов. Эти 277 триллионов долларов будут составляет около 365% мирового валового внутреннего продукта по сравнению с 320% в конце 2019 года.

( Читать дальше )

Статистика долга на этой неделе покажется ужасной, если вы верите в разумную экономику. Во вторник Федеральный резервный банк Нью-Йорка сообщил, что долг домохозяйств в США в третьем квартале достиг нового рекорда в 14 350 000 000 000 долларов (14,35 триллиона долларов), чему способствовал бум рефинансирования ипотечных кредитов. Домохозяйства не только используют преимущества более низких процентных ставок для рефинансирования существующих ипотечных кредитов, но и увеличивают долги в процессе. Я имею в виду, когда ставки близки к нулю, а ФРС говорит, что они останутся там, тогда почему бы не увеличить кредитное плечо, а? Мы вернемся к этому позже.

В среду Институт международных финансов (IIF) опубликовал исследовательский отчет, в котором говорится, что его показатель общего глобального долга резко вырос в этом году, и он ожидает, что к концу 2020 года общая сумма превысит ошеломляющие 277000000000000 долларов. Эти 277 триллионов долларов будут составляет около 365% мирового валового внутреннего продукта по сравнению с 320% в конце 2019 года.

( Читать дальше )

Следует ли ЕЦБ стремиться к превышению целевого показателя инфляции? (перевод с deflation com)

- 17 ноября 2020, 19:25

- |

В интервью 10 ноября Оскар Арсе, генеральный директор по экономике центрального банка Испании, выразил обеспокоенность по поводу возможной дефляции — не только для Испании, но и для всей еврозоны. В качестве стратегии противодействия риску дефляции, по словам Арсе, ЕЦБ должен стремиться к превышению своего целевого показателя инфляции, который составляет чуть менее 2%. Вот выдержка из статьи Bloomberg от 10 ноября:

В более долгосрочной перспективе официальные лица [финансовой зоны еврозоны] должны рассмотреть стратегию в стиле Федеральной резервной системы, которая позволяет инфляции временно превысить их цель, сказал Арсе. Это тема, которую в настоящее время рассматривает центральный банк, и она была отмечена как вариант президентом [ЕЦБ] Кристин Лагард, а также Эрнандесом де Косом. Текущая цель — «ниже, но близка к 2%», и Arce сказал, что конкретная цель, например 2%, снизит некоторую двусмысленность и риск неправильного толкования. Некоторые экономисты выразили сомнение в том, что ЕЦБ сможет «перешагнуть» цель, к которой они не приближались годами.

( Читать дальше )

В более долгосрочной перспективе официальные лица [финансовой зоны еврозоны] должны рассмотреть стратегию в стиле Федеральной резервной системы, которая позволяет инфляции временно превысить их цель, сказал Арсе. Это тема, которую в настоящее время рассматривает центральный банк, и она была отмечена как вариант президентом [ЕЦБ] Кристин Лагард, а также Эрнандесом де Косом. Текущая цель — «ниже, но близка к 2%», и Arce сказал, что конкретная цель, например 2%, снизит некоторую двусмысленность и риск неправильного толкования. Некоторые экономисты выразили сомнение в том, что ЕЦБ сможет «перешагнуть» цель, к которой они не приближались годами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал