доверительное управление

Нестандартное

- 06 марта 2024, 18:30

- |

Доверительные управляющие должны применять к своим клиентам индивидуальный подход при формировании инвестиционных портфелей, учитывая их финансовое положение, образование и опыт на рынке ценных бумаг.

Проект указания об этом опубликован для общественного обсуждения.

Документ исключает создание так называемых стандартных стратегий, когда для всех клиентов определялся единый инвестиционный профиль, а управление портфелем происходило по единым правилам. Это расширит предложения стратегий доверительного управления, отвечающих персональным инвестиционным ожиданиям клиентов и риск-аппетиту.

Те, кто хочет приобрести инструменты коллективных инвестиций, могут воспользоваться паевыми инвестиционными фондами. С этого года появилась возможность покупать паи на ИИС, открытые у управляющих компаний.

Кроме того, мы совершенствуем порядок составления инвестиционного профиля клиента, который заключает договор доверительного управления. Это позволит точнее определить его цели и оценить допустимый риск.

( Читать дальше )

- комментировать

- 417 | ★1

- Комментарии ( 0 )

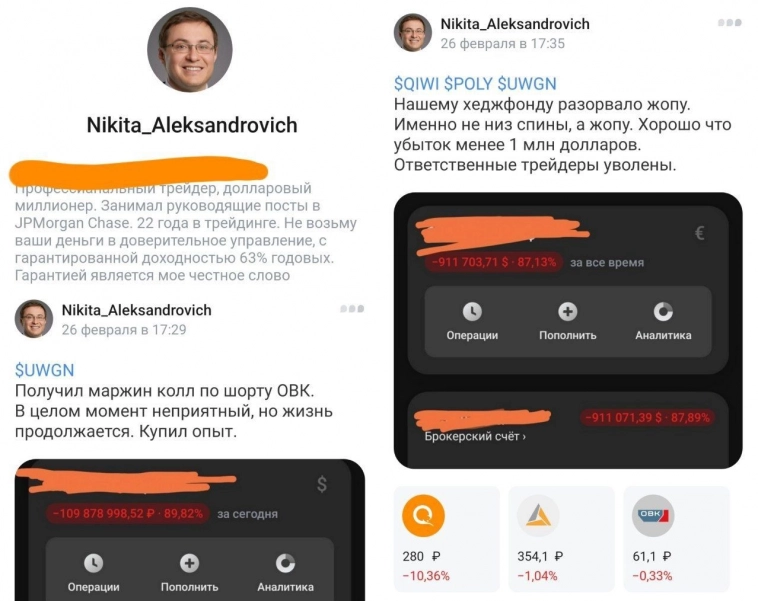

Про Доверительное Управление и ОВК.

- 29 февраля 2024, 16:27

- |

Сегодня с утра сын пригнал мне поучительную картинку.

Она прекрасна. И я спешу поделиться ей с Вами, коллеги.

Долларовый миллионер слил миллион баксов.

Но не своих. А ребят, которые доверили ему деньги в управление.

Обидно, конечно, но чтобы инвесторы знали, что за них «отомстят»,

Никита уволил ответственных трейдеров.

Прекрасная схема ДУ.))

Надеюсь директор фонда не забыл выплатить себе

полагающиеся зарплаты и премии.

; р))

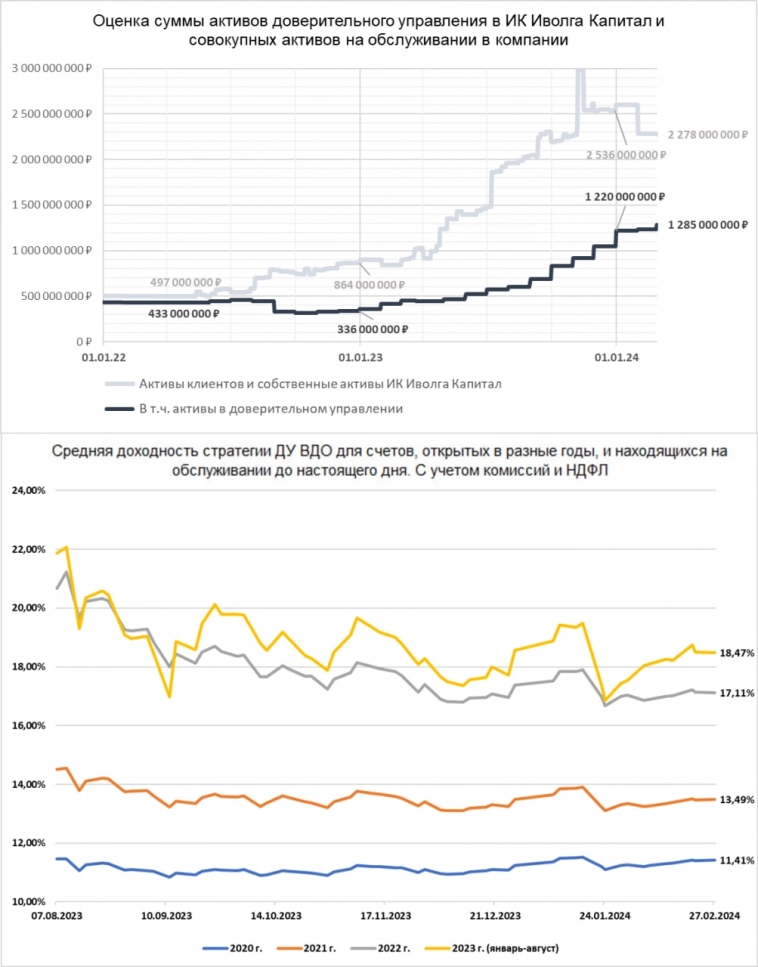

Результаты доверительного управления в ИК Иволга Капитал (1,3 млрд р., средняя доходность на руки 15,8%)

- 29 февраля 2024, 07:11

- |

Рост активов в доверительном управлении ИК Иволга Капитал замедлился, но не остановился. +65 млн р. за январь-февраль. И суммарно 1 285 млн р. Год назад было 450 млн р.

Доходность. На основной стратегии – ДУ ВДО, ~65% активов – в зависимости от даты открытия счета она варьируется от 11,4% до 18,5% на руки. В наибольшем выигрыше те, кто открывали счета в 2022-23 годах. Здесь 17,1-18,5%. Динамика доходностей для счетов с разными сроками обслуживания приведена на иллюстрации.

Вообще же, сейчас средняя чистая доходность клиентов доверительного управления в ИК Иволга Капитал, вне зависимости от стратегии и даты открытия счета (не учитываем счета, открытые менее 5 месяцев назад) – 15,8%.

Всего на нашем обслуживании на 27 февраля находилось 169 счетов. Средняя сумма счета – 7,4 млн р. Сумма счета растет быстрее числа счетов: основной источник притока новых активов не новые же клиенты, а дозаводы денег от тех, кто с нами давно. Определенный показатель качества.

Мы определились с линией в управлении активами на близкую перспективу.

( Читать дальше )

Что отличает доверительное управление в соответствии с законом о рынке ценных бумаг от других форм управления капиталом?

- 21 февраля 2024, 16:58

- |

Часто возникает вопрос, какие есть преимущества использования ДУ в соответствии с законом о рынке ценных бумаг и именно в управляющей компании, имеющей лицензии на управления инвестиционными фондами, по сравнению с другими формами управления капиталами клиентов!

Среди большинства инвесторов и финансовых консультантов распространено только одно виденье, которое транслируется из книг по пассивным инвестициям. Оно касается исключительно вознаграждения, которое на ОЧЕНЬ ДОЛГОСРОЧНОМ горизонте «убивает» конечную прибыль клиента, делая его инвестиции менее интересными, чем вложения в простые индексные фонды. Но 2022 год показал, что у независимых УК, таких как ФБ АВГУСТ, есть ряд преимуществ перед брокерскими домами с лицензией ДУ и крупными финансовыми холдингами на базе всем известных банков. Например, клиенты Августа не остались с замороженными активами, и после известных событий я, как управляющий, смог спокойно распродать все американские ценные бумаги клиентов.

Какие ещё есть плюсы, кроме приведенного примера, я рассказал на конференции ASSET ALLOCATION 2024. И рассматривая их, возможно, то вознаграждение, которое берёт, по крайней мере УК ФБ АВГУСТ, меньше, чем вы платите за страховку вашего имущества!

( Читать дальше )

Доверительное управление в ИК Иволга Капитал (в среднем 16% годовых на руки). Все налоги списаны, на табло чистый результат

- 09 февраля 2024, 06:56

- |

Итак, средняя доходность для всех счетов доверительного управления в ИК Иволга Капитал (в расчете не участвуют счета, открытые менее 5 месяцев назад) – 16% годовых после списания финального НДФЛ за 2023 год. И после всех комиссий, они списываются не реже раза в месяц.

В других терминах, доход на руки (после комиссии и НДФЛ) нашей основной стратегии доверительного управления, ДУ ВДО, за 12 месяцев – 15,3%. Для сравнения, основной индекс ВДО – Cbonds High Yield – за то же время дал 11,2%, и это до налога и неизбежных комиссионных издержек. Вычли бы их, получили бы около 8,9%. Т.е. за год мы обогнали рынок на 6,4%.

( Читать дальше )

Вот что у таких в голове?)))

- 20 января 2024, 17:28

- |

вот здесь в топике кстати на главной

а дело вот в чем набирает под управление и обучает

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 45 )

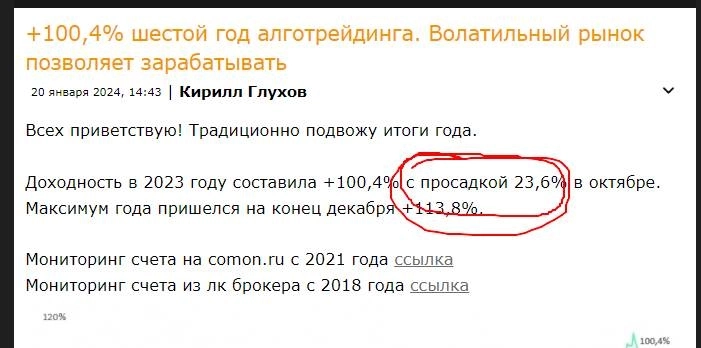

+100,4% шестой год алготрейдинга. Волатильный рынок позволяет зарабатывать

- 20 января 2024, 14:43

- |

Всех приветствую! Традиционно подвожу итоги года.

Доходность в 2023 году составила +100,4% с просадкой 23,6% в октябре. Максимум года пришелся на конец декабря +113,8%.

Мониторинг счета на comon.ru с 2021 года ссылка

Мониторинг счета из лк брокера с 2018 года ссылка

Торгую фьючерс на доллар/рубль направленные (трендовые) стратегии.

В начале года планировал не снижать риски и торговать их на уровне прошлых лет. Плечо в этом случае максимум 6-е, а планируемая доходность 100% при просадке в 30%. По факту алгоритмы набирали не более 4-го плеча из-за повышенного ГО. Просадки по 15-20% внутри года пережил комфортно. Но заметил, что толерантность к риску начала снижаться. Торговый счет в 2022 и 2023 году значительно вырос и колебания депозита в рублях требуют привыкания.

В первую половину года характер движений в валюте изменился. Рост курса с 67 до 101 рубля выглядел не типичным, как говорят коллеги это похоже на трендовую акцию. Предположу, что это было временное явление, похожее на движение во вторую половину 2015 года. Алгоритмы небыли готовы к длительному удержанию позиции. С августа ситуация поменялась, валюта вернулась в свое «нормальное состояние».

( Читать дальше )

Доверительное управление в ИК Иволга Капитал (1,2 млрд р.,16,3% годовых). Задача на год – сохранить конкурентную доходность и низкую волатильность счетов

- 17 января 2024, 06:53

- |

Завершился 2023 год, 4 год, когда мы управляем активами. И первый, когда активы под управлением стали сколь-нибудь заметны. Сумма еще скромная, но в прошедшем году она перешагнула первый миллиард рублей и вполне уверенно пошла выше.

На 15 января доверительном управлении ИК Иволга Капитал находится 1,2 млрд р. Это 166 счетов средней суммой 7,2 млн р. Средняя доходность счета, находящегося под нашим управлением, вне зависимости от срока его ведения, 16,3% годовых (это доходность уже за вычетом нашей комиссии и НДФЛ, в расчете не участвуют счета, открытые позднее 31 июля 2023).

( Читать дальше )

Что ожидает рынок коллективных инвестиций в 2024 году

- 15 января 2024, 13:26

- |

В 2024 году портфельные управляющие ожидают продолжения роста за счет сохранения высоких дивидендов и редомициляции квазироссийских компаний. В случае снижения ключевой ставки фонды рублевых облигаций могут обеспечить доходность в размере 16–18%.

Подробнее — в материале «Ъ».

Мои итоги 2023 года

- 04 января 2024, 09:31

- |

Доходность портфеля за 2023 год — 63,5%.

Доходность за 4 квартал — 14,4%

Доходность за 1,5 года — 81,8%.

Средняя доходность — 47% годовых.

Максимальная просадка — 14,5%.

Кальмар — 3,2.

Благодаря бычьему рынку на валюте и на российских акциях торговым роботам за 2023 год удалось показать хорошую прибыль. За этот год были отключены некоторые алгоритмы на баксе и евро к рублю. Зато были запущены алгоритмы на юане, как оказалось там работают те же параметры, что и на баксе. Также добавлены 4 стратегии на 50 ликвидных акций.

Мониторить динамику портфеля можно здесь:

https://www.comon.ru/strategies/109402/

Подключиться к стратегии вы можете от суммы 500 тыс.руб. и все сделки автоматически будут копироваться с моего брокерского счета на ваш. Ну а для состоятельных клиентов возможно индивидуальное управление портфелем от 10 млн.руб. 💼😎

По вопросам подключения к стратегии пишите в телеграм: @voronchihin_evgeny

Мой телеграм-канал: @alfa_quant

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал