дивидендная политика

ОГК-2 утвердило положение о дивидендной политике в новой редакции

- 12 июля 2023, 17:38

- |

www.e-disclosure.ru/portal/event.aspx?EventId=d7ygRp1kXkKle-AY1yXJ4LA-B-B

- комментировать

- 592

- Комментарии ( 0 )

Институт стволовых клеток человека (ИСКЧ) будет направлять на выплату дивидендов 40-60% годовой чистой прибыли

- 12 июля 2023, 12:12

- |

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1804295

hsci.ru/investoram-i-aktsioneram/service_for_aktsionerov/dividents

Сбербанк отчитался за 1П и июнь 2023 года, выдав максимальный с начала года объём кредитов и закрыв сделку по продаже европейского бизнеса

- 12 июля 2023, 07:13

- |

🏦 Компания опубликоваласокращённые результаты по РПБУ за 6 месяцев 2023 года. Сбербанк не собирается останавливаться на достигнутом и продолжает генерировать чистую прибыль свыше 100₽ млрд, всего же за 1П было заработано — 727,8₽ млрд (будущие дивиденды и вправду могут быть выше предыдущих). Компания отметила, что в июне частным клиентам было выдано кредитов почти на 720₽ млрд — максимальный уровень за всю историю Сбера (ключевым драйвером остаётся ипотека). Рост связан со стремлением банков успеть выдать кредиты по госпрограммам с низким первоначальным взносом до ужесточения подхода по применению макропруденциальных надбавок к таким кредитам с 01.06.2023 (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года). Также в июне Сбер закрыл сделку по продаже 100% акций дочерней компании в Австрии Sber Vermögensverwaltungs AG in Abwicklung (ранее Sberbank Europe AG). Данная сделка оказала существенное положительное влияние на финансовый результат банка, данную продажу и плюсы я освещал в недавнем посте на канале. Теперь давайте рассмотрим главные показатели из отчёта:

( Читать дальше )

Совет директор ИСКЧ утвердил дивидендную политику

- 11 июля 2023, 15:16

- |

hsci.ru/investoram-i-aktsioneram/service_for_aktsionerov/dividents

www.e-disclosure.ru/portal/event.aspx?EventId=fSTO78kLzka9Ffec66pjCg-B-B

Мой сектор энергетиков в портфеле видоизменился, остаётся вопрос по ЭЛ5–Энерго

- 10 июля 2023, 07:14

- |

С начала года я видоизменил свой сектор энергетиков, он поистине был раздут, потому что некоторые компании были у меня на БС, а основной пакет я держал на ИИС. Так я разменял Русгидро, ОГК-2 и Ленэнерго-п на МРСК ЦП, ЭЛ5-Энерго, вот основные краткие претензии по эмитентам которых я продал:

🔌 Ленэнерго-п. За счёт устава компании (10% на дивиденды) цена привилегированных акций раздута. Владельцы 1% капитала компании (столько составляет доля префов) получают 10% ЧП. Долго ли продлится аттракцион невиданной щедрости непонятно, но если устав поменяют, то стоимость привилегированных акций сложится в несколько раз (чтобы внести изменения в Устав необходимо ¾ голосов обычки и ¾ голосов префов). Видимо, пока останавливает, то, что ФСК получает прибыль через свою дочку МРСК Урала (25% от префов). Но достаточно ли это на сегодняшний день?

🔌 Русгидро. У компании на постоянной основе увеличивается долговая нагрузка, выручка выросла только за счёт гос. субсидий, а прибыль просела в более чем 2 раза за 2022 год. Как итог компания стагнирует, а дивидендная доходность за 2022 год равна — 6%, с такой перспективой можно набрать ОФЗ.

( Читать дальше )

Алроса на ИИС вышла в плюс, конечно, это должно радовать, но есть множество рисков для эмитента

- 03 июля 2023, 13:00

- |

💎 Алмазный бизнес всегда будет привлекательным, женщины будут желать украшений, мужчины подаренными украшениями показывать свой статус, данные «законы человечества» подтверждаются из года в год. Алроса — крупнейшая в мире алмазодобывающая компания, на долю которой приходится более четверти мировой добычи алмазов. При этом 33% акций принадлежит Росимуществу, а 25% Республики Саха. У нас перед глазами вырисовывается понятный бизнес, который навряд ли утратит свою актуальность в ближайшие десятилетия и состав акционеров, который предполагает, что дивиденды будут «кормить» государство и республику, а значит заодно и миноритариев. В последние недели интерес к акциям подогрел глава Якутии Айсен Николаев, сообщив, что Алроса может выплатить дивиденды по итогам 1 полугодия 2023 года, если ситуация на рынке алмазов останется стабильной, но риски невыплаты тоже присутствуют:

▪️ Инвестпроект. Восстановление рудника Мир (проект «Мир-Глубокий) обойдётся в 120₽ млрд. Работы по проекту (расчистка площадки) начнутся в 3 квартале этого года, бурение — в 2024 году, а ввод рудника запланирован на 2032 год. Если посмотреть дивидендный график выплат Алросы, то в среднем общая сумма выплат в последние годы составляет порядка 60₽ млрд, будет ли желание платить такую сумму при таких затратах компании?;

( Читать дальше )

ММК пообщался с БКС — результаты должны порадовать акционеров эмитента. Давайте разбираться вместе

- 28 июня 2023, 14:28

- |

💿 Топ-менеджмент ММК и брокер БКС провели телеконференцию для институциональных инвесторов, конечно, я выделю главную информацию из данного общения и приложу свои факты добротных результатов компании:

🗣 Рентабельность по EBITDA составила — 22-24%

🗣 Чистый долг отрицательный (на конец 2021 года $393 млн)

🗣 Мощности турецкого актива загружены на 50-70% (вероятно завод Metallurji, не вернется к рекордной прибыли 2021 года, EBITDA — $203 млн)

🗣 Внутреннее потребление стали в 2023 г. должно вырасти на 2%

🗣 БКС ожидает, что FCF ММК достигнет $800 млн по итогам 2023 года

Что же давайте разбираться:

▪️ При таком денежном потоке и отрицательном чистом долге, согласно дивидендной политике компании,100% FCF идёт на дивиденды. А значит ~6₽ на акцию и двухзначное число по див. доходности, но думаю, что это маловероятно. В марте 2023 года председатель совета директоров Виктор Рашников подтвердил, что у компании в приоритете инвестиционная программа, она составит около ~50₽ млрд. При этом не стоит забывать и о Windfall Tax — налог на сверхприбыль (по оценкам аналитиков выплата может составить — 9,2₽ млрд, без учёта скидки). Поэтому стоит ожидать скорее всего постепенное увеличение выплат.

( Читать дальше )

Дождались: дивидендная политика утверждена!

- 28 июня 2023, 08:36

- |

Совет директоров Софтлайна принял дивидендную политику компании.

Проанализировав лучшие практики корпоративного управления компаний-аналогов, было принято решение утвердить следующие положения:

по итогам 2024 года: целевой размер дивидендов Софтлайна – не менее 25% от чистой прибыли по МСФО. При этом сумма выплаченных дивидендов — не менее 1 млрд рублей;

по итогам 2025 года и далее: целевой размер дивидендов Софтлайна – не менее 25% от чистой прибыли отчётного года по МСФО

Софтлайн будет стремиться выплачивать дивиденды акционерам не реже 1 раза в год.

Наша дивидендная политика, конечно, в первую очередь, направлена на поддержание интересов миноритариев и при этом учитывает ожидаемый рост бизнеса, стратегию развития и инвестиционные возможности в технологическом секторе. Мы учитывали и необходимость обеспечить стабильность финансового положения компании — высокую финустойчивость Софтлайна мы гарантируем, как и прежде.

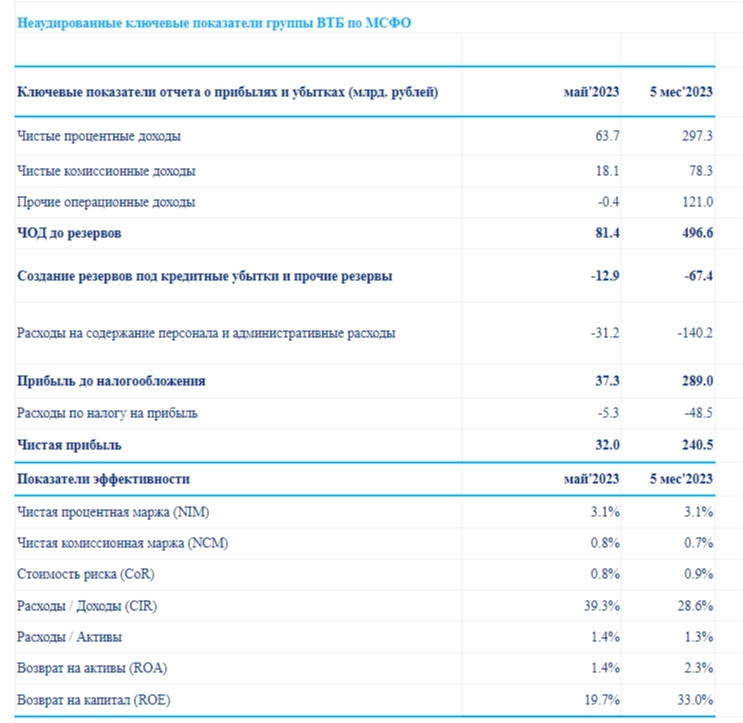

ВТБ отчитался за май и 5 месяцев 2023 года, прибыль упала почти в 2 раза, но на то есть свои причины

- 28 июня 2023, 07:36

- |

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за май 2023 года. ВТБ продолжает быть прибыльным банком, результаты компании были восприняты акционерами — положительно, даже несмотря на снижение чистой прибыли почти в 2 раза. Майская прибыль в отличие от предыдущих месяцев является органической и не содержит разовых доходов (консолидация РНКБ и переоценка открытой валютной позиции, поэтому имеем чувствительное снижение ЧП). Теперь давайте перейдём к основным показателям банка:

▪️ Чистые процентные доходы: 63,7₽ млрд (60,4₽ млрд в апреле)

▪️ Чистый комиссионный доход: 18,1₽ млрд (18,2₽ млрд в апреле)

▪️ Чистая прибыль: 32₽ млрд (61,8₽ млрд в апреле, 240,5₽ млрд за 5 месяцев)

Понятно, что скорее всего II квартал 2023 года не будет рекордным для компании в плане чистой прибыли (сейчас самым успешным является для ВТБ I квартал 2023 года — 146,7₽ млрд чистой прибыли по МСФО), но уже за 2 месяца был побит предыдущий рекорд ВТБ (III квартал 2021 года — 87₽ млрд чистой прибыли по МСФО).

( Читать дальше )

СД Софтлайна утвердил новую дивидендную политику: по итогам 2024 года на выплату дивидендов должно быть направлено не менее 25% от чистой прибыли по МСФО

- 27 июня 2023, 22:03

- |

Совет директоров АО «Софтлайн» в ходе заседания 23 июня 2023 года утвердил дивидендную политику компании.

В частности, при разработке рекомендаций относительно величины дивидендных выплат Совет директоров должен стремиться к выполнению следующих условий:

- По итогам 2024 года на выплату дивидендов должно быть направлено не менее 25% от чистой прибыли по МСФО. При этом сумма выплаченных дивидендов составит не менее 1 миллиарда рублей.

- По итогам 2025 года и каждого последующего года на выплату дивидендов планируется направлять не менее 25% от чистой прибыли предыдущего финансового периода по МСФО.

Источник: softline.ru/about/news/sovet-direktorov-ao-softlayn-utverdil-dividendnuyu-politiku

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал