дивидендная политика

М.Видео к концу 2024г рассчитывает представить обновленную стратегию и вернуться к дискуссии о дивидендах — финдиректор Алла Гарманова

- 12 марта 2024, 12:27

- |

Новая стратегия группы «М.Видео-Эльдорадо» может быть представлена в конце 2024 года, сообщила CFO компании Анна Гарманова на презентации годовых финансовых результатов компании.

По ее словам, стратегия уже разработана и приоритетные ее направления уже тестируются. Для презентации стратегии может быть проведен соответствующий День инвестора, добавила Гарманова.

На фоне обновления стратегии «М.Видео-Эльдорадо» в конце 2024 года может рассмотреть вопрос обновления дивидендной политики.

«Мы планируем обновить нашу дивполитику. Может быть, сделаем это к концу года, потому что, делая первый шаг, ты должен делать второй.… Мы к этой дискуссии вернемся в конце 2024 года», — сказала Гарманова.

- комментировать

- 222

- Комментарии ( 1 )

ЛСР продолжает развод века. Кейс с ущемлением прав миноритариев пополняется новыми фактами. Речи о сверх дивиденде - блеф

- 12 марта 2024, 09:18

- |

🏠 В конце 2023 г. я заработал ~60% прибыли с продажи ЛСР (продал по 740₽ за акцию) + получил % с пресловутых дивидендов компании — 78₽. После моей продажи акции отрасли почти на 33%, но я не жалею о данном поступке, ибо корпоративная этика в данной компании отсутствует напрочь, да и ужесточение в ипотечном сегменте от государства явно не сулит ничего хорошего застройщикам. Давайте вместе разбираться, что же произошло до моей продажи и что после:

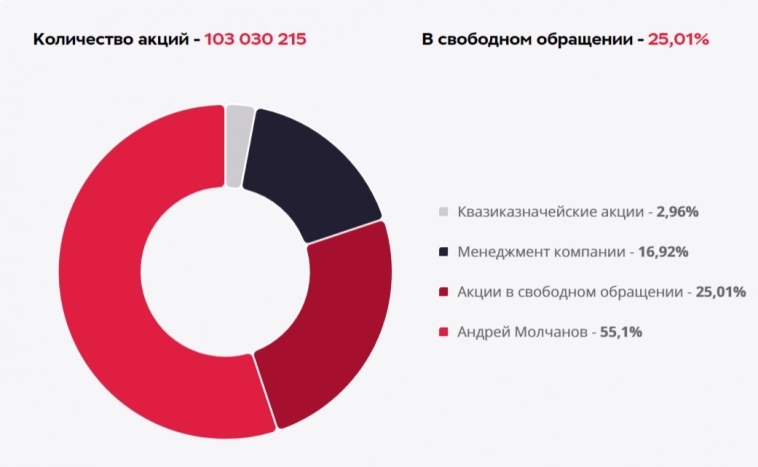

🔴 Если рассматривать последнею отчётность ЛСР по МСФО (I полугодие 2023 г.), то на балансе компании 2,8 млн собственных акций, но не так давно она передала 22,1 млн акций в рамках дополнительной мотивации менеджмента. Из отчёта видно, что ЛСР выкупила данный пакет за 18,767₽ млрд (пакет акций на 5,196₽ млрд достался ключевым сотрудникам, а на 13,571 млрд Молчанову — главному мажоритарию). Согласно отчёту, положительное сальдо по операциям передачи акций ключевым сотрудникам составило 413₽ млн, а по операциям с Молчановым — отрицательное сальдо в размере 620₽ млн.

( Читать дальше )

Совет директоров МКПАО Яндекса утвердил дивидендную политику

- 11 марта 2024, 17:48

- |

www.e-disclosure.ru/portal/event.aspx?EventId=8Lo3Rt5dR0m9nv8fF20Teg-B-B

Вечерний обзор рынков 📈

- 07 марта 2024, 18:57

- |

Курсы валют:

💵 USD — ↗️ 90,7493

💶 EUR — ↗️ 98,8767

💴 CNY -↗️ 112,5756

▫️Индекс МосБиржи (+0,09%) на этой неделе смог закрепиться после пробоя уровня сопротивления около 3280 пунктов. В связи с предстоящими длинными выходными, активность на рынке снизилась, участники фиксируют прибыль после сильного роста в начале недели.

▫️Банк России продлил до 9 сентября 2024 г. ограничения на снятие наличной иностранной валюты. Для граждан, чей валютный счет или вклад был открыт до 9 марта 2022 г., сохраняется лимит на снятие валюты в сумме остатка денежных средств на 00:00 по московскому времени указанной даты, но не более 10 тыс. долларов США или эквивалентной суммы в евро, независимо от валюты вклада или счета, при условии что они ранее не реализовали такую возможность.

▫️Индекс RGBI (-0,20%) упал на 1,1% с начала года и уже на 0,9% в марте. Минфин РФ размещает госбонды с фиксированным купоном, что давит на кривую. На фоне этого, доходности отдельных длинных ОФЗ достигли 13%. Участники рынка закладывают сохранение жесткой риторики ЦБ на заседании в марте.

( Читать дальше )

СД Ренессанс Страхования 11 марта рассмотрит вопрос об Утверждении Положения о дивидендной политике Общества в новой редакции

- 07 марта 2024, 17:29

- |

Повестка дня заседания совета директоров эмитента:

1. Созыв внеочередного Общего собрания акционеров Общества.

2. Утверждение Положения о дивидендной политике Общества в новой редакции.

3. Утверждение Условий совершения операций с финансовыми инструментами Общества лицами, являющимися инсайдерами Общества, и связанными с ними лицами в новой редакции.

4. Об участии Общества в другом юридическом лице.

5. Утверждение Годового Плана работы Управления внутреннего аудита Блока по управлению рисками, комплаенс и аудиту («Управление внутреннего аудита») Общества на 2024 год.

6. Утверждение ключевых показателей эффективности Директора и сотрудников Управления внутреннего аудита Общества на 2024 год.

7. Утверждение Бюджета Управления внутреннего аудита Общества на 2024 год.

8. Рассмотрение квартального отчета Управления внутреннего аудита Общества за 4 квартал 2023 года.

www.e-disclosure.ru/portal/event.aspx?EventId=5iuqWQoRs0eeJxWMejhhwQ-B-B

Интер РАО отчиталась за 2023г. — ослабший рубль и кубышка помогли компании. Будущий CAPEX начнёт подъедать кубышку, снизив див. доходность

- 05 марта 2024, 17:07

- |

🔌 Интер РАО опубликовала финансовые результаты по МСФО за 2023 г. Если ориентироваться, только на слова гендиректора компании (не так давно на встречи с президентом России озвучивал некоторые цифры из отчёта), то можно сделать вывод, что компания феноменально отработала год, но я привык заглядывать в отчёт, там есть свои риски для акционеров. Давайте рассмотрим основные показатели компании:

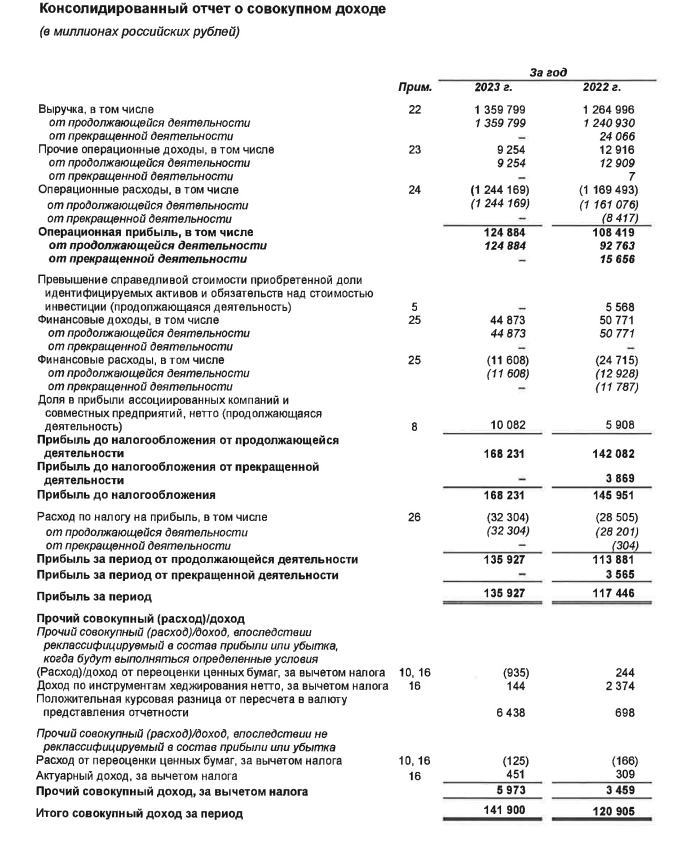

⚡️ Выручка: 1,359₽ трлн (+7,5% г/г)

⚡️ Денежные средства: 403₽ млрд (+56,8% г/г)

⚡️ EBITDA: 182,4₽ млрд (-0,5% г/г)

⚡️ Чистая прибыль: 135,9₽ млрд (+15,7% г/г)

⚡️ Капитальные расходы: 66,8₽ млрд (+19,5% г/г)

Выручка компании возросла во многом из-за ослабления ₽ (сегмент зарубежные активы принёс — 44,1₽ млрд, +56,4% г/г), индексации тарифов на тепловую энергию (сегмент теплогенерация в РФ принёс — 122,5₽ млрд, +8,7% г/г), осуществление крупных инфраструктурных проектов для электросетевого комплекса РФ (сегмент инжиниринг принёс — 80,8₽ млрд, +20,2% г/г), повышение эффективности операционной деятельности сбытовых активов и рост энергопотребления в РФ (сегмент сбыт в РФ принёс — 905₽ млрд, +9% г/г).

( Читать дальше )

СД ЮМГ одобрил положение о дивидендной политике

- 04 марта 2024, 15:42

- |

После переезда в РФ компания получила возможность возобновить выплаты дивидендов. Последний раз ЮМГ выплачивала дивиденды в 2021 г. Совокупные дивиденды за 2020 г. и I полугодие 2021 г. составили 1,274 евро на бумагу, что соответствовало 10% дивдоходности.

www.e-disclosure.ru/portal/event.aspx?EventId=ZaejtsqvvUSyIk3Iq-AJ8Ig-B-B&q=

bcs-express.ru/novosti-i-analitika/sovet-direktorov-iumg-utverdil-polozhenie-o-divpolitike-aktsii-rastut

Продажа акций Алросы — правильный ход судя по последней отчётности. Солидный CAPEX, санкции и мизерные дивиденды меня не привлекают

- 29 февраля 2024, 09:24

- |

Ещё в декабре я произвёл продажу акций Алросы, переложившись в НЛМК. На тот момент у меня накопилось множество «претензий» к алмазодобывающей компании (приостановка продаж алмазов, CAPEX, налоги, санкции и довольно не впечатляющие прогнозируемые дивиденды), конечно, во многом она не виновата и держится довольно стабильно на фоне внешних проблем, но из портфеля данного эмитента я исключил. Продал я данный актив в скромный плюс — 3%, по пути ещё получив дивидендную выплату — 3,77₽ на акцию. С момента продажи акции Алросы снизились на 40 копеек, акции же НЛМК выросли на 17% (ещё ожидаю сверх дивиденд, об этом я писал ранее в своих статьях по металлургам). Вчера вышел отчёт Алросы по МСФО за 2023 г. и я в очередной раз убедился, что сделал правильный выбор. Вот основные цифры из него:

💎 Выручка: 326,5₽ млрд (+8,8% г/г), данный расчёт с учётом субсидий

💎 Чистая прибыль: 85,2₽ млрд (-15,2% г/г)

💎 Прибыль от основной деятельности: 106,3₽ млрд (-10% г/г)

( Читать дальше )

СД ЮМГ 1 марта рассмотрит вопрос об утверждении Положения о дивидендной политике

- 28 февраля 2024, 13:52

- |

MKПAO ЮMГ

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 01.03.2024

Повестка дня заседания совета директоров (наблюдательного совета) эмитента:

1. Избрание Председателя Совета директоров МКПАО ЮМГ;

2. Избрание Корпоративного секретаря Совета директоров МКПАО ЮМГ;

3. Утверждение Положения о корпоративном секретаре МКПАО ЮМГ;

4. Формирование Комитета по кадрам и вознаграждениям при Совете директоров МКПАО ЮМГ и избрание Председателя Комитета по кадрам и вознаграждениям при Совете директоров МКПАО ЮМГ;

5. Утверждение Положения о комитете по кадрам и вознаграждениям при Совете директоров МКПАО ЮМГ;

6. Формирование Комитета по аудиту при Совете директоров МКПАО ЮМГ и избрание Председателя Комитета по аудиту при Совете директоров МКПАО ЮМГ;

7. Утверждение Положения о комитете по аудиту при Совете директоров МКПАО ЮМГ;

8. Утверждение Положения о внутреннем аудите МКПАО ЮМГ;

9. О назначении Директора по внутреннему аудиту МКПАО ЮМГ;

( Читать дальше )

Лента получает дополнительную возможность расти быстрее рынка - ИК АКБФ

- 26 февраля 2024, 18:02

- |

В IV кв. 2023 г. продажи Ленты выросли на 50,3% год к году до 222,7 млрд руб. Эмитент подтвердил в августе 2023 г. среднесрочный прогноз по достижению выручки в 1 трлн руб. в 2025 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал