SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

Акции Сбербанка защищены от серьезного снижения - Альфа-Банк

- 30 апреля 2021, 14:05

- |

Сбербанк вчера представил финансовые результаты за 1К21 по МСФО. В целом банк продемонстрировал уверенное восстановление в начале года — чистая прибыль составила 305 млрд руб. при 24% ROATE в 1К, опередив наш прогноз и ожидания рынка на 16-18%.

«Альфа-Банк»

Менеджмент повысил прогноз ROE на 2021 до более 20% против примерно 18%, которые сейчас ожидает консенсус-прогноз, что создает потенциал для повышения консенсус-прогноза. В целом, мы считаем, что фундаментальные факторы остаются благоприятными для Сбербанка, включая тот факт, что восстановление экономики поддерживает нормализацию стоимости риска, тогда как повышение ключевой ставки потенциально оказывает поддержку ЧПМ. Тогда как акции в целом чувствительны к внешним рыночным факторам, дивидендная доходность за 2020П на уровне 6,3%/6,6% по обыкновенным и привилегированным акциям соответственно в сочетании с доходностью на уровне 7,4-7,7% за 2021П, защищает акции от серьезного снижения, на наш взгляд.Кипнис Евгений

«Альфа-Банк»

- комментировать

- Комментарии ( 0 )

Отчетность Сбербанка за 1 квартал 2021 года: уверенный рост финпоказателей и улучшение годовых прогнозов - Финам

- 29 апреля 2021, 22:49

- |

«Сбер» представил хороший финансовый отчет за 1 квартал 2021 года, подтвердивший наш тезис о том, что банк станет одним из главных бенефициаров экономического восстановления в России после прошлогоднего спада. Чистая прибыль «Сбера» в январе-марте взлетела на 152,7% в годовом выражении — до 304,5 млрд руб., уверенно превысив консенсус-прогноз на уровне 255 млрд руб. При этом рентабельность собственного капитала (ROE) по итогам квартала составила значительные 24,3%. Сильный результат был обусловлен позитивной динамикой показателей по всем основным направлениям деятельности, кроме того, стабилизация качества кредитного портфеля позволила резко сократить расходы на кредитный риск.

Чистый процентный доход в 1 квартале повысился на 13,3% в годовом выражении — до 421,5 млрд руб. благодаря росту объемов кредитования при небольшом уменьшении чистой процентной маржи (на 30 базисных пунктов — до 5,2%). Чистый комиссионный доход вырос на 6,3% — до 134,3 млрд руб. благодаря высокой транзакционной активности клиентов. В частности, чистые доходы по банковским картам выросли на 10,8% на фоне роста объемов эквайринга. Между тем операционные расходы росли несколько более сдержанными темпами по сравнению с доходами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились на 7,1% — до 179,9 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1.4 п. п. по сравнению с аналогичным показателем прошлого года и составил 29,3%. Главным же фактором роста прибыли стало резкое сокращение расходов на кредитный риск — до 25,5 млрд руб. против 167,1 млрд руб. в 1 квартале 2020 года, при снижении стоимости риска до 0,74% с 2,51%.

( Читать дальше )

Чистый процентный доход в 1 квартале повысился на 13,3% в годовом выражении — до 421,5 млрд руб. благодаря росту объемов кредитования при небольшом уменьшении чистой процентной маржи (на 30 базисных пунктов — до 5,2%). Чистый комиссионный доход вырос на 6,3% — до 134,3 млрд руб. благодаря высокой транзакционной активности клиентов. В частности, чистые доходы по банковским картам выросли на 10,8% на фоне роста объемов эквайринга. Между тем операционные расходы росли несколько более сдержанными темпами по сравнению с доходами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились на 7,1% — до 179,9 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1.4 п. п. по сравнению с аналогичным показателем прошлого года и составил 29,3%. Главным же фактором роста прибыли стало резкое сокращение расходов на кредитный риск — до 25,5 млрд руб. против 167,1 млрд руб. в 1 квартале 2020 года, при снижении стоимости риска до 0,74% с 2,51%.

( Читать дальше )

Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

Текущая макроэкономическая конъюнктура, на наш взгляд, предполагает, что индекс РТС может вырасти еще на 20-25% в следующие 12 месяцев.

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

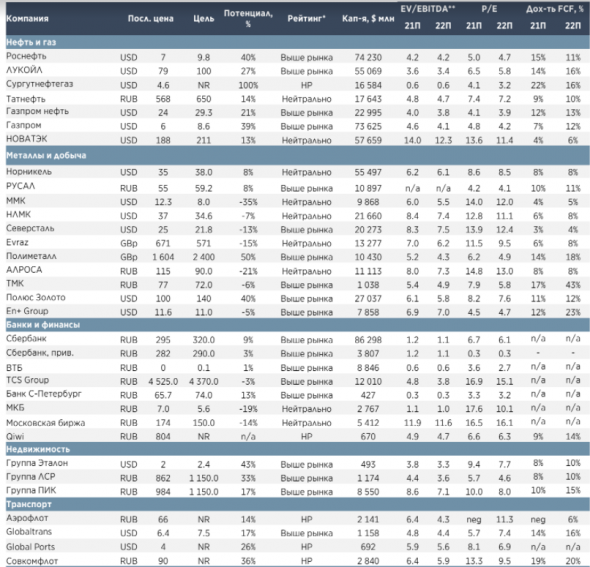

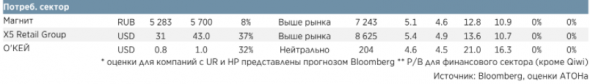

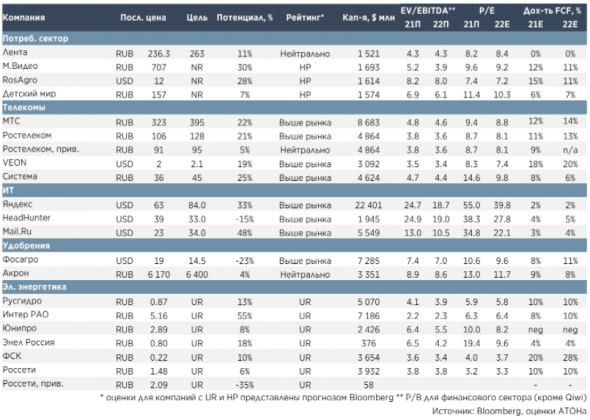

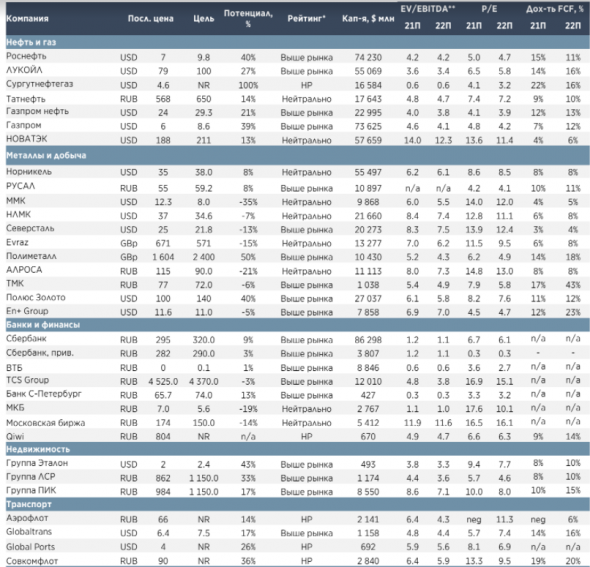

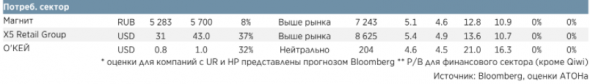

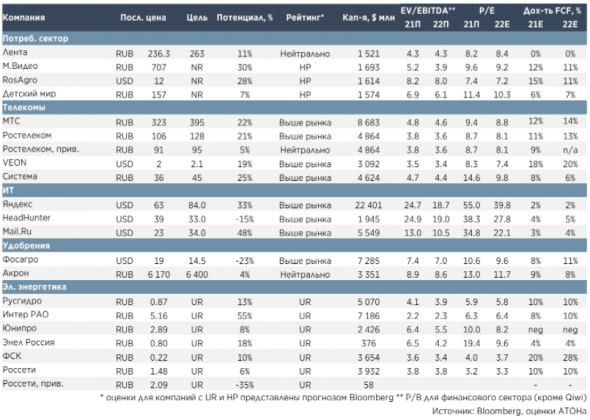

Оценки акций российских компаний

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

Оценки акций российских компаний

Газпром отчитался немного лучше прогнозов аналитиков - Финам

- 29 апреля 2021, 17:50

- |

«Газпром» представил умеренно положительные результаты по МСФО за 4 квартал 2020 года. Выручка газового гиганта выросла на 3% г/г до 2020,3 млрд руб. и оказалась на 6% выше консенсуса. EBITDA за год увеличилась на 46,5% до 493,6 млрд руб. и на 11% превысила консенсус во многом из-за того, что EBITDA оказалась значительно выше прогноза, данного менеджментом «Газпрома» в конце 2020. Чистая прибыль в 4-м квартале увеличилась в 2,3 раза до 354 млрд руб., что также оказалось выше консенсуса.

За счёт восстановления операционного денежного потока в 4-м квартале «Газпром» смог выйти на положительное значение скорректированного свободного денежного потока, который составил 200 млрд руб., хотя всего за год он и остался отрицательным. Чистый долг за год вырос до 3,9 трлн руб., а коэффициент Net Debt/EBITDA составил 2,7 — немного выше комфортных значений. Однако в 2021 году долговая нагрузка скорее всего нормализуется за счёт роста EBITDA.

ИГ «Финам»

Теперь в центре внимания акционеров «Газпрома» будет день инвестора, который начнётся сегодня в 15:00. Мы ожидаем, что на нём «Газпром» расскажет о сроках завершения строительства Северного потока-2, перспективах увеличения экспорта газа в Китай, потенциальных новых инициативах, например, в области производства водорода, а также об общей ситуации на газовом рынке на данный момент. Также менеджмент, вероятно, в очередной раз подтвердит свою приверженность выплате 50% скорректированной чистой прибыли в виде дивидендов и даст ориентиры по операционным результатам на 2021 год.

На данный момент наша рекомендация по «Газпрому» находится на пересмотре.

За счёт восстановления операционного денежного потока в 4-м квартале «Газпром» смог выйти на положительное значение скорректированного свободного денежного потока, который составил 200 млрд руб., хотя всего за год он и остался отрицательным. Чистый долг за год вырос до 3,9 трлн руб., а коэффициент Net Debt/EBITDA составил 2,7 — немного выше комфортных значений. Однако в 2021 году долговая нагрузка скорее всего нормализуется за счёт роста EBITDA.

Стоит отметить, что хотя результаты за 4 квартал и оказались выше ожиданий, они будут иметь ограниченное влияние на котировки из-за их поздней публикации со стороны «Газпрома» и того факта, что дивиденд за 2020 год в размере 12,55 руб. на акцию (5,4% доходности) уже был объявлен заранее. Кроме того, сейчас ситуация на газовом и нефтяном рынках значительно лучше, чем в 4-м квартале, в связи с чем финансовые результаты в первом полугодии 2021 года существенно улучшатся.Кауфман Сергей

ИГ «Финам»

Теперь в центре внимания акционеров «Газпрома» будет день инвестора, который начнётся сегодня в 15:00. Мы ожидаем, что на нём «Газпром» расскажет о сроках завершения строительства Северного потока-2, перспективах увеличения экспорта газа в Китай, потенциальных новых инициативах, например, в области производства водорода, а также об общей ситуации на газовом рынке на данный момент. Также менеджмент, вероятно, в очередной раз подтвердит свою приверженность выплате 50% скорректированной чистой прибыли в виде дивидендов и даст ориентиры по операционным результатам на 2021 год.

На данный момент наша рекомендация по «Газпрому» находится на пересмотре.

Дивидендная доходность Алроса оценивается в 8,7% - Атон

- 29 апреля 2021, 15:35

- |

Совет директоров Алроса рекомендовал дивиденды в размере 9.54 руб. на акцию

Совет директоров рекомендовал распределить в качестве дивидендов за 2П20 70.3 млрд руб., что на 47% выше выплаты за весь 2019. Общий размер выплаты соответствует 80% свободного денежного потока компании за период — в рамках дивидендной политики, предполагающей выплату 70-100% FCF, если соотношение чистый долг/EBITDA остается в диапазоне 0.0-1.0x. На конец 2020 соотношение чистый долг/EBITDA составило 0.4x.

Совет директоров рекомендовал распределить в качестве дивидендов за 2П20 70.3 млрд руб., что на 47% выше выплаты за весь 2019. Общий размер выплаты соответствует 80% свободного денежного потока компании за период — в рамках дивидендной политики, предполагающей выплату 70-100% FCF, если соотношение чистый долг/EBITDA остается в диапазоне 0.0-1.0x. На конец 2020 соотношение чистый долг/EBITDA составило 0.4x.

Дивидендная доходность в 8.7% — одна из самых высоких по промежуточным дивидендам в секторе. Выплата ниже 100% понятна, учитывая отрицательный FCF в 1П20. Мы ожидаем, что высокие дивиденды сохранятся в 2021 на фоне продолжающегося сокращения запасов (т.е. высвобождения оборотного капитала). Наш рейтинг НЕЙТРАЛЬНО связан с дорогой оценкой — АЛРОСА торгуется с консенсус-мультипликатором EV/EBITDA 2021П 6.6x против ее собственного среднего 5-летнего значения 5.5x.Атон

Возможный размер дивидендов Татнефти оказался ниже ожиданий рынка - Атон

- 29 апреля 2021, 15:28

- |

Совет директоров Татнефти рекомендовал дивиденды за 2020 с доходностью 4%

Вчера совет директоров Татнефти рекомендовал выплатить дивиденды за 2020 в размере 22.24 руб. на акцию (с доходностью 4%). Эта сумма включает в себя промежуточные дивиденды в размере 9.94 рубля на акцию, а финальный дивиденд составит 12.3 руб. на акцию (с доходностью 2%). Компания 25 июня проведет ГОСА. Дата закрытия реестра акционеров, имеющих право на дивиденды — 9 июля.

Вчера совет директоров Татнефти рекомендовал выплатить дивиденды за 2020 в размере 22.24 руб. на акцию (с доходностью 4%). Эта сумма включает в себя промежуточные дивиденды в размере 9.94 рубля на акцию, а финальный дивиденд составит 12.3 руб. на акцию (с доходностью 2%). Компания 25 июня проведет ГОСА. Дата закрытия реестра акционеров, имеющих право на дивиденды — 9 июля.

Группа объявила минимальный уровень дивидендов, допустимый в рамках дивидендной политики (предусматривающей выплату минимум 50% ЧП), что на 28% ниже ожиданий рынка. Поэтому рынок воспринял данную новость негативно — акции упали на 7%.Атон

Fix Price - недешевая сеть дешевых товаров - Финам

- 28 апреля 2021, 23:23

- |

Fix Price — крупнейшая в РФ сеть магазинов фиксированных цен, фокусирующаяся на товарах с низкими ценами. Компания является единственным крупным ретейлером, 100% ассортимента которого имеет ценник менее 300 руб.

Мы рекомендуем «Держать» акции Fix Price с целевой ценой 763,4 руб. Потенциал в перспективе 12 мес. составляет 6,5%.

* Fix Price — монополист в сегменте магазинов фиксированных цен в РФ, занимающий 93% рынка.

* Последние три года компания показывает впечатляющие темпы роста: сопоставимые продажи увеличивались двузначными темпами, а выручка с 2018 года выросла на 75%.

* Fix Price имеет тенденцию выплачивать в качестве дивидендов около или даже более 100% FCF, хотя дивидендная политика предполагает выплату только 50% прибыли по МСФО. Если данная тенденция продолжится, дивидендная доходность по итогам 2021 года может составить 5,5% — неплохое значение для растущей компании, хоть и низкое по меркам российского ретейла.

ИК «Финам»

Мы рекомендуем «Держать» акции Fix Price с целевой ценой 763,4 руб. Потенциал в перспективе 12 мес. составляет 6,5%.

* Fix Price — монополист в сегменте магазинов фиксированных цен в РФ, занимающий 93% рынка.

* Последние три года компания показывает впечатляющие темпы роста: сопоставимые продажи увеличивались двузначными темпами, а выручка с 2018 года выросла на 75%.

* Fix Price имеет тенденцию выплачивать в качестве дивидендов около или даже более 100% FCF, хотя дивидендная политика предполагает выплату только 50% прибыли по МСФО. Если данная тенденция продолжится, дивидендная доходность по итогам 2021 года может составить 5,5% — неплохое значение для растущей компании, хоть и низкое по меркам российского ретейла.

Оценка Fix Price соответствует высоким темпам роста компании — мультипликаторы значительно выше, чем у российских ретейлеров, и близки к международным аналогам, что ограничивает потенциал роста.Кауфман Сергей

ИК «Финам»

Квартальная чистая прибыль Сбербанка может вырасти на 117% год к году - Альфа-Банк

- 28 апреля 2021, 18:26

- |

Сбербанк завтра представит финансовые результаты за 1К21 по МСФО.

Мы ожидаем уверенного начала года — чистая прибыль, согласно нашему прогнозу, составит 261 млрд руб. при ROATE на уровне 21% в 1К21 (наша оценка превышает консенсус-прогноз примерно на 2%). В целом, мы считаем, что фундаментальные факторы остаются благоприятными для Сбербанка, включая тот факт, что восстановление экономики поддерживает нормализацию стоимости риска, тогда как повышение ключевой ставки потенциально оказывает поддержку ЧПМ. Учитывая это, даже если менеджмент не повысит свой прогноз на 2021г. в этот раз, публикация отчетности за 1К21 и комментарии менеджмента в ходе телефонной конференции могут начать формировать оптимистические ожидания рынка на 2021П. Тогда как акции в целом чувствительны к внешним рыночным факторам, дивидендная доходность за 2020П на уровне 6,3%/6,6% по обыкновенным и привилегированным акциям соответственно в сочетании с доходностью на уровне 7,4-7,7% за 2021П, защищает акции от серьезного снижения, на наш взгляд.

Мы ожидаем, что чистый процентный доход вырастет на 14% г/г и снизится на 1% к/к в 1К21 на фоне роста кредитного портфеля (+10% г/г) и роста портфеля ценных бумаг на 46% г/г, а также более дешевого фондирования г/г и снижения отчислений в АСВ. В то же время покупки суверенных долговых бумаг в 3К-4К20, вероятно, окажут размывающий эффект на маржу — мы ожидаем, что ЧПМ снизится на 20 б.п. г/г и на 18 б.п. к/к. Тем не менее, это гораздо более умеренные темпы снижения, чем предусматривает прогноз менеджмента (-50 б.п. г/г).

По нашей оценке, рост комиссионного дохода вырастет на 6% г/г в 1К21 (учитывая цифры по РСБУ за 1К21), что ниже прогноза менеджмента (+10% г/г), учитывая высокую базу 1К20 (на фоне временного скачка в потреблении накануне карантина).

Мы ожидаем, что операционные расходы вырастут на 10% г/г в 1К21, что соответствует прогнозу менеджмента на 2021г.

В итоге прибыль до отчислений в резервы вырастет на 21% г/г в 1К21.

Мы ожидаем, что стоимость риска за 1К21 составит 1,06%, приблизившись к нормальному уровню на фоне восстановления экономической активности и по-прежнему высокого качества кредитов, о чем свидетельствуют недавно опубликованные показатели по РСБУ. Более того, недавняя отчетность за 1К21 ВТБ со стоимостью риска на уровне 0,7% может указывать на вероятность более низкой стоимости риска в сравнении с нашим прогнозом и консенсус-прогнозом рынка.

«Альфа-Банк»

Мы ожидаем уверенного начала года — чистая прибыль, согласно нашему прогнозу, составит 261 млрд руб. при ROATE на уровне 21% в 1К21 (наша оценка превышает консенсус-прогноз примерно на 2%). В целом, мы считаем, что фундаментальные факторы остаются благоприятными для Сбербанка, включая тот факт, что восстановление экономики поддерживает нормализацию стоимости риска, тогда как повышение ключевой ставки потенциально оказывает поддержку ЧПМ. Учитывая это, даже если менеджмент не повысит свой прогноз на 2021г. в этот раз, публикация отчетности за 1К21 и комментарии менеджмента в ходе телефонной конференции могут начать формировать оптимистические ожидания рынка на 2021П. Тогда как акции в целом чувствительны к внешним рыночным факторам, дивидендная доходность за 2020П на уровне 6,3%/6,6% по обыкновенным и привилегированным акциям соответственно в сочетании с доходностью на уровне 7,4-7,7% за 2021П, защищает акции от серьезного снижения, на наш взгляд.

Мы ожидаем, что чистый процентный доход вырастет на 14% г/г и снизится на 1% к/к в 1К21 на фоне роста кредитного портфеля (+10% г/г) и роста портфеля ценных бумаг на 46% г/г, а также более дешевого фондирования г/г и снижения отчислений в АСВ. В то же время покупки суверенных долговых бумаг в 3К-4К20, вероятно, окажут размывающий эффект на маржу — мы ожидаем, что ЧПМ снизится на 20 б.п. г/г и на 18 б.п. к/к. Тем не менее, это гораздо более умеренные темпы снижения, чем предусматривает прогноз менеджмента (-50 б.п. г/г).

По нашей оценке, рост комиссионного дохода вырастет на 6% г/г в 1К21 (учитывая цифры по РСБУ за 1К21), что ниже прогноза менеджмента (+10% г/г), учитывая высокую базу 1К20 (на фоне временного скачка в потреблении накануне карантина).

Мы ожидаем, что операционные расходы вырастут на 10% г/г в 1К21, что соответствует прогнозу менеджмента на 2021г.

В итоге прибыль до отчислений в резервы вырастет на 21% г/г в 1К21.

Мы ожидаем, что стоимость риска за 1К21 составит 1,06%, приблизившись к нормальному уровню на фоне восстановления экономической активности и по-прежнему высокого качества кредитов, о чем свидетельствуют недавно опубликованные показатели по РСБУ. Более того, недавняя отчетность за 1К21 ВТБ со стоимостью риска на уровне 0,7% может указывать на вероятность более низкой стоимости риска в сравнении с нашим прогнозом и консенсус-прогнозом рынка.

В итоге, мы ожидаем, что прибыль вырастет на 117% г/г в 1К21 до 261 млрд руб. (при сильном ROATE на уровне 21%), что выше консенсус-прогноза всего на 2%.Кипнис Евгений

«Альфа-Банк»

Дивидендная доходность Polymetal самая высокая среди ведущих мировых производителей золота - Sberbank CIB

- 28 апреля 2021, 15:15

- |

Вчера Polymetal провел «день инвестора». Главной темой «дня инвестора» стали ESG-аспекты. Polymetal обязуется к 2030 сократить выбросы парниковых газов 1 и 2 уровня на 30% по сравнению с 2019 годом, что соответствует целям, установленным ведущими глобальными металлургическими компаниями.

Более того, к концу 2022 года Polymetal намерен разработать план по достижению углеродной нейтральности. Основные инициативы по сокращению выбросов парниковых газов включают подключение к электросетям, по которым поставляется электроэнергия от гидрогенерации (вместо использования дизельных генераторов на местах), электрификация горной техники, развитие возобновляемых источников энергии (например, строительство собственных солнечных и ветровых электростанций в Казахстане, которые должны заменить поставки электроэнергии от угольной генерации).

Совокупные капиталовложения Polymetal по этой программе на период до 2030 года оцениваются в $1,1 млрд. Из них $400 млн уже заложено в прогноз капиталовложений, а $250 млн составят внебалансовые расходы (например, уже одобренное присоединение к электросетям Нежданинского месторождения — сети будут строиться сторонним подрядчиком, а затем Polymetal их арендует). Остальные $450 млн (в среднем около $45 млн в год) включены в обновленный прогноз капиталовложений.

Компания подтвердила прогноз инвестиций на 2021 год на уровне $560 млн При этом Polymetal отметил, что повышение прогноза на 2022-2025 годы может составить до 25%: с уровня около $400 млн в год в среднем примерно до $500 млн в год (подробности компания представит позднее). Это увеличение почти наполовину (приблизительно на $45 млн в год) будет обусловлено дополнительными расходами на ESG. Еще $55 млн в год — это расходы, обусловленные инфляцией и затратами в связи с пандемией COVID-19 (последний фактор относится только к 2022 году). Повышение прогноза капиталовложений было ожидаемым, т. к. Polymetal и Полюс недавно отметили ускорение инфляции в добывающей отрасли, включая увеличение расходов на материалы, рост зарплат и т. д. В нашей модели на 2022-2025 годы уже были заложены средние капиталовложения в размере $470 млн в год, без учета затрат на ESG.

Sberbank CIB

Более того, к концу 2022 года Polymetal намерен разработать план по достижению углеродной нейтральности. Основные инициативы по сокращению выбросов парниковых газов включают подключение к электросетям, по которым поставляется электроэнергия от гидрогенерации (вместо использования дизельных генераторов на местах), электрификация горной техники, развитие возобновляемых источников энергии (например, строительство собственных солнечных и ветровых электростанций в Казахстане, которые должны заменить поставки электроэнергии от угольной генерации).

Совокупные капиталовложения Polymetal по этой программе на период до 2030 года оцениваются в $1,1 млрд. Из них $400 млн уже заложено в прогноз капиталовложений, а $250 млн составят внебалансовые расходы (например, уже одобренное присоединение к электросетям Нежданинского месторождения — сети будут строиться сторонним подрядчиком, а затем Polymetal их арендует). Остальные $450 млн (в среднем около $45 млн в год) включены в обновленный прогноз капиталовложений.

Компания подтвердила прогноз инвестиций на 2021 год на уровне $560 млн При этом Polymetal отметил, что повышение прогноза на 2022-2025 годы может составить до 25%: с уровня около $400 млн в год в среднем примерно до $500 млн в год (подробности компания представит позднее). Это увеличение почти наполовину (приблизительно на $45 млн в год) будет обусловлено дополнительными расходами на ESG. Еще $55 млн в год — это расходы, обусловленные инфляцией и затратами в связи с пандемией COVID-19 (последний фактор относится только к 2022 году). Повышение прогноза капиталовложений было ожидаемым, т. к. Polymetal и Полюс недавно отметили ускорение инфляции в добывающей отрасли, включая увеличение расходов на материалы, рост зарплат и т. д. В нашей модели на 2022-2025 годы уже были заложены средние капиталовложения в размере $470 млн в год, без учета затрат на ESG.

Polymetal представил концепцию третьего ГМК с проектной производительностью 250-300 тыс. т концентрата в год. Ввод в эксплуатацию этого проекта, расположенного рядом с городом Советская Гавань (в 570 км от Амурского ГМК) ожидается в 2027 году. Проект пока не включен в прогноз капиталовложений компании. Его строительство начнется, если Polymetal сможет загрузить его собственным сырьем как минимум на 50%. По нашему мнению, работа над этим проектом указывает на то, что Polymetal намерен продолжить наращивание добычи после 2025 года (или как минимум удерживать ее близко к уровням 2025 года).Киричок Алексей

При спотовых уровнях цен на сырье акции Polymetal котируются с дивидендной доходностью 6% (на 2021 год) и 8% (на 2022) — это самые высокие уровни среди ведущих мировых производителей золота.

Sberbank CIB

Отчётность Газпрома за 2020 год будет иметь ограниченное влияние на акции - Финам

- 28 апреля 2021, 15:03

- |

До конца текущей недели «Газпром» представит финансовые результаты по МСФО по итогам 4 квартала и всего 2020 года.

В 4 квартале ситуация на газовом рынке Европы уже начала значительно улучшаться — цены на газ консолидировались в диапазоне $150-200 за тыс. кубометров, что в среднем немного выше значений 4 квартала 2019 года. Кроме того, в конце года начали улучшаться операционные результаты — за 4 квартал «Газпром» снизил экспорт в Европу лишь на 1,8% г/г, хотя в целом по году снижение составило 10%.

На этом фоне мы ожидаем, что выручка за 4-й квартал снизится на 2,2% г/г до 1917,5 млрд руб., но EBITDA вырастет на 26,2% г/г до 425,3 млрд руб, а чистая прибыль — на 90,6% г/г до 295,5 млрд руб. за счёт низкой базы 2019 года.

ИГ «Финам»

В 4 квартале ситуация на газовом рынке Европы уже начала значительно улучшаться — цены на газ консолидировались в диапазоне $150-200 за тыс. кубометров, что в среднем немного выше значений 4 квартала 2019 года. Кроме того, в конце года начали улучшаться операционные результаты — за 4 квартал «Газпром» снизил экспорт в Европу лишь на 1,8% г/г, хотя в целом по году снижение составило 10%.

На этом фоне мы ожидаем, что выручка за 4-й квартал снизится на 2,2% г/г до 1917,5 млрд руб., но EBITDA вырастет на 26,2% г/г до 425,3 млрд руб, а чистая прибыль — на 90,6% г/г до 295,5 млрд руб. за счёт низкой базы 2019 года.

Стоит отметить, что финансовые результаты «Газпрома» скорее всего не окажут никакого влияния на котировки. Размер дивидендов по итогам года уже известен — 12,55 руб. на акцию (5,4% доходности), а прочие цифры из отчётности уже неактуальны из-за сильного улучшения конъюнктуры на рынках газа и нефти в 1-м квартале. Сейчас инвесторов больше интересуют темы завершения Северного Потока-2, перспектив роста экспорта в Китай, а также прогнозов относительно газового рынка Европы.Кауфман Сергей

На данный момент наша рекомендация по акциям «Газпрома» находится на пересмотре.

ИГ «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал