генерация

Правительство планирует создать условия для строительства крупными промышленными потребителями собственных объектов генерации — глава Минвостокразвития Алексей Чекунков

- 19 ноября 2025, 13:37

- |

«У нас гигантские компании, которые предъявляют спрос на электроэнергию. Инвестиции в их проекты во всех случаях составляют сотни миллиардов рублей. Если им создать правильные условия, они могут и эффективнее построить новую генерацию, и сами же обеспечить на нее спрос, а излишек отдавать в свои регионы. Такие заинтересованные инвесторы у нас уже есть. Это „Русская медная компания“, „Эльга“, »АЛРОСА" и другие", — сказал он.

www.interfax.ru/business/1058773

- комментировать

- 233

- Комментарии ( 0 )

Интер РАО. Акции ползут вниз. Может отчет за Q3 25г. поможет росту?!

- 16 ноября 2025, 18:24

- |

Компания Интер РАО опубликовала финансовые результаты за Q3 2025г. по МСФО:

👉Выручка — 424,1 млрд руб. (+17,1% г/г)

👉Операционные расходы — 407,3 млрд руб. (+20,9% г/г)

👉Операционная прибыль — 23,7 млрд руб. (-13,1% г/г)

👉Финансовые доходы — 21,0 млрд руб. (+3,5% г/г)

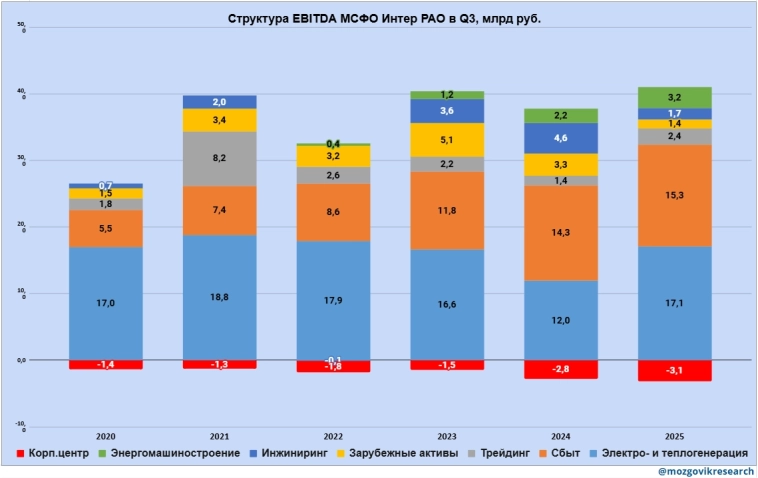

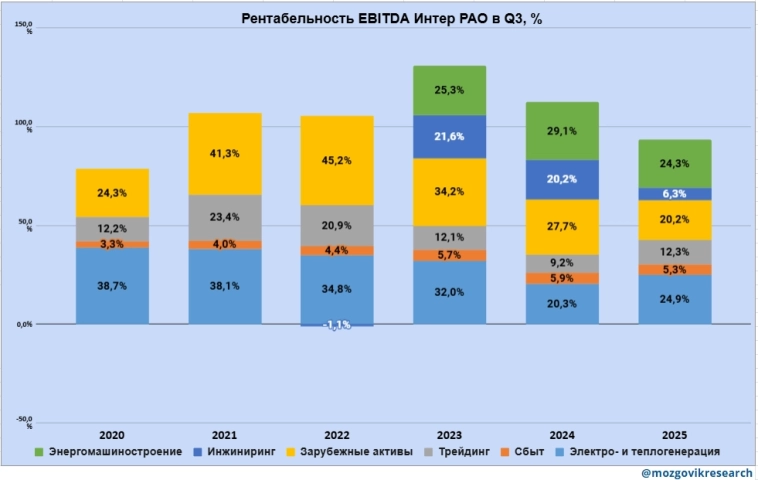

👉EBITDA — 37,9 млрд руб. (+8,3% г/г)

👉Чистая прибыль — 30,8 млрд руб. (-1,5% г/г)

Разбор отчета РСБУ за Q3 2025г. можно прочитать здесь, там я частично касался операционных результатов, где выработка электроэнергии снизилась г/г на -4,0% до 29,6 млрд кВт*ч. — это слабый результат, и поэтому я и ждал снижение прибыли за 3 квартал, но факт оказался лучше моего ожидания — прибыль в итоге снизилась, но всего на -1,5% и 30,8 млрд руб., а это хороший результат, но акции и не думают расти, давайте разбираться почему так происходит.

Известно, что большая доля в общей выручке принадлежит низкомаржинальному сегменту «Сбыт», который приносит меньше денег, чем сегмент «Генерация» (куда входит электро- и теплогенерация).

Выручка в сегменте «Генерация» выросла на +16,2% до 68,7 млрд руб., благодаря росту цен на РСВ и КОМ, включению в расчёт цены мощности инвестиционной составляющей с 13 месяца начала поставки в КОММод для энергоблоков и ввод c 01.01.2025г. по блоку №2 Костромской ГРЭС и блоку №2 Гусиноозерской ГРЭС, с 01.03.2025г. по блоку №4 Ириклинской ГРЭС, по блоку №7 Костромской ГРЭС и с 01.11.2024г. по блоку №1 Пермской ГРЭС, и благодаря этим факторам EBITDA “Генерации” выросла с 12,0 до 17,1 млрд руб.

EBITDA сегмента «Сбыт» выросла на +7,2% г/г до 15,3 млрд руб. и доля «Сбыт» в общей EBITDA составила 40,3%.

( Читать дальше )

ЭЛ5 Энерго. Названа цена выкупа и размер дополнительного размещения акций

- 12 ноября 2025, 14:37

- |

Заканчивается история по объединению энергоактивов Лукойла и ЭЛ5 Энерго, напомню, что первая информация выходила почти полтора года назад 08.07.2024г., когда вышла новость на INTERFAX: “АО «ВДК-Энерго» заказало услуги по сравнительному анализу компании с ПАО ЭЛ5-Энерго и сегодня нам сообщили параметры объединения: “В рамках реорганизации планируется присоединение АО «ВДК-Энерго» и ООО «ЛУКОЙЛ-Экоэнерго» к ПАО «ЭЛ5-Энерго». Уставный капитал присоединяемых компаний будет оплачен дополнительной эмиссией обыкновенных акций ПАО «ЭЛ5-Энерго» в количестве 26 958 745 240 штук”.

Забавно, но я почти угадал размер допки:

Но я не учел, что энергоактивы ООО Лукойл-Экоэнерго будут тоже переданы ЭЛ5 Энерго, а там очень даже хорошие активы — 4 гидроэлектростанции на юге России общей мощностью около 300 МВт и две солнечных электростанций, мощностью 10 МВт и 20 МВт расположенных на территории Волгорадского НПЗ.

Финансовые показатели у ООО Лукойл-Экоэнерго следующие:

( Читать дальше )

Интер РАО. Обзор производственных результатов и отчета РСБУ за Q3 2025г.

- 05 ноября 2025, 23:45

- |

Вышел отчет по РСБУ за Q2 2025г. от компании Интер РАО:

👉Выручка — 18,81 млрд руб.(+28,6% г/г)

👉Себестоимость — 14,60 млрд руб.(+26,0% г/г)

👉Валовая прибыль — 4,22 млрд руб.(+43,0% г/г)

👉Коммерческие+управленческие расходы — 4,39 млрд руб.(+10,6% г/г)

👉Прибыль от продаж — -0,16 млрд руб. (-0,65 млрд в Q3 2024г.)

👉Проценты к получению — 16,50 млрд руб.(+1,9% г/г)

👉Чистая прибыль — 0,81 млрд руб. (-82,9 г/г)

Напоминаю, что отчет РСБУ отражает экспортную деятельность компании, то есть продажу электроэнергии на зарубежные рынки, а так как в Европу нет поставок, то и доход от экспорта минимален, а с учетом коммерческих и управленческих затрат и вовсе убыточен 12 кварталов подряд:

Объем экспорта в 3 квартале 2025г. вырос на +21,3% (до 2,46 млрд кВт*ч.), а за 9 месяцев -0,2% (до 5,53).

( Читать дальше )

ЭЛ5 Энерго. МСФО за Q3 2025г. Результаты улучшаются, но капекс скоро вырастет

- 01 ноября 2025, 10:47

- |

Компания ЭЛ5-Энерго опубликовала финансовые и производственные результаты за Q3 2025 г.:

👉Полезный отпуск электроэнергии — 5,67 млрд кВт*ч (+13,4% г/г)

👉Продажи электроэнергии — 6,60 млрд кВт*ч (+12,7% г/г)

👉Продажи тепла — 0,62 млн. Гкал (+8,0% г/г)

Полезный отпуск электроэнергии увеличился на +13,4% в 3 квартале 2025г. до 5,67 млрд кВт*ч., а за 9 мес. +6,7% (17,03 млрд кВт*ч.) — результат очень хороший, лучший за 5 лет (если смотреть результаты за 9 мес.).

Отчет МСФО за Q3 2025г.:

👉Выручка — 20,05 млрд руб. (+28,3% г/г)

👉Операционные расходы — 18,32 млрд руб. (+32,2% г/г)

👉Операционная прибыль — 1,91 млрд руб. (-2,3% г/г)

👉EBITDA — 3,31 млрд руб. (+22,4% г/г)

👉Чистая прибыль — 0,64 млрд руб. (+26,4% г/г)

👉Скорректированная чистая прибыль — 0,68 млрд руб. (+30,0% г/г)

За 9 месяцев 2025г. результаты следующие:

👉Выручка — 57,80 млрд руб. (+19,8% г/г)

👉Операционные расходы — 49,85 млрд руб. (+23,3% г/г)

👉Операционная прибыль — 8,47 млрд руб. (+5,0% г/г)

👉EBITDA — 12,20 млрд руб. (+21,8% г/г)

👉Чистая прибыль — 3,83 млрд руб. (+4,2% г/г)

👉Скорректированная чистая прибыль — 4,08 млрд руб. (+20,9% г/г)

Отчет за Q3 25г. неплохой, больше нейтральный, выручка увеличилась почти на +28,3% г/г, операционные расходы выросли больше (+32,2%) и как итог — операционная прибыль снизилась на -2,3% до 1,91 млрд руб. (единственное что насторожило).

( Читать дальше )

Правительство скоро утвердит капитальные затраты и сроки строительства генерации на юге России и в Москве. Проекты в столице обойдутся в 376 млрд руб., а в ОЭС Юга — в 693,1 млрд руб — Ъ

- 27 октября 2025, 16:30

- |

Подробнее: www.kommersant.ru/doc/8159400

Минэнерго рассматривает механизм финансирования строительства генерации, включающий предварительное авансирование 30% от стоимости проектов — Ъ

- 20 октября 2025, 09:53

- |

Минэнерго РФ рассматривает новый механизм финансирования строительства генерации, который предусматривает предварительное авансирование 30% стоимости крупных проектов. Согласно инициативе, 30% средств будут поступать с оптового энергорынка, еще 30% вложит инвестор, а оставшиеся 40% обеспечат льготные кредиты через институт поддержки.

Предполагается, что подход будет закреплён в проекте нового федерального закона и реализован через создание компании «Росэнергопроект» и финансового института развития. По расчетам Минэнерго, предварительное финансирование позволит сократить совокупные затраты отрасли на 20 трлн рублей.

Помимо этого, министерство предлагает направлять дивиденды госкомпаний, оцениваемые в 80 млрд рублей в год, на развитие энергетики. Также предлагается до 50% налоговых поступлений (до 400 млрд рублей в год) направлять в институт развития и субсидировать процентные ставки по кредитам. Эти меры, по оценке Минэнерго, позволят снизить прогнозную стоимость электроэнергии к 2042 году с 12,8 до 8–9 руб. за 1 кВт·ч.

( Читать дальше )

Какие компании покажут рост выручки в 2026г (в болоте российской фонды будут и такие герои)

- 06 октября 2025, 15:41

- |

сильнее всего вырастут тарифы на электроэнергию

Поэтому электрогенерирующие компании смогут показать рост выручки

Интересны компании (почти) без долгов, которые платят дивиденды

РсетиЦП

РсетиВол

Ленэнерго (об., пр.)

Минэнерго прорабатывает механизм стимулирования инвестиций в электроэнергетику РФ — замминистра энергетики Евгений Грабчак

- 26 сентября 2025, 19:18

- |

◾ Минэнерго прорабатывает механизм стимулирования инвестиций в электроэнергетику РФ, сообщил замминистра энергетики Евгений Грабчак журналистам в кулуарах World Atomic Week.

◾ «Сейчас вообще прорабатывается большой пул изменений в законодательство, законопроект по стимулированию инвестиций в электроэнергетику. Один из подходов — это непрямое финансирование и заблаговременное с целью снижения общей долговой нагрузки с учетом не очень комфортных текущих ставок», — сказал Грабчак.

◾ В начале 2025 г. правительство РФ утвердило генсхему размещения объектов электроэнергетики до 2042 г. Документ предполагает прогнозный объем вводов генерации в размере почти 88,48 ГВт. При этом доля АЭС в структуре генерации может вырасти с текущих 18,9% до 24% в 2042 году, ВИЭ — с 0,8% до 3,3%, а доля ТЭС может снизиться с 62,7% до 57,4%.

◾ На данный момент в РФ действуют несколько механизмов финансирования проектов в электроэнергетике за счет платежей крупных промышленных потребителей. В частности, таким образом реализуются проекты строительства и модернизации тепловой генерации, проекты в энергодефицитных районах Юга РФ и Сибири, ВИЭ, ряд новых энергоблоков на российских АЭС «Росатома».

( Читать дальше )

Роснефть предложила комплекс мер по сдерживанию цен на электроэнергию до 8,2 руб. за кВт⋅ч к 2042 году за счет льготного финансирования и типовых решений — Ведомости

- 11 сентября 2025, 08:01

- |

К 2042 году конечная цена электроэнергии в России может удвоиться — с нынешних 6,4 до 12,8 руб. за 1 кВт⋅ч, прогнозируется в генсхеме размещения объектов электроэнергетики. В структуре тарифа основное давление окажут капитальные затраты, кредиты и налоги: их вклад составит 58% цены на оптовом рынке (32%, 11% и 15% соответственно).

Вице-президент «Роснефти» Василий Никонов заявил, что без оптимизации к 2042 году электроэнергия в России может стать дороже, чем в США, Канаде и Индии. Для промышленных предприятий это грозит ростом доли затрат на электроэнергию в себестоимости продукции до 5,1% против 3,6% в 2024 году.

Компания предложила комплекс мер для сдерживания цен:

льготное кредитование и использование механизмов бюджетного финансирования (инфраструктурные облигации, фабрика проектного финансирования, промипотека);

налоговые льготы и преференции для генерации;

снижение CAPEX за счет типовых технологических решений и упрощения доступа к площадкам для ТЭС;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал