вэб

22 ноября ВЭБ проведет сбор заявок на "зеленые" бонды объемом до 40 млрд.рублей

- 21 ноября 2023, 13:35

- |

«ВЭБ.РФ» — российская государственная корпорация, финансирующая проекты, способствующие долгосрочному экономическому развитию страны. Это крупнейший российский финансовый институт, который на 100% принадлежит Правительству РФ.

- Наименование: ВЭБ-ПБО-002Р-39

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: Ruonia + премия не более 160 б.п. (квартальный)

- Срок обращения: 6.5 лет

- Объем: до 40 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: ВБРР, Московский кредитный банк, Совкомбанк и Промсвязьбанк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- 397

- Комментарии ( 0 )

Текущая доходность ОФЗ отражает чрезмерный оптимизм облигационного рынка - Промсвязьбанк

- 08 ноября 2023, 11:27

- |

В целом, вся кривая продолжает находиться в диапазоне 12,0%-12,5% годовых, что отражает ожидания инвесторов по снижению ключевой ставки в следующем году. На наш взгляд, текущий уровень кривой не отражает сохраняющиеся проинфляционные риски в части стимулирующей бюджетной политики, которые, вероятно, останутся и в следующем году.

Не меняем свой позитивный взгляд на флоутеры (в первую очередь — корпоративные), которые обеспечивают текущую доходность на уровне 15%-17% годовых в условиях неопределенности по срокам снижения ключевой ставки.Грицкевич Дмитрий

«Промсвязьбанк»

Среди объявленных размещений рекомендуем обратить внимание на 3-летний выпуск Росэксимбанка (АА/АА), входящего в Группу ВЭБ, с ориентиром по плавающему квартальному купону КС+225 б.п.

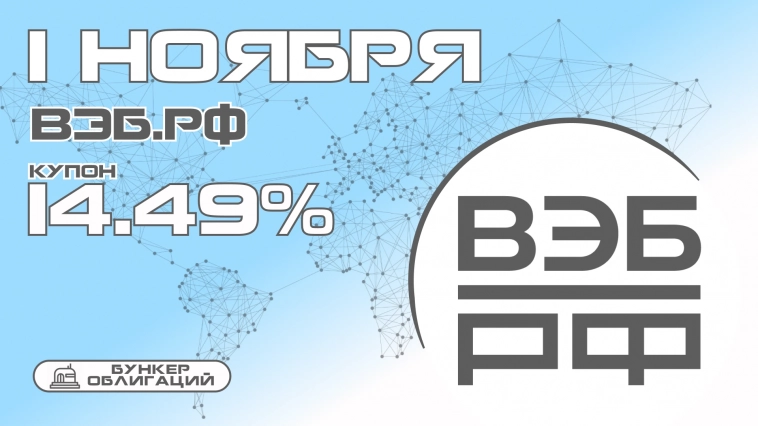

ВЭБ 1 ноября проведет сбор заявок на годовые облигации объемом 30 млрд.рублей

- 31 октября 2023, 20:22

- |

ВЭБ действует на основании федерального закона «О государственной корпорации развития «ВЭБ.РФ».

Основная задача – способствовать долгосрочному экономическому развитию России. В партнёрстве с коммерческими банками ВЭБ занимается финансированием масштабных проектов, направленных на развитие инфраструктуры, промышленности, социальной сферы, укрепление технологического потенциала и повышение качества жизни людей.

Сбор заявок 1 ноября

- Наименование: ВЭБ-ПБО-001Р-К440

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: 14.49% (годовой)

- Срок обращения: 1 год

- Объем: 30 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Почему стоит обратить внимание на облигации с плавающим купоном? - СберИнвестиции

- 18 сентября 2023, 21:45

- |

Флоутеры — это защитный инструмент, который приносит более высокий доход при росте процентных ставок. Поскольку Центральный Банк собирается удерживать ставки на высоком уровне, инвестиции во флоутеры позволят инвесторам получить доход выше инфляции. Это связано с тем, что купонные платежи по ним обычно привязаны к ключевой ставке ЦБ или ставкам денежного рынка (которые также близки к ключевой ставке).

( Читать дальше )

ВЭБ проводит опрос держателей еврооблигаций ВЭБ-25 - Ренессанс Капитал

- 14 сентября 2023, 17:04

- |

Попадание ВЭБ-25 под критерии освобождения от выпуска ЗО не очевидны – для этого требуются и «отсутствие задолженности по исполнению обязательств перед держателями с правами учитываемыми в зарубежных депозитариях» (ВЭБ сообщал, что перечисляет их на счета «С», что с точки зрения локального регулирования, наверное, может считаться «исполнением обязательств»), и одобрения всеми держателями облигаций разделения платежей (ВЭБ никаких консентов по этому вопросу не проводил).Булгаков Алексей

( Читать дальше )

ВЭБ на взаимовыгодных условиях вышел из совместного проекта с Ростелекомом по строительству магистральных линий связи "Транзит Европа-Азия нового поколения"

- 09 августа 2023, 10:43

- |

«VEB Ventures и „Ростелеком“ договорились о выходе VEB Ventures из состава участников проектной компании на взаимовыгодных условиях. Проект продолжает успешно реализовываться при поддержке „Ростелекома“, — рассказал источник. ВЭБ „рассматривает возможность предоставления проектного финансирования“ для этого проекта.

1prime.ru/business/20230809/841349886.html

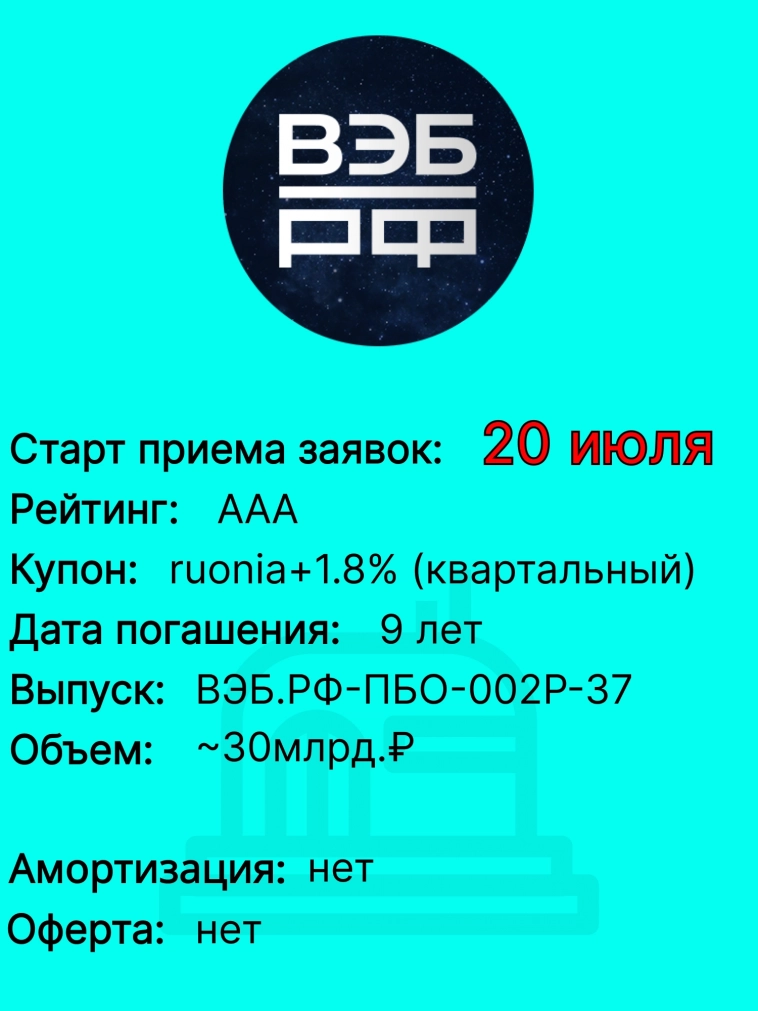

Книга заявок по облигациям ВЭБа серии ПБО-002Р-37 появится 20 июля.

- 17 июля 2023, 11:57

- |

ВЭБ.РФ — российская государственная компания развития, обеспечивающая финансирование социально-экономических проектов.

Книга заявок по облигациям ВЭБа серии ПБО-002Р-37 на сумму не менее 30 млрд рублей будет открыта 20 июля с 11:00.

Формула купонного дохода – сумма доходов за каждый день купонного периода исходя из RUONIA+спред. Ориентир спреда – не более 180 б.п.

Вся свежая информация по новым выпускам у меня в телеграмм канале.

ВЭБ, управляющий пенсионными накоплениями 38 млн граждан, по итогам 1-го полугодия 2023 г обеспечил доходность по расширенному портфелю 8,8% в годовом выражении, по портфелю госбумаг 7,84%

- 14 июля 2023, 15:28

- |

На сегодняшний день ВЭБ.РФ управляет средствами около 38 млн будущих пенсионеров,

www.interfax.ru/business/911640

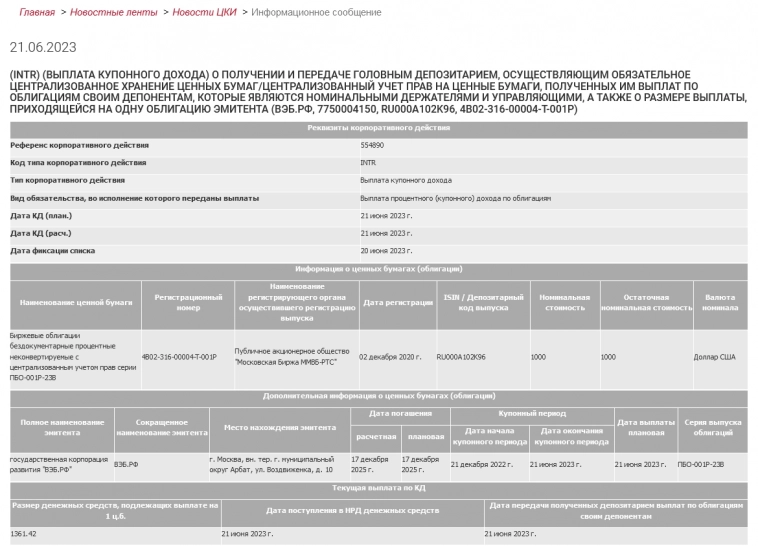

Купон ВЭБ1P-23В (USD). Ближайшая выплата в рублях.

- 21 июня 2023, 13:31

- |

Деньги ждут в депозитарии:

ВЭБ и замещающие облигации - Ренессанс Капитал

- 19 июня 2023, 18:23

- |

В качестве причины такой позиции приводится исполнение банком прямых платежей держателям бумаг, «хранящихся в российских депозитариях», и небольшое число выпусков евробондов в обращении (по состоянию на конец 2024 года – срока действия указа 364 – у эмитента в обращении останется один бонд, ВЭБ-25, $1 млрд). Как и все госбанки, ВЭБ находится под действием блокирующих санкций США, его евробонды не рассчитываются во внешнем периметре.

Аргументация банка видится вполне дженериковой и может быть использована практически любым эмитентом еврооблигаций, делающим платежи держателям бумаг с правами, учитываемыми в российских депозитариях. Она также предполагает неготовность проводить выпуск ЗО «по переуступке прав требования» (по примеру ММК и Совкомфлота).Булгаков Алексей

«Ренессанс Капитал»

В случае одобрения правкомиссией заявки с такой аргументацией можно ожидать выставление подобных заявок от довольно большого количества эмитентов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал