вычеты

Отвечаем на самые частые вопросы по ИИС и сравниваем ИИС с брокерским счетом

- 27 августа 2025, 14:06

- |

Вопрос 1:

У меня три ИИС-3. Через 5 лет один из них планирую закрыть. Сохранится ли право на вычет со взносов по двум другим? И что с вычетом на прибыль?- Вычет со взносов не сохранится.Это жесткое правило. Как только вы закрываете один ИИС, право на получение вычета по взносам аннулируется для всех ваших оставшихся счетов. Государство предоставляет льготу при условии, что вы держите все счета «в связке» в течение всего срока.

- А вот вычет на прибыль сохранится! Его вы получите в полном объеме по тому счету, который закрываете, даже если остальные два продолжают работать. Эти два типа вычетов на ИИС-3 теперь независимы.

Вопрос 2:

Я пополнил ИИС (тип А) и планирую в этом году закрыть его. Получу ли я вычет со взносов?( Читать дальше )

- комментировать

- 7.3К | ★11

- Комментарии ( 20 )

Минфин собирается расширить механизм федерального инвестиционного налогового вычета

- 31 июля 2025, 13:46

- |

Минфин России готов пойти навстречу бизнесу в вопросе расширения механизма федерального инвестиционного налогового вычета (ФИНВ) и фиксации его на уровне закона, заявил замминистра финансов Алексей Сазанов на конференции Ассоциации европейского бизнеса (АЕБ). Исключением станет объем выплат, который министерство не предполагает закреплять законодательно.

Сазанов рассказал, что Минфин согласен перенести в Налоговый кодекс все технические параметры ФИНВ. Министерство готово «рассмотреть предложения бизнеса о расширении гарантий стабильности работы ФИНВ».

«Мы поддержим закрепление в Налоговом кодексе любых параметров ФИНВ технического характера, не связанных с объемом предоставляемых льгот», — отметил замминистра.

О том, что гарантии в рамках ФИНВ надо зафиксировать на законодательном уровне, неоднократно заявлял глава Российского союза промышленников и предпринимателей (РСПП) Александр Шохин. Одновременно бизнес-объединение предлагало донастроить механизм по итогам пилотного, 2025 года, с начала которого ФИНВ начал действовать вместе с повышением до 25% ставки налога на прибыль. Механизм позволяет снизить объем выплат по налогу за счёт перенаправления средств на инвестиции в определенных правительством сферах деятельности.

( Читать дальше )

Досрочное закрытие ИИС-3, что будет?

- 03 июня 2025, 07:17

- |

Дано:

Открыто 3 счета типа ИИС-3 одновременно. На каждый из счетов вносились средства. По счету №1 брались вычеты на внесенные 400 тыс. руб. ежегодно. По всем счетам велась торговля и имеется прибыль.

Ситуация:

В связи с потребностью в денежных средствах решено закрыть счет №3 досрочно.

Вопрос:

1. Что будет с налоговыми вычетами по каждому из счетов?

В частности:

2. Понятное дело, что по счету №3 придется заплатить налог. Но возникнут ли пени по ранее недоплаченному налогу?

3. По счетам №1 и №2 останется льгота на 30 млн?

4. Надо ли будет вернуть ежегодный вычет на 400 тыс.? Или невыбранный срок в 5 лет будет длиться и дальше?

Спасибо за ответы и хорошей торговли!

Upd: Ответов нету. Вот что мне видится после размышлений.

1. Подход должен быть индивидуальным к каждому счёту.

2. Пени не будет, если налог заплатишь самостоятельно.

3. Льготы на 30 млн. по счетам N1 и N2 остаются.

4. Вычет на 400 тыс. возвращать не потребуется. Однако, право на данный вычет по счетам N1 и N2 прекращается. Надо открыть новый ИИС-3 (N4), чтобы дальше получать данную льготу по новому счёту.

( Читать дальше )

Как обращаться с деньгами, чтобы их стало больше: 8 простых лайфхаков

- 02 мая 2025, 16:26

- |

Одни люди придерживаются принципа зарабатывать больше и ни в чем себе не отказывать, а другие стараются экономить, чтобы сохранить деньги для подушки безопасности и крупных покупок. Правда, не всегда удается сберечь свои накопления: то возникает необходимость в срочных тратах, то вся зарплата просто «растворяется» в текущих расходах.

Статья будет полезна тем, кто мечтает научиться экономить, не принося серьезных жертв, избавиться от кредитов, начать откладывать деньги и приумножать сбережения.

1. Не берите кредиты и не используйте кредитные карты

Кредиты – это финансовая зависимость, от которой лучше избавиться. На первый взгляд может показаться, что они спасают бюджет от непредвиденных ситуаций или покупок, которые необходимо совершить здесь и сейчас. Но, когда человек берет кредит, он загоняет себя в еще большее безденежье. Кредит – это иллюзия того, что есть финансовые средства.

Перед тем как его брать, необходимо посчитать, какая сумма переплаты будет в итоге. Результат может очень удивить. Во многих ситуациях отложить денежные средства выйдет намного дешевле. Кредитные карты – это еще одно зло, которое создает иллюзорное представление, что вы владелец этих денег. Помните, что однажды эти средства придется вернуть.

( Читать дальше )

Готовятся изменения в программе долгосрочных сбережений

- 17 марта 2025, 13:13

- |

ЦБ и Минфин активно работают над повышением привлекательности ПДС. Подробнее об условиях программы долгосрочных сбережений мы писали в феврале smart-lab.ru/blog/1113042.php После этого появилась информация о планируемых поправках и изменениях в законе

🟢 Что хотят сделать?

- Оформление договора долгосрочных сбережений через «Госуслуги» с помощью электронной подписи (УКЭП или УНЭП).

- Сохранение права на софинансирование при досрочном расторжении договора ДС.

- Предоставление налоговых льгот работодателям, которые могут делать взносы за своих сотрудников.

- Обсуждают введение софинансирования для детских счетов ПДС. Сейчас родители могут открыть счета для детей, но софинансирование от государства по ним не предусмотрено.

🔴Какие трудности связаны с ПДС?

Эксперт НДФЛка.ру Ольга Гукова прокомментировала для Известий действующую ситуацию с налоговыми вычетами по программе долгосрочных сбережений и рассказала о ее неочевидных минусах. Подробнее тут 👉 Читать статью

( Читать дальше )

Открыл ИИС третьего типа (не закрыв старый), грозит возврат всех вычетов по ИИС старого типа за 4 года..

- 19 июля 2024, 16:29

- |

Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 11.03.2024) «О рынке ценных бумаг» (с изм. и доп., вступ. в силу с 01.07.2024)

п.2 2. Физическое лицо вправе одновременно иметь не более трех индивидуальных инвестиционных счетов.

Т.е. можно иметь до 3 счетов.

Но: Статья 219.1 Налогового кодекса РФ устанавливает, что для получения налогового вычета у человека не должно быть больше одного индивидуального инвестиционного счета. Подпункт 3 пункта 3 данной статьи:

«Налоговый вычет предоставляется налогоплательщику при условии, что в течение срока действия договора на ведение индивидуального инвестиционного счета налогоплательщик не имел других договоров на ведение индивидуального инвестиционного счета, за исключением случаев прекращения договора с переводом всех активов, учитываемых на индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу»

( Читать дальше )

Путин подписал закон о вычетах по НДФЛ на долгосрочные сбережения граждан

- 24 марта 2024, 01:13

- |

Вычеты по НДФЛ будут предоставляться в сумме: уплаченных пенсионных взносов по договорам о выплате негосударственной пенсии по достижении пенсионного возраста; уплаченных сберегательных взносов по договорам долгосрочных сбережений, заключенным с негосударственным пенсионным фондом (НПФ); денежных средств, внесенных на индивидуальный инвестиционный счет (ИИС), открытый начиная с 1 января 2024 года, а также доходов по операциям на таком ИИС.

Налоговые вычеты в сумме уплаченных пенсионных (сберегательных) взносов и внесенных на ИИС денежных средств будут предоставляться в совокупности в пределах 400 тысяч рублей в год. Причем эти вычеты можно будет получить на определенных условиях: например, договор долгосрочных сбережений должен действовать не менее 10 лет; договор на ведение ИИС — также минимум 10 лет (в переходный период — не менее 5 лет с ежегодным повышением срока на 1 год вплоть до 10 лет).

( Читать дальше )

Еще не поздно вернуть налоги с инвестиционных доходов за 2020 год

- 23 марта 2023, 11:17

- |

До 2021 года можно было возвращать налоги, которые уплачивались со всех доходов, включая инвестиционные, облагаемых налогом по ставке 13%. Если у вас был доход от операций с ценными бумагами, то этот доход можно было уменьшать на социальные и имущественные вычеты и возвращать налоги.

Начиная с 2021 года возвращать налоги можно только с тех доходов, которые входят в основную налоговую базу, например с зарплаты или сдачи в аренду имущества. А доход от операций с ценными бумагами с 2021 года в основную налоговую базу не входит.

Напомним, что по закону можно возвращать налоги за три предыдущих года. В 2023 году можно подавать на возврат налогов за 2022, 2021 и 2020 годы.

Это значит, что за 2020 год еще можно вернуть налоги, которые вы уплачивали со своих инвестиционных доходов. Вспомните, были ли у вас расходы на лечение, обучение, а может быть вы вносили деньги на ИИС и не получали вычет. Если да, то можете смело подавать декларацию и возвращать инвестиционные налоги за последний 2020 год!

( Читать дальше )

Все налоговые вычеты и льготы для инвесторов

- 10 февраля 2023, 17:06

- |

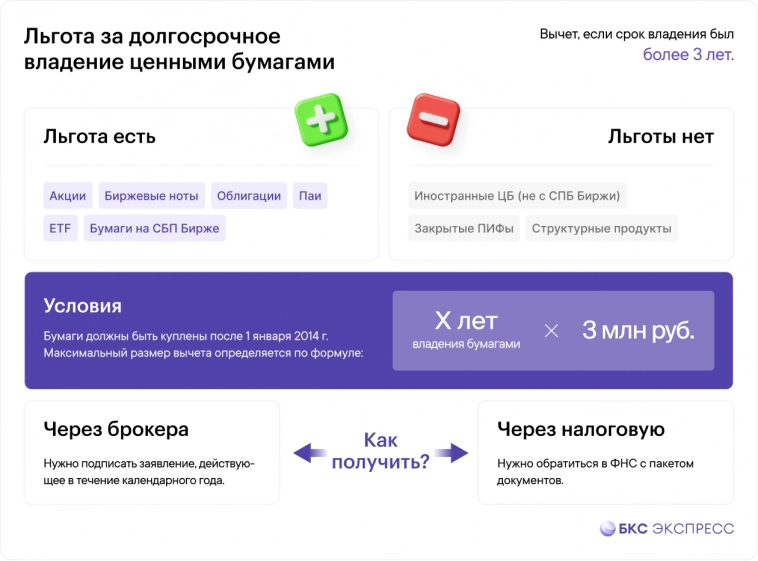

Трехлетняя льгота

Данная льгота поможет инвестору освободиться от уплаты налога, если бумаги были во владении не менее 3 лет с момента покупки. Вот основные параметры:

Срок владения не менее 3 лет означает, что с момента покупки права на владение не должны прерываться. Фактически с бумагами можно делать все — переводить, использовать в займах или РЕПО — это на срок владения не влияет. Но если бумаги были получены через наследование или дарение, а также проводились корпоративные действия, то срок владения прерывается. Важно, чтобы с даты покупки прошло не менее 3 лет, учитывая режимы расчетов Т+.

Вторым важным моментом является максимальный размер вычета. На картинке выше указана формула, применимая к реализации бумаг одного пакета акций. Если их 2, то сперва необходимо найти коэффициент, показывающий средний срок владения бумагами.

( Читать дальше )

Вопрос о сальдирование убытков в ПФИ и доходов в ценных бумагах за разные годы

- 02 апреля 2021, 15:34

- |

1. Имеется убыток по фьючерсу на индекс РТС за 2015 год

2. Имеется доход по акциям за 2020 год

3. До 2016 г. можно было сальдировать ПФИ с ПФИ, а ЦБ с ЦБ и точка! В 2016 были внесены изменения в НК РФ, согласно которым можно сальдировать также ЦБ с ПФИ, базовым активом которых являются ЦБ или индексы ЦБ.

4. Могу ли я сальдировать убыток по ПФИ(см. п.1) и доход по акциям(см. п.2)

Прошу мотивированный ответ!🙏 Ответы «за», как то: налоговое законодательство в части смягчающей положение налогоплательщика, имеет обратную силу или «против», как то: на момент первого убытка такой вычет был недопустим, а значит — «гуляй Вася!» получить не хотелось бы…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал