вдо

"Дядя Дёнер" и "Кузина" выплатили купоны

- 16 декабря 2019, 13:58

- |

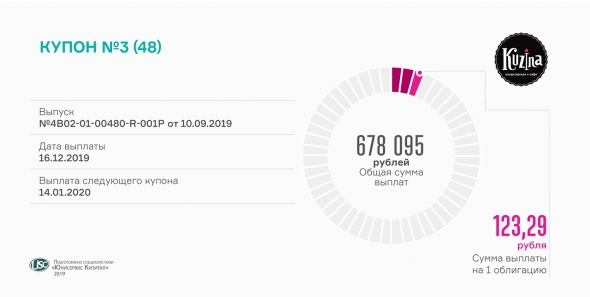

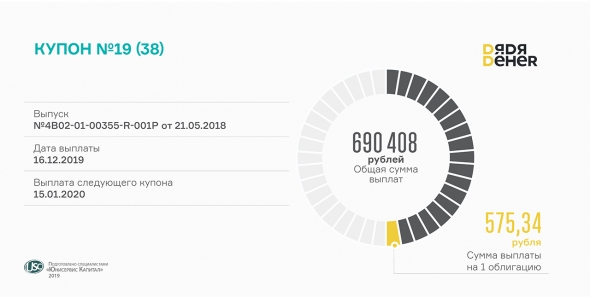

Сегодня состоялась выплата 19-го купона по облигациям «Дядя Дёнер» (RU000A0ZZ7R8) и 3-го купона — «Кузина» (RU000A100TL1).

«Дядя Дёнер» рассчитывается за каждый купонный период раз в месяц по ставке 14% годовых. В мае 2020 г. состоится оферта, в рамках которой будет объявлен размер купона на 25-38 периоды.

С момента размещения мини-бондов прошло 19 месяцев — это половина срока обращения выпуска. Напомним, объем эмиссии составил 60 млн рублей. Номинал облигации — 50 тыс. рублей. Срок обращения выпуска — 3 года и 2 месяца.

Объем вторичных торгов облигациями «Дядя Дёнер» вырос в ноябре до 7,35 млн рублей при средневзвешенной цене 101,39%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Пятый купон выплатил «Ламбумиз»

- 16 декабря 2019, 13:18

- |

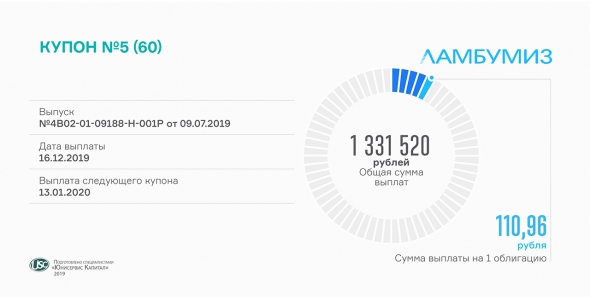

Сумма, перечисленная в Национальный расчетный депозитарий за 5-й купонный период, составила более 1,33 млн рублей. Выплаты инвесторам производятся раз в месяц по ставке 13,5% годовых.

В результате ноябрьских торгов облигациями ЗАО «Ламбумиз» на вторичном рынке был сформирован оборот в размере 18,9 млн рублей. Средневзвешенная цена достигла 101,55% от номинальной стоимости ценной бумаги.

Напомним, с июля в обращении находится 12 тыс. облигаций московского производителя упаковки для молочной продукции (RU000A100LE3). Номинал – 10 тыс. рублей. Ставка купона установлена на первые 2 года обращения выпуска. Дата ближайшей оферты приходится на июль 2021 года. Погашение выпуска пройдет в 4 этапа в течение последнего, пятого года обращения выпуска.

Обзор портфелей PRObonds #70

- 16 декабря 2019, 08:26

- |

( Читать дальше )

Коротко о главном на 16.12.2019

- 16 декабря 2019, 07:25

- |

- Московская биржа зарегистрировала программу облигаций «Брусника. Строительство и девелопмент» серии 001Р объемом до 10 млрд рублей включительно или эквивалент этой суммы в иностранной валюте. В рамках бессрочной программы облигации могут размещаться на срок не более 10 лет

- «ИСК «ЭНКО» 23-25 декабря проведет сбор заявок на двухлетние облигации серии 001Р-01 объемом 100 млн рублей. Техническое размещение выпуска планируется на 26 декабря. Ставка купона на весь срок обращения установлена на уровне 12% годовых, купоны квартальные. По выпуску предусмотрена амортизационная система погашения — по 12,5% стоимости номинала эмитент будет выплачивать в дату окончания каждого купонного периода

- «ТП «Кировский» полностью разместил облигации серии 001P-01R объемом 1,2 млрд рублей, говорится в сообщении компании. Размещение десятилетнего выпуска началось 4 декабря

( Читать дальше )

«Кузина» поделилась опытом эмиссии на круглом столе алтайского отделения Центробанка

- 13 декабря 2019, 13:34

- |

Дискуссия «Рынок облигаций: возможности и перспективы для малого и среднего бизнеса» собрала в Барнауле представителей регионального Минэкономразвития, Московской биржи, организатора долговых программ «Юнисервис Капитал» и предпринимателей.

Среди участников были предприятия сельского хозяйства, оптовой торговли, строительного сектора и др. Застройщики отметили актуальность мероприятия в сложившихся условиях. Испытывая сложности в связи с переходом на проектное финансирование, они находятся в поисках альтернативных инструментов привлечения средств.

В ходе круглого стола специалисты рассказали о госпрограмме для МСП, предполагающей компенсацию части затрат на организацию эмиссии и на купонные выплаты, а сибирские бизнесмены представили кейсы по размещению облигаций.

Так, в сентябре «Кузина» привлекла на публичном долговом рынке 55 млн рублей на 4 года (RU000A100TL1). Подходя под критерии новой программы субсидирования, компания получает право на субсидии из федерального бюджета в целях частичной компенсации затрат по выпуску облигаций.

( Читать дальше )

Коротко о главном на 13.12.2019

- 13 декабря 2019, 10:59

- |

- «Инград» зарегистрировал выпуск облигаций серии 002Р-01 объемом 20 млрд рублей, бумаги включены в третий уровень котировального списка

- «Легенда» утвердила параметры второго выпуска облигаций объмом 2 млрд рублей, выпуск планируется разместить на три года

- «Офир» установило ставку первого купона второго выпуска коммерческих облигаций в размере 17% годовых. Техническое размещение запланировано на 16 декабря

- «ПР-Лизинг» сообщил о появлении подконтрольной организации — ООО «ПР-Лизинг.ру», доля участия эмитента в уставном капитале организации равна 100%

- «Труд» сегодня начинает размещение дебютного выпуска облигаций объемом 200 млн рублей, ставка квартального купона уставновлена в размере 12,5% годовых

- Еще одно размещение сегодня начинается «Аптечная сеть 36,6». По выпуску объемом 20 млрд рублей установлена ставка первого купона в размере 9% годовых, купоны квартальные. Срок обращения бумаг — 3 года

( Читать дальше )

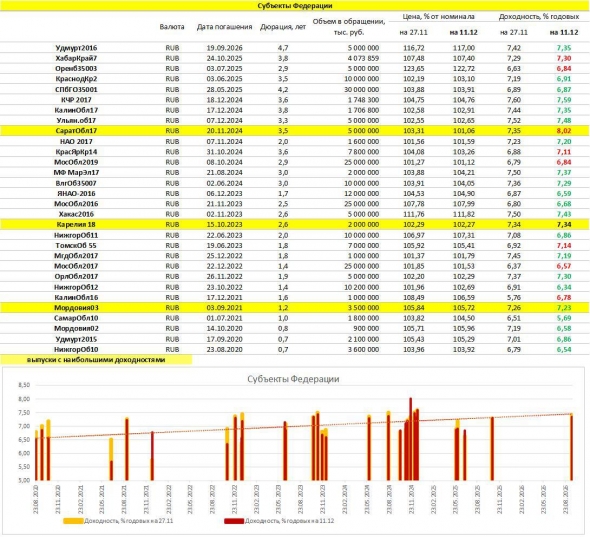

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 13 декабря 2019, 07:58

- |

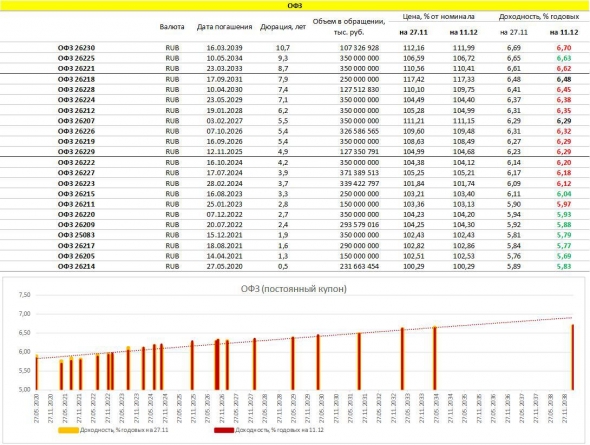

Таблица ОФЗ прозрачно намекает на высокую вероятность снижения ключевой ставки Банка России на 0,25%, до 6,25%. Пятилетние бумаги торгуются как раз в этом значении. С новой величиной ключевой ставки ОФЗ перестанут играть не опережение, денежный рынок окажется в равновесном состоянии. Мы знаем, равновесие на любом рынке – состояние временное. В пользу его устойчивости говорит наклон кривой доходности. Длинные выпуски дешевеют последний месяц, тогда как короткие тот же месяц дорожают. ОФЗ и весь денежный рынок в состоянии подготовки к кризисным явлениям. Даже невзирая на подспудное ожидание многими участниками еще большого притока новой ликвидности. Неплохая ситуация: есть деньги, есть тревожные ожидания. Коррекция в ОФЗ, как ранее и предполагалось, произошла. И она способна в этой ситуации перерасти в глубокую просадку рынка госдолга.

( Читать дальше )

Ноябрьские высокодоходные

- 12 декабря 2019, 08:31

- |

( Читать дальше )

Коротко о главном на 12.12.2019

- 12 декабря 2019, 08:23

- |

- «Аптечная сеть 36,6» 13 декабря начнет размещение десятилетнего выпуска облигаций объемом 20 млрд рублей. Ставка первого купона установлена в размере 9% годовых, ставка последующих купонов будет определяться как ключевая ставка + 2,5%. Купоны полугодовые

- «Фудтрейд» полностью разметил облигации серии БО-01 объемом 400 млн рублей. Весь объем дебютного выпуска был размещен за две сделки

- «Энерготехсервис» завершил размещение трехлетних облигаций серии 001Р-01. Выпуск объемом 250 млн рублей был выкуплен за 51 сделку. Величина максимальной заявки составила 40 млн рублей, минимальной — 1,4 млн

- «Обувь России» разместила в первый день торгов 12,6% выпуска объемом 1 млрд рублей. Величина максимальной заявки составила 20 млн рублей, средняя заявка — 900 тыс.

- «ЧЗПСН-Профнастил» утвердил параметры бессрочной программы облигаций. Максимальная сумма облигаций, размещаемых в рамках программы — 50 млрд рублей, максимальный срок погашения — 10 лет

( Читать дальше )

Результаты внеочередной оферты по первому выпуску облигаций «ГрузовичкоФ»

- 10 декабря 2019, 13:16

- |

Согласно условиям выпуска, отношение долга компании к ее выручке по промежуточным итогам не должно превышать значение 0,4х. Однако, по состоянию на 30.09.2019, соотношение составило 0,53х. В связи с этим была инициирована внеочередная оферта, в рамках которой держатели облигаций 1-й серии могли обратиться за их досрочным погашением. Заявки от инвесторов принимались в период с 8 по 29 ноября, но никто из облигационеров не стал прибегать к такой возможности.

Напомним, эмиссия облигаций серии БО-П01 состоялась 2 апреля 2018 года. Всего была размещена 1 тыс. облигаций на предъявителя номиналом 50 тыс. руб. каждая со ставкой 17% годовых и датой погашения в марте 2020 года. ISIN код выпуска: RU000A0ZZ0R3.

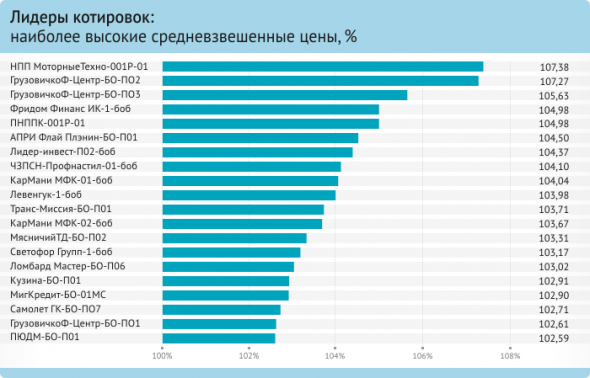

По итогам ноября облигации 1-й серии торговались 18 из 20 торговых дней по средневзвешенной цене 102,61% от номинала. Оборот по ним составил немногим более 6,7 млн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал