вдо

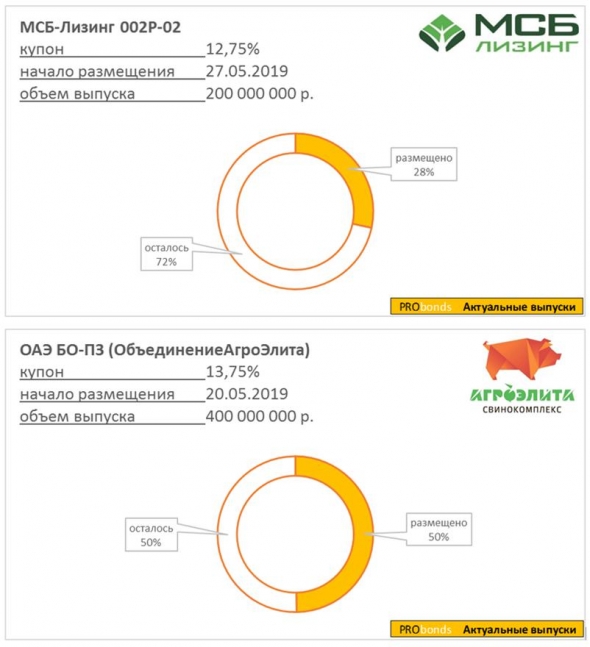

Как идет размещение облигаций МСБ-Лизинга (купон 12,75%) и ОбъединенияАгроЭлита (купон 13,75%)

- 11 июня 2019, 08:48

- |

На размещении 2 выпуска, организатором которых выступает созданная мною в этом году Иволга Капитал:

- третий выпуск ОбъединенияАгроЭлита, купон 13,75%

- второй выпуск МСБ-Лизинга, купон 12,75%

В МСБ настроены на спокойный темп продаж облигаций. Т.к. лизинговой компании с диверсифицированным портфелем и небольшими сделками сложно принимать облигационные деньги большими порциями. Лучше распределять во времени, что и происходит. Темп размещения – 5,2 млн.р./день. Завершение размещения ожидается в конце июля, или даже в начале августа.

От Goldman Group, куда входит ОбъединениеАгроЭлита, ждем и 14-18 июня должны получить аудированную отчетность по международным стандартам. Сюрпризов по ней не будет. А вот мнение эмитента о развитии и ожидаемых итогах уже настоящего года – это будет ценным. И это тоже ожидается. Темп размещения – 12,4 млн.р./день. Завершится оно, предположительно, в начале июля.

@AndreyHohrin

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

PRObondsмонитор. Доходности ОФЗ, субфедов, крупнейших корпоратов, ВДО

- 07 июня 2019, 09:12

- |

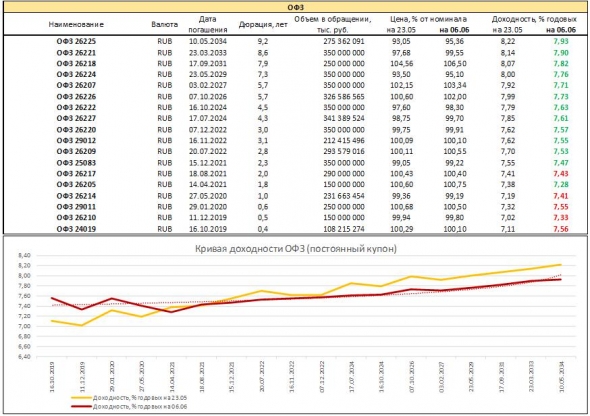

Облигации федерального займа

А вот это интересно! Кривая доходности не только показывает более низкие доходности на дальнем конце, она показывает рост доходностей близких к погашению выпусков. Кривая стремится стать плоской и, чем черт не шутит, из восходящей превратиться в нисходящую. В этом стремлении российский госдолг не одинок. Подобное как свершившийся факт можно наблюдать в американских госбумагах. Хорошо это или плохо? В прошлый раз длинные ОФЗ давали доходность ниже коротких в зимой-весной 2018 года. После чего произошел провал индекса гособлигаций более чем на 10%.

Облигации субъектов федерации

Тенденции ценообразования субфедов ожидаемо похожи на ОФЗ. С той разницей, что здесь обратная зависимость между сроком до погашения и доходностью уже прослеживается. Не в счет только однолетки. Инвесторы начинают верить в хорошее. В близких, скажем, месячных горизонтах такая вера хороша для рынка. На дальних – нет. Все больше положительных ожиданий в цене. При этом сейчас вопрос, покупать более длинный или более короткий выпуск, решается сам собой: покупать короткий, 2-3-летний, доходность та же или выше, предполагаемая волатильность ниже.

( Читать дальше )

«ТаксовичкоФ» разместил за 2 дня 150-миллионный выпуск

- 05 июня 2019, 12:55

- |

Результат первичного размещения — 270 заявок от клиентов 13 брокеров. Чаще всего инвесторы покупали 10 облигаций на 100 тыс. руб. При этом ровно половина всех заявок была меньше 150 тыс. рублей, половина — больше.

Привлеченные инвестиции «Транс-Миссия» направит на увеличение автопарка партнеров, в том числе за счет лизинговых программ, а также на маркетинговую программу. Поставляемый дилерскими центрами транспорт будет постепенно выходить на линию в Москве. В 2019 г. планируется увеличить автопарк сервиса «ТаксовичкоФ» более чем на 1,5 тыс. автомобилей, в т. ч. на собственные средства эмитента. Предполагается также рост числа привлеченных водителей с собственным транспортом. До 2022 г. количество автомобилей, работающих на сервис, может вырасти в 6 раз.

В соответствии с финансовой моделью компании, основанной на фактических результатах работы в Санкт-Петербурге и учитывающей множество параметров (необходимое количество АТП для обслуживания парка, лизинговые платежи, страхование, дополнительное оборудование, стоимость привлечения водителей и заказов, расходы на ДТП и другие), компания планирует выйти на безубыточность в Москве при выполнении не менее 400 тыс. заказов в месяц. Этой величины возможно достичь уже в этом году.

Развиваясь по пути классического агрегатора, компания зарабатывает с партнеров и водителей до 25% от стоимости заказа. В настоящее время компании-партнеры, работающие под брендом «ТаксовичкоФ» в Санкт-Петербурге, ежегодно выполняют почти 7 млн заказов. Общий оборот всех компаний-партнеров, включая вознаграждение водителей, составляет более 3,8 млрд рублей, чистая комиссия превышает 1,2 млрд рублей в год.

Американский hight-yield - большой и не очень-то рисковый сектор. А российский?

- 04 июня 2019, 07:54

- |

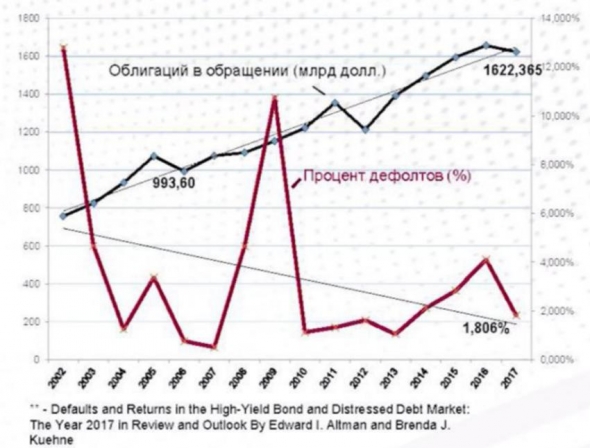

В одной из презентаций ИК Солид привела такой слайд. Это динамика объема и дефолтов и реструктуризаций американского сектора высокодоходных облигаций. Мы не знаем критерия отнесения к hight-yield для этой статистики, но некоторые выводы сделать можем.

Во-первых, российский рынок высокодоходных облигаций, принципиально меньше американского. Если отечественная экономика – это 15-20% американской, то российский сегмент ВДО – это примерно 0,002% от американского. Как минимум, есть куда расти. И, видимо, близок тот час, когда сектор станет нормальной частью биржевого инструментария и крупных инвестпортфелей, в т.ч. и институциональных портфелей.

Во-вторых, и это в поддержку первого суждения, статистика дефолтов не так страшна, как можно было бы предполагать. На спокойном рынке 2-4%, на неспокойном – 10-12%. Очень похоже на российскую статистику. И даже если Вы покупаете все подряд, основываясь только на высоких процентах, шансы остаться в глубокой просадке малы.

( Читать дальше )

Портфели PRObonds. Когда не понимаешь, что делать на рынках

- 03 июня 2019, 08:23

- |

• Прогнозы динамики финансовых рынков, которые строились неделей ранее, оправдались слабо. Оправдались они для российского рынка акций и пары EUR|USD, первый вырос вторая снизилась. Суждение о том, что длинные выпуски облигаций желательно менять на короткие, тоже стало и, скорее всего, останется справедливым. Остальное шло против прогнозов: рынок акций США просел, золото поднялось в цене, нефть рухнула.

• Надо сказать, до прошлой недели прогнозы сбывались в основной части случаев. Но делать вывод о разовой тактической ошибке было бы смело. Все же нефть вопреки ожиданиям не просто упала, она упала на 9 долл./барр., на 12%.

• Поэтому сделаем предположения о только возможных спекулятивных сделках. Поводов для спекуляций может быть несколько:

o Золото. Вероятно, заметный рост котировок золота – рост на опережающих страхах. Инвестиционное сообщество в напряжении и ожидании эскалации торговых войн. Золото – очевидный бенефициар этого напряжения. Если страхи не оправдаются, и рынки стабилизируются, золоту будет сложно удерживать позиции. Актив не перестал торговаться с премией к себестоимости. Короткая позиция в нем весьма вероятна в течение июня или июля.

( Читать дальше )

Размещение облигаций ООО «Транс-Миссия» стартует сегодня

- 03 июня 2019, 08:12

- |

Компания, работающая под брендом «ТаксовичкоФ», начнет размещение своих бондов на первичном рынке 3 июня.

Трехлетний выпуск состоит из 15 тыс. биржевых облигаций номиналом 10 тыс. рублей каждая. Размер купона — 15% годовых — установлен на весь срок обращения выпуска, до мая 2022 г. Ежемесячный размер выплат составит 1,8 млн рублей или 123,29 рубля на одну облигацию. Выплата за первый купонный период ожидается 3 июля. Погашение выпуска будет осуществляться равными долями, по 12,5% раз в квартал, начиная с 15-го месяца.

Просьба всем инвесторам, регистрировавшимся на primary.uscapital.ru на прошлой неделе, подать сегодня заявку на покупку облигаций ООО «Транс-Миссия» через своего брокера.

Режим торгов «Размещение: Адресные заявки» путем заключения сделок на основании адресных заявок по фиксированной цене (доходности).

( Читать дальше )

Чего мы требуем от эмитентов облигаций? И почему нормальных эмитентов днем с огнем?

- 31 мая 2019, 08:53

- |

Какие требования мы предъявляем к эмитентам облигаций?

#колумнистика #эмитенты #нашевсё

• Есть базовые требования:

o Компания должна быть прибыльной в течение последних хотя бы 3 лет.

o Совокупный долг не должен превышать половины выручки/совокупного дохода.

o Годовая выручка должна быть не ниже 300 млн.р.

o Облигационный долг, по итогам размещения выпуска, не должен превышать 70% всего портфеля заимствований эмитента.

• Далее – оценочные категории:

o Рукопожатность менеджмента и бенефициаров.

o Реалистичность финансовой модели в расчете на обслуживание и возврат долга.

o Достаточность и качество собственного капитала (стараемся не иметь дела с компаниями, чей капитал в сравнении с долгом ниже 20% и не станем работать с компаниями, основной капитал которых – нематериальный).

o Требования к структуре владения и управления активами эмитента (в России нередки случаи, когда прямыми владельцами активов являются бенефициары бизнеса, в обход самой компании, или руководителями – номинальные лица; все это – гарантия отказа выводе на биржу).

( Читать дальше )

Андрей Буш - идеи в высокодоходных облигациях

- 27 мая 2019, 19:09

- |

Все видео конференции тут: http://confa.smart-lab.ru

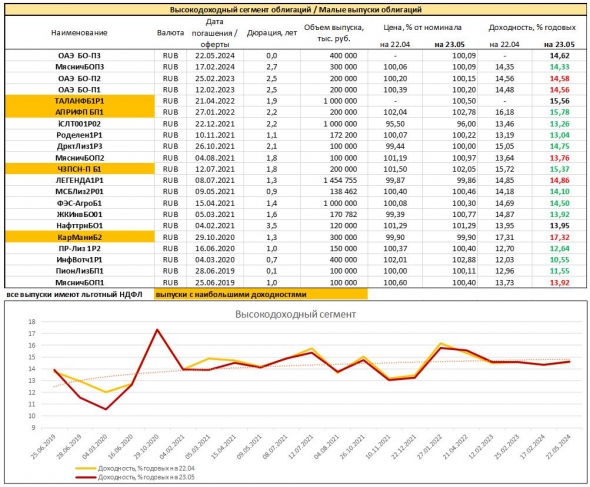

Мониторинг доходностей облигаций. ВДО

- 24 мая 2019, 07:20

- |

#probondsмонитор #вдо Облигации высокодоходного сегмента / малых выпусков. В отличие от ОФЗ, последний месяц снижения средних доходностей не принес. Вроде бы. Но это лукавство. Цены большинства относительно старых высокодоходных облигаций (ВДО) стабильно выше номинала и продолжали от номинала отдаляться. Но. На рынок выходили имена, в частности, Талан Финанс, с высокими ставками (у Талана купон 15%).

В общем, те, кто уже разместился, в среднем, продолжили расти в цене. Но новые выпуски вновь выходят на рынок с близкими к экстремальным купонами. Это дурное веяние. Организатору размещения не так сложно вменить некрупному эмитенту высокую купонную ставку, и он своей возможностью пользуется (последние выпуски от БКС – ФЭС Агро и Талан – это 15% и 14% купонной ставки соответственно). Инвесторы, казалось бы, только рады. Увы, это горячечная радость: повышение ставки на 1 пункт, это, умозрительно, удвоение риска дефолта.

Рынок никак не уйдет к справедливым для нормальных эмитентам 12-13% купонной и 13-14,5% эффективной инвестиционной ставки. Будем надеяться, популяризация сектора и линия на ужесточение допуска новых эмитентов на биржу приведут его к вменяемым значениям.

( Читать дальше )

Интервью Вадима Асанбаева, финдиректора "ПР-Лизинг" (эмитент облигаций)

- 23 мая 2019, 07:27

- |

У меня в гостях побывал Вадим Асанбаев, финдиректор «ПР-Лизинг». Конечно, разговор консулся облигаций компании (на рынке обращается 2 выпуска суммой 250 млн.р.). Но больше поговорили о том, есть ли, вообще, будущее у сектора малых выпусков и когда на этот рынок придут серьезные институционалы?

Получилось компактно и о наболевшем. Спасибо Вадиму за интересную беседу!

www.youtube.com/watch?v=T6ZUS0ovt2I

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал