валютные интервенции

Обзор прессы: Сбербанк, РЖД, НАУФОР, биткойн, валютные интервенции — 22/08/22

- 22 августа 2022, 08:05

- |

Физлица уводят денежные средства в страны ближнего зарубежья

Объемы переводов граждан из России в страны ближнего зарубежья продолжают расти, обновляя рекорды. ЦБ РФ опубликовал статистику, по которой в июне российские домохозяйства перевели на свои счета в иностранных банках рекордные $4,65 млрд. Эксперты связывают тенденцию с отправкой средств россиянами на иностранные счета для пополнения открытых за рубежом карт международных платежных систем (МПС), выводом валюты со счетов из российских банков, чтобы избежать комиссии за их ведение, а также для участия в параллельном импорте.

https://www.kommersant.ru/doc/5524150

Минфин готов возобновить валютные интервенции в сентябре

Минфин готов в тестовом режиме начать покупки валюты на нефтегазовые сверхдоходы в ближайшее время – как только будет одобрена концепция бюджетного правила, сообщил «Ведомостям» близкий к правительству источник, информацию подтвердили два других собеседника, также близкие к кабинету министров. По их словам, механизм должен быть согласован до внесения в Госдуму проекта бюджета – в этом году правительство должно сделать это до 1 октября.

( Читать дальше )

- комментировать

- 3.7К

- Комментарии ( 0 )

Нефть помогает вернуть курс рубля к доспецвоенному уровню

- 06 июля 2022, 14:28

- |

У нас серьезный запас прочности с точки зрения финансовой стабильности — первый зампред ЦБ

- 25 февраля 2022, 19:00

- |

— первый зампред ЦБ Владимир Чистюхин«Банк России приступил к валютным интервенциям для стабилизации валютного рынка, и данные меры дают свой результат»

«У нас серьезный запас прочности с точки зрения финансовой стабильности. Это и наши золотовалютные резервы, и те макропруденциальные буферы, которые накоплены кредитными организациями. Сейчас как раз тот момент, когда мы этот ресурс должны задействовать»

ЦБ РФ заявил, что его валютные интервенции уже дают результат (interfax.ru)

Минфин России купит в резервы валюты на 185,7 млрд рублей с 7 апреля по 7 мая

- 05 апреля 2021, 15:38

- |

Это соответствует 8,4 млрд руб в день или $109,8 млн/

Прогноз Рейтер составлял 160 млрд. руб.

В предыдущем месяце по 6 апреля минфин покупал 148 млрд или 6,7 млрд в день.

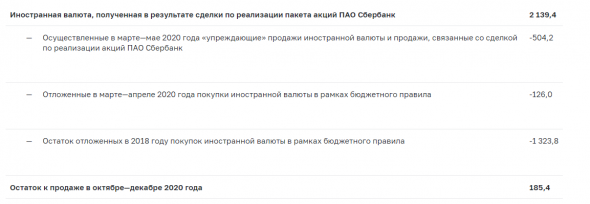

Когда ЦБ продаст валюту от сделки со Сбербанком и сколько?

- 27 июля 2020, 18:57

- |

Так вот, ЦБ осталось продать 185,4 млрд рублей. ЦБ вернется к продаже валюты только если Urals упадет ниже $25 за баррель. Если этого не произойдет до конца сентября, то

Итоговый нетто-объем валюты будет равномерно продан на внутреннем валютном рынке в течение IVкв 2020 года в дополнение к регулярным операциям в рамках бюджетного правила. Учитывая объем указанных дополнительных операций и равномерный характер их проведения, это не окажет существенного влияния на конъюнктуру внутреннего валютного рынка.Я правда не совсем понимаю эту табличку:

То что продано, мне понятно (504 ярда)

То, что осталось продать мне тоже понятно (185,4 ярда)

А что значит остаток отложенных в 18 году покупок инвалюты?

Типа курс падал, и ЦБ планово приостановил покупать валюту, поэтому валюту от сделки со Сбером просто переведут в ФНБ? Правильно?

http://cbr.ru/press/event/?id=7951

Белый дом исключает возможность валютных интервенций. Повысит тарифы на китайский импорт, если переговоры с Китаем будут неудачными

- 26 июля 2019, 18:20

- |

26.07.2019

Администрация президента США Дональда Трампа исключает возможность интервенций на валютном рынке, заявил в пятницу в интервью CNBC экономический советник президента Ларри Кудлоу.

По его словам, Трамп желает сохранения доминирующего положения доллара США в мире, но обеспокоен тем, что «другие страны могут манипулировать курсами своих национальных валют, чтобы получить кратковременное преимущество в торговле».

Кроме того, Кудлоу сообщил, что президент может прибегнуть к новым тарифам на китайский импорт, если торговые переговоры с КНР будут неудачными.

Минфин РФ: С 07.03.19г по 04.04.19г. ежедневный объем покупки валюты составит 15,5 млрд руб

- 05 марта 2019, 14:51

- |

05.03.2019 12:00

Ожидаемый объем дополнительных нефтегазовых доходов федерального бюджета, связанный с превышением фактически сложившейся цены на нефть над базовым уровнем, прогнозируется в марте 2019 года в размере +269,6 млрд руб.

Суммарное отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов и оценки базового месячного объема нефтегазовых доходов от базового месячного объема нефтегазовых доходов по итогам февраля 2019 года составило +40,4 млрд руб.

Таким образом, совокупный объем средств, направляемых на покупку иностранной валюты, составляет +310,0 млрд руб. Операции будут проводиться в период с 7 марта 2019 года по 4 апреля 2019 года, соответственно, ежедневный объем покупки иностранной валюты составит в эквиваленте 15,5 млрд руб.

www.minfin.ru/ru/press-center/?#

Юдаева резко осадила Силуанова: никаких интервенций против рубля в 2018

- 20 сентября 2018, 23:23

- |

На фото: первый зампред Банка России Ксения Юдаева

20.09.18 19:09

Ксения Юдаева решила поставить г-на Силуанова на место. Полный разброд и шатание в верхних эшелонах финансовой власти мы наблюдаем с вами сегодня, причем нестыковки и различное видение проблемы на лицо уже второй месяц: в августе интервенции приостанавливались дважды. Юдаева решила пресечь посягательства на независимость института Центрального банка в стиле Трампа или Эрдогана. Силуанов взял на себя лишние полномочия — решать за Банк России, когда покупать валюту на рынке. Вопрос стабильности курса национальной валюты — прерогатива Банка России, если заглянуть в Конституцию Российской Федерации. Первый вице-премьер не наделен полномочиями и ответственностью за судьбу курса рубля. А покупки валюты на рынке оказывают непосредственное влияние на курс, особенно в условиях турбулентности на развивающихся рынках. Об этом сегодня напомнила Ксения Юдаева.

( Читать дальше )

ТУРЕЦКИЙ ГАМБИТ и уроки валютных кризисов

- 17 августа 2018, 21:34

- |

Гамбит — комбинация в начале шахматной партии, в которой жертвуют фигурой или пешкой для получения стратегического преимущества.

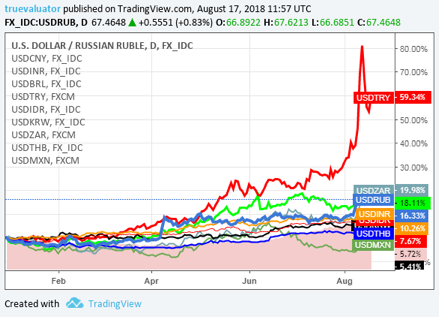

Турецкая лира и другие валюты развивающихся рынков в августе 2018 приковали внимание, пожалуй, большинства кто работает на финансовых рынках. Сам несколько раз в день смотрю на относительную динамику курсов валют, что раньше делал раз в неделю или месяц.

На фоне динамики лиры USDTRY(он падала на 80% в 2018 с 3,8 до 7, в том числе на 40% в августе с 5 до 7 — сейчас ~6) другие валюты к USD движутся достаточно умеренно — в пределах нормальных 20%. Курс рубля USDRUB с начала года упал на 16% и это достаточно много с учетом существенного улучшения условий торговли — роста цен на нефть. Здесь свою роль играют санкции и бюджетное правило, которое не ограничивает колебания рубля (разве что от нефти), а даже усиливает его зависимость от потоков капитала и сезонности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал