брокер

🎬Финансовые фильмы учат ошибаться

- 03 декабря 2025, 09:38

- |

С 2021 по декабрь 2024 года количество уникальных клиентов на фондовом рынке выросло более чем в два раза — до 35,1 млн человек.

https://sr2024.moex.com/ru/pdf/MosBirzha_SR2024_RUS_book_1508_1153.pdf

https://sr2024.moex.com/ru/pdf/MosBirzha_SR2024_RUS_book_1508_1153.pdf

Мне не попадались оценки результатов участников спустя время от начала их активности на финансовом рынке. Но оценки размера счетов, агрегированной активности и тяги к использованию мобильных приложений помнится были.

Наблюдения из области исследований системного трейдинга говорит о том, что есть ряд закономерностей в действиях против агрегированной группы физических лиц на некоторых из инструментов, которые изолированы внутри страны т.е. условно не нефть, центр ценообразования которой находится за пределами родины, а например родные индексы акций. И когда в редких, экстремальных ситуациях ставим против позиций физических лиц, то имеем статистику, которая говорит о том, что эта группа участников действует весьма синхронизировано и продолжается это давно.

По совокупности складывается образ, что большая масса людей приходит на рынок с небольшими суммами, использует маржинальное кредитование и в начале своего пути весьма активна в плане совершения большого количества сделок, притом шаблонно активна. Т.е. имеем комбо, которое со стороны выглядит не вполне адекватно.

( Читать дальше )

- комментировать

- 3.9К | ★19

- Комментарии ( 22 )

Как открыть брокерский счёт в США из СНГ: полное руководство для трейдеров

- 01 декабря 2025, 19:13

- |

Узнайте, как трейдеру из СНГ открыть брокерский счёт в США: какие документы нужны, как проходит верификация, как работают SWIFT-переводы, налоги, ограничения и реальные сложности доступа к рынкам NYSE и NASDAQ.

Как зайти на американский фондовый рынок из СНГ и когда логичнее выбрать проп-компанию

Американский фондовый рынок для трейдера из СНГ звучит как идеальный рабочий стол: крупнейшая ликвидность, жёсткая регуляция, понятные правила, прозрачная отчётность и инфраструктура, отточенная десятилетиями. Это та среда, где правила игры стабильны, брокеров контролируют SEC и FINRA, а сюрпризы чаще связаны с рынком, а не с тем, что «площадка внезапно пропала».

Но как только дело доходит до реального доступа, картинка резко меняется.

Открыть счёт у американского брокера нерезиденту — это не «установить приложение и нажать пару кнопок». Это KYC, AML, подтверждение адреса, налоговый статус, банковские проверки, международные переводы, форма W-8BEN, нюансы по странам и отдельный уровень сложности для граждан РФ.

( Читать дальше )

Алготрейдинг в День благодарения.

- 29 ноября 2025, 04:08

- |

Еще сутки назад ничего не знал про ДБ, кроме тяжелой истории его возникновения. Но утром после взгляда в торговый терминал стало понятно, что рынок может благоволить еще несколько часов.

Про ДБ неоднократно рассказывал выдающийся неунывающий алготрейдер под ником dimeon. В его многократные сверхприбыльные результаты мало, кто верил. Но в узкой среде скальперов было полное понимание, что все сказанное им было реальностью.

( Читать дальше )

Золото как «олдскульный биток»: зачем трейдеру смотреть в сторону металлов

- 28 ноября 2025, 12:07

- |

Если смотреть на золото глазами криптана, это такой цифровой актив старой школы: ликвидность есть, волатильность периодически просыпается, а поведение рынка читается лучше, чем у любой мем-монеты. По сути, ты работаешь не со слитком, а с ценой — всё через контракт, без сейфов, банок, логистики и прочего музейного антуража.

Чем металл интереснее? Он двигается не по прихоти тикток-хайпа, а по крупным макроигрокам: центробанки, инфляционные отчёты, риск-офф — вся эта старая добрая экономика, которую крипторынок любит игнорировать, пока не прилетит. И вот здесь золото даёт прикольный контраст: оно может быть «убежищем», а может шарахнуть импульсом на новости так, что стопы щёлкают как в фьючах на биток.

Но важный нюанс — когда ты торгуешь металлом через брокера, это чистая игра с ценой. Риски такие же финансовые, как на маржиналке в крипте. Широкий спред, кривой исполн — и ты не трейдер, а зритель. Плюс если заходить с плечами на авось, золото легко вышибает так же жёстко, как BTC в момент ликвидаций.

( Читать дальше )

Международная премия Finance Derivative: NPBFX признан Most Recommended Broker 2025

- 27 ноября 2025, 08:52

- |

NPBFX снова оказался в центре международного внимания — брокеру присвоено звание Most Recommended Forex Broker for Islamic Accounts Kazakhstan 2025 от Finance Derivative. Награда подтверждает, что компания выдерживает стандарты, которые важны трейдерам, работающим на исламских счетах (swap-free).

Finance Derivative давно известен тем, что оценивает брокеров не по заявлениям, а по тому, как они реализуют ключевые элементы инфраструктуры: прозрачность, стабильность, ликвидность и соблюдение условий исламских счетов.

В прошлом году, например, в аналогичной категории отметили Octa — брокера, получившего титул Best Islamic-Friendly Broker Indonesia 2024. То есть это не случайные номинации, а последовательная практика — каждый год в разных регионах выделяют компании, которые реально соблюдают стандарты swap-free торговли и не ограничиваются маркетинговыми обещаниями.

Для трейдера такая награда означает существенно больше, чем может показаться. Во-первых, это гарантирует, что исламские счета у брокера действительно соответствуют принципам без свопов и скрытых начислений.

( Читать дальше )

🏦 Московская биржа: новые продукты и неплохая прибыль

- 26 ноября 2025, 12:03

- |

Московская биржа опубликовала финансовые результаты по МСФО за III квартал 2025 года:

🟢Чистая прибыль снизилась на 25% год к году и составила 17,3 млрд рублей.

🟢Чистые процентные доходы сократились на 44,3%, до 14 млрд рублей. Комиссионные доходы наоборот выросли на 30,7% и составили 19,4 млрд рублей, а их доля в структуре операционных доходов превысила 55%.

🟢Скорр. EBITDA снизилась на 17%, до 24,3 млрд рублей. Рентабельность по скорр. EBITDA — 72,4% против 75% годом раннее.

🟢Операционные расходы сократились на 1,2%, до 11,3 млрд рублей, а расходы на маркетинг и рекламу выросли более чем в два раза.

🟢CAPEX вырос до 3,2 млрд рублей.

Результаты Московской биржи вышли лучше ожиданий рынка: чистая прибыль превысила консенсус, несмотря на давление снижающихся процентных доходов. Ключевой драйвер — устойчивый рост комиссионных поступлений. Биржа продолжает активно внедрять новые продукты и усиливать экосистему, что поддерживает операционную устойчивость даже в условиях изменения ставок. Итоги квартала можно считать умеренно позитивным

( Читать дальше )

"СПБ Биржа" или два клоуна на панели в Екатеринбурге. Развод на крипту. Посмотрите плиз кому Вы доверяете свои инвестиции и поддержите пострадавших инвесторов просмотром их канала на RUTUBE

- 25 ноября 2025, 11:02

- |

Наш канал: CHANNEL of DECEIVED INVESTORS на RUTUBE

rutube.ru/video/c05378a1392f37120f63d008293298de/

Мы боремся за СВОЕ не за чужое! Предупреждаем новых инвесторов, что любые инвестиции связанные с ПАО «СПБ Биржа» и брокером БКС опасны!

После объявления санкции в отношении ПАО «СПБ Биржа» ЦБ РФ возбудил дело об административном правонарушении № ЦА-38-ЮЛ-23-9003 со стороны депозитария биржи СПБ Банка Ответственность за административное правонарушение предусмотрена частью 2 статьи 15.29 КоАП РФ. СПБ Банку выло вынесено всего лишь предупреждение за неправильный учет иностранных ценных бумаг, а именно за непроведение клиринга. Это повлекло кассовый разрыв на ПАО «СПБ Биржа» Ген. директор ПАО «СПБ Биржа» Горюнов Роман быстро уволился уйдя от ответственности, а его зам. Сердюков Евгений решил банкротить биржу обратившись в Арбитражный суд г Москвы с заявлением. Однако ЦБ РФ был против банкротство, поэтому пришлось Сердюкову собирать брокеров 27 ноября 2023 года и просить перевести денег ПАО «СПБ Биржа» с брокерских счетов розничных торговцев.

( Читать дальше )

Почему нельзя слепо доверять расчетам брокера: кейс о возврате 13 млн ₽

- 20 ноября 2025, 13:13

- |

История клиента, продавшего акции с прибылью в 100 млн ₽, — наглядный пример того, почему даже автоматизированные системы брокеров могут приводить к излишней уплате налогов.

Брокер, действуя по стандартной процедуре, удержал НДФЛ, применив льготу на долгосрочное владение (ЛДВ) с вычетом в 15 млн ₽. В бюджет было перечислено около 13 млн ₽. Однако это решение оказалось неоптимальным.

Клиент обратился к нам за проверкой, и мы выявили, что он имеет право на так называемую «пятилетнюю льготу»». Для ее применения мы провели комплексную проверку:

- Проанализировали эмитента:

Запросили у компании-эмитента справки, подтверждающие, что ее активы менее чем на 50% состоят из недвижимости на территории РФ. - Убедились в соблюдении всех условий:

срок владения ценными бумагами превышал 5 лет;

эмитент не был зарегистрирован в офшоре;

структура его активов соответствовала требованиям.

Это дало право на полное освобождение всей прибыли в 100 млн ₽ от НДФЛ. Мы подготовили уточненную налоговую декларацию и пояснения для ФНС, которые инспекция приняла.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 32 )

🕖Урок 5. Отступы и защитное время — мелочь, которая решает

- 20 ноября 2025, 11:21

- |

Каждый опытный инвестор знает: иногда один тик или секунда решают судьбу сделки

Что такое отступ?

Отступ — это разница между ценой триггера и лимитом. Он нужен, чтобы учесть спред и волатильность.

Рекомендации:

0️⃣Минимум = средний спред + 0.5 * тик.

0️⃣На низкой ликвидности увеличивайте отступ.

0️⃣ Для крупных фьючерсов можно использовать минимальные значения.

✏️ Как считаю я?

Вход + размер отступа = предел входа, где:

Размер отступа = (Цена входа — Цель) * 0.1

Стоп + размер отступа = предел выхода, где:

Размер отступа = (Цена входа — Стоп) * 0.25

Что такое защитное время?

Это период времени, после исполнения триггера, когда ордер станет заявкой (исполнится).

💡Совет: На российском рынке часто бывают шпильки из-за проблем с ликвидностью, которые укладываются в 5-10 секунд. Я выставляю защитное время 25 секунд, чего достаточно в 99% случаев. Но при обвале рынке требуется ручное закрытие.

✅Чек-лист

📌Отступ учёл волатильность?

📌Была возможность выставить защитное время?

( Читать дальше )

О чем мечтают все наши брокеры?

- 18 ноября 2025, 10:29

- |

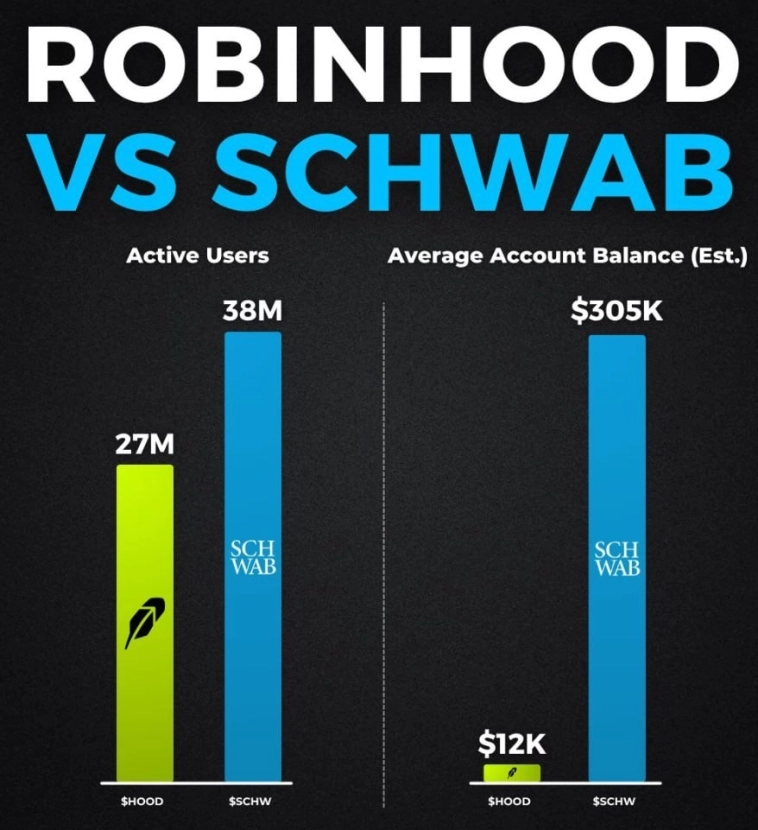

Смотрите, ёмкость рынка.

Charles Schwab #SCHW — брокер в США имеет 38 миллионов клиентов со средним счётом, внимание,

305 тысяч долларов.

Это суммарно 11,5 триллионов долларов Стоимость Чистых Активов (СЧА) клиентов, ну или как один Blackrock ⚫️ примерно.

🛍Всего один процентик брокеру в год с такой СЧА — это 115 миллиардов долларов.

По факту у них в год выручка ~ 20 миллиардов, есть куда порасти точно.

Средний счёт у Robinhood при этом —

12 тысяч долларов 🙈

AROMATH — едко и метко о фондовом рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал