бонды

#BONDS #RGBI Обновление

- 22 февраля 2022, 13:44

- |

UPDATE:

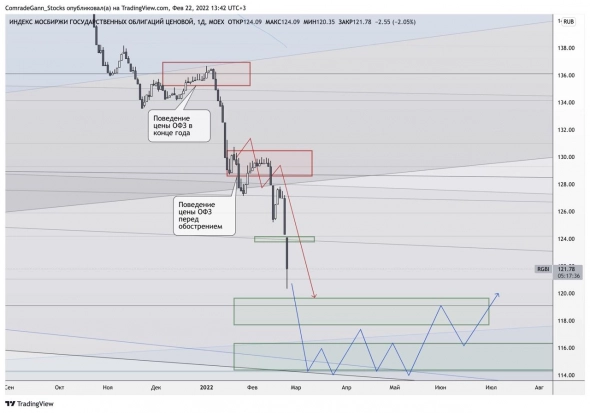

Внимательно следим за Индексом RGBI (ОФЗ). Цена движется к выделенным уровням. За последние два дня максимальное падение было более 5%.

Не думаю, что это предел. Выделил еще один диапазон(114-117), в который цена на наши ОФЗ может придти в ближайшее время.

- комментировать

- Комментарии ( 2 )

#BONDS #RGBI Индекс RGBI двигается без особой динамики.

- 09 февраля 2022, 12:46

- |

Рынок акций отскочил практически на 20% после январских минимумов. На графике ОФЗ нет такой ярой позитивной динамики. Безусловно, позитив был, когда геополитическая повестка вроде бы пошла на спад. Но сейчас явно наблюдается затухающая динамика в движении.

Также хочу обратить ваше внимание на движение цен ОФЗ в конце года перед активными продажами. Есть что-то схожее с тем, что мы наблюдаем сейчас.

#BONDS #US10Y Продолжается рост 10-летних трежерис.

- 27 января 2022, 13:09

- |

Вчера прошло очередное заседание ФРС по сворачиванию стимулов и повышению ключевой ставки.

Если кратко, то ФРС не отходит от своего плана: полное сворачивание программы QE планируется на март, после чего пойдет цикл повышения ключевой ставки и, вероятно, сокращение баланса. Рынок отреагировал неоднозначно и причина этому, скорее всего, неопределенность в сроках. По сути, сказали «да, будем, но не знаем когда… может и завтра..»

Техническая картина по 10-летним трежерям следующая: трендовая, которую выделял ранее, «не пускает» дох-ть выше. Но ее пробой скорее вопрос времени.

Исходя из перечисленного, могу сделать следующий вывод: рост доходности бондов и снижение фондового рынка (в особенности сектора технологий)

Отрицательная доходность облигаций

- 23 декабря 2021, 11:36

- |

В каждом потоке обучения среди вопросов нахожу такие, которые заставляют идти и изучать новую информацию. Обратная связь и нестандартные вопросы — это одна из причин по которой я этим всем занимаюсь.

В текущем потоке длинных инвестиций прилетел вопрос — «почему у некоторых облигаций отрицательная доходность?» Ну согласитесь, это бредово — давать в долг и платить за это, а не получать процент.

Мой канал Телеграм и YouTube

После штудирования ряда статей и материалов сделал следующие выводы, применимые к нашим ОФЗ:

1. Спекулятивная. Если Минфин запланировал выкуп ОФЗ, то цена самой бумаги пойдёт вверх.

2. Избыток денег. У Минфина достаточно денег, но процедуру выпуска просто так не свернуть. При этом инвесторы покупают бумаги для диверсификации — если рынок рухнет, ставки вырастут и можно перепродать облигацию дороже.

( Читать дальше )

Китайские девелоперы на краю обрыва 2022. Evergrande и другие

- 08 декабря 2021, 00:18

- |

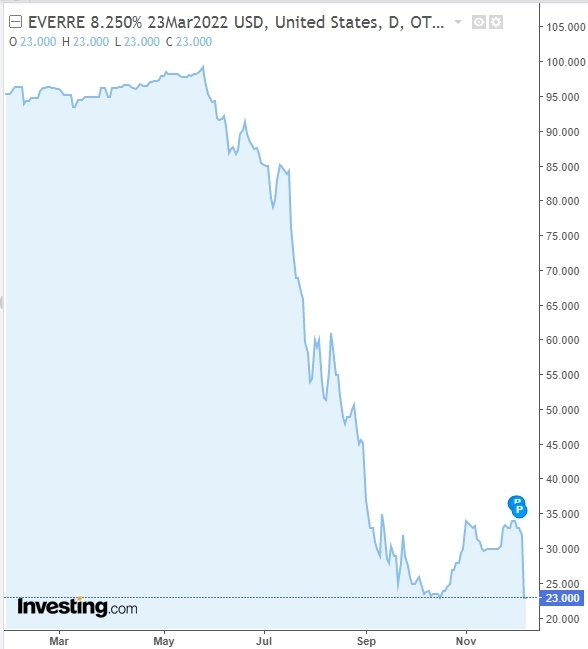

Фондовый рынок, кажется, на этой неделе проглотил фактический дефолт по очередным платежам крупнейшего китайского застройщика Evergrande. 6 декабря — в конце 30 дневного grace-period некоторые офшорные держатели бондов этой компании не получили платежи по купоном. Платежи уже были просрочены месяц назад в сумме $82,5 млн. Как следствие такой неувязки, на днях вдруг возникли требования к компании о досрочном возврате кредитов на $260 млн. Таким образом, угроза реструктуризации долгов Evergrande замаячила даже раньше, чем можно было бы предполагать. На международном рынке обращается сейчас бумаг этой компании на сумму $19,2 млрд ($ 207 млрд общий международный долг сектора недвижимости КНР). Ближайшее погашение по 8,25% корпоративным бондам должно состояться 23 марта 2022 — $2,025 млрд.

ниже цена ближайших к погашению облигаций Evergrande 8.25%

Выплаты Evergrande в первом квартале лишь толика из $19,8 млрд «офшорных» платежей по бондам сектора недвижимости КНР, приходящихся на первый квартал 2022г. Ист. подсчета — Nomura. В 4-ом квартале эти обязательства составили $10,2 млрд, а во втором квартале 2022 — оцениваются в размере $18,5 млрд. В нормальной ситуации долги рефинансируются, но при ухудшении новые кредиторы не спешат рисковать.

( Читать дальше )

Кривые доходности государственных облигаций предупреждают о рисках в долгосрочной перспективе

- 28 октября 2021, 12:04

- |

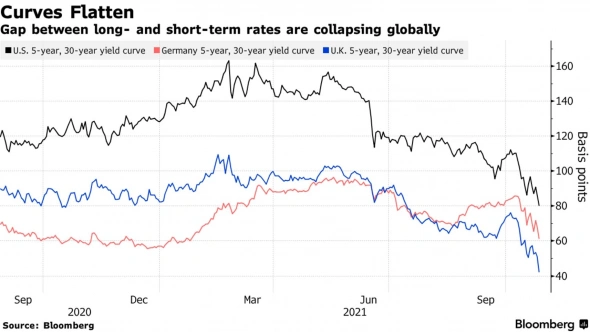

👉 В мире у государственных облигаций быстро начали сужаться спреды между долгими и короткими доходностями по бондам в США, Европе, Британии

Это может произойти по двум причинам:

👉 ЦБ начинают снижать стимулирование

👉 Рынки начинают активно готовиться к сворачиванию экстренного стимулирования разными странами

В целом, инвесторы сталкиваются с перспективой того, что значительно более агрессивные центральные банки будут иметь дело с огромным ростом инфляции издержек и, соответственно, инфляционных ожиданий. Центральные банки устроили пожар, потом облили его бензином. Теперь им нужно с этим разобраться

www.bloomberg.com/news/articles/2021-10-27/global-bond-yield-curves-swoon-flashes-warning-signs-on-growth

RGBI ОФЗ

- 01 июля 2021, 16:06

- |

Обнаружен паттерн Двойное дно. Обведено маркером.

В связи с тем что данный индекс все падает и падает и никак не развернется — надежды на разворот минимальные.

Краткий конспект по долгам компании и их анализу

- 12 июня 2021, 06:15

- |

Зачем корпорации выпускают долги:

Финансировать развитие (капитальные расходы)

Совершать поглощения

Инвестиции в рабочий капитал (для бизнесов с длинным циклом оборачиваемости)

Не размывать долю текущих акционеров

Преимущества дола:

Дешевле чем акционерный капитал

Улучшает возврат на акционерный капитал

Дает возможность снизить налоговую нагрузку

Недостатки долга:

Возрастает риск дефолта

Увеличивает суммарную стоимость капитала (WACC) в случае чрезмерного роста по отношению к собственному капиталу

Наличие ковенант (ограничений на бизнес со стороны кредиторов)

Почему акционеры должны беспокоиться о долге:

Обслуживание долга снижает размер кэша, доступного для выплаты дивидендов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал