банковская система

Владимир Фролов: «Все мы станем свидетелями триумфа «умных» банков»

- 20 сентября 2017, 13:12

- |

www.oblgazeta.ru/economics/35053/

- комментировать

- 146 | ★1

- Комментарии ( 0 )

Прибыль российского банковского сектора по итогам 1 п/г 2017 года превысила 750 млрд рублей - максимум за всю историю России (ЦБ)

- 21 июля 2017, 13:05

- |

Согласно статистике ЦБ, прибыль российского банковского сектора по итогам 1 п/г 2017 года превысила 750 млрд рублей — максимум за всю историю России.

В условиях, когда качество кредитного портфеля не ухудшалось, банки смогли существенно снизить затраты на резервы на возможные потери, до последнего времени сдерживавшие увеличение банковской прибыли. В первом полугодии 2017 г. затраты банков на формирование резервов на возможные потери составили менее 300 млрд рублей, что почти на четверть меньше, чем за аналогичный период 2016 года, и вдвое меньше, чем за январь — июнь 2014 и 2015 годов

Тенденция к росту доли просроченной задолженности, наблюдавшаяся с середины 2014 года, в 2017 года продолжала ослабевать и к середине года окончательно «сошла на нет»

ТАСС

Финансовое оружие массового поражения

- 19 мая 2017, 06:54

- |

Безрассудство банков, «слишком больших, чтобы обанкротиться», в последний раз чуть не обрекло их на провал, но, судя по всему, они еще не научились на своих прошлых ошибках.

Сегодня вложения 25 крупнейших банков США в деривативы составляют $222 трлн. Другими словами, инвестиции этих банков в производные инструменты, приблизительно эквивалентны валовому внутреннему продукту Соединенных Штатов, увеличенному в 12 раз.

Пока цены на акции продолжают расти, а экономика США остается довольно стабильной, эти чрезвычайно опасные финансовые средства массового уничтожения, вероятно, не приведут к свертыванию всей финансовой системы. Но когда-нибудь произойдет еще один крупный кризис, и когда этот день наступит, разрушения, которые вызовут эти финансовые инструменты, станут абсолютно беспрецедентными.

В отчаянном поиске более высокой прибыли, все банки, «слишком большие, чтобы обанкротиться», играют в азартные игры, и в какой-то момент многие из этих ставок провалятся. Следующие данные по срочным контрактам взяты непосредственно из последнего квартального отчета Управление контролера денежного обращения (OCC), и, как вы можете видеть, уровень безрассудства, который мы наблюдаем в настоящее время, более чем тревожный...

( Читать дальше )

Банки в России увеличили прибыль в 3,31 раза г/г за 4 месяца (ЦБ)

- 18 мая 2017, 17:18

- |

Российские банки за январь-апрель 2017 года получили прибыль в размере 553 млрд рублей против 167 млрд рублей (рост в 3,31 раза). Об этом сообщает ЦБ.

Кредитование экономики за апрель выросло на 1,2%. Восстановление кредитования поддерживалось в том числе и некоторым сокращением ставок.

Банковское кредитование предприятий и нефинансовых организаций +1,3%, в первую очередь за счет кредитования крупных компаний.

Кредиты физическим лицам +1%, до 11 трлн рублей, на фоне роста ипотечного кредитования.

Вклады населения в апреле +1,3%, одновременно объем депозитов и средств организаций на счетах продолжил снижаться (-1,3%).

Финам

Банковская система Китая – теперь крупнейшая в мире

- 09 марта 2017, 06:43

- |

В конце 2016 года произошло историческое событие. Призрак «Too Big to Fail» в глобальном масштабе стал реальностью.

Речь идет о банковской системе КНР, которая оказалась крупнейшей по объему активов, превзойдя в этом аспекте еврозону. По мнению Financial Times, подобный расклад стал отражением растущей роли Поднебесной в финансовом мире, а также ее зависимости от увеличивающейся долговой нагрузки.

На конец 2016 года объем банковских активов Китая составил $33 трлн против $31 трлн еврозоны, $16 трлн США и $7 трлн Японии. Показатель КНР составляет 310% ВВП по сравнению с «лишь» 280% банков еврозоны.

Отметим, что 4 из 5 крупнейших глобальных банков относятся к Китаю.

( Читать дальше )

Китай начинает волновать финансовые рынки

- 07 марта 2017, 13:47

- |

Китайская экономика сохраняет вероятность своего негативного влияния на финансовые рынки. Выходные дни и понедельник принесли две нерадостные новости касательно Поднебесной.

1. В воскресенье прошло ежегодное собрание парламента, где со своей речью выступил премьер-министр Китая Ли Кэцян.

В первую очередь, он обратил внимание на возрастание рисков вокруг экономики страны. Во вторую очередь, экономика страны, скорее всего, будет расти темпами не выше +6,5% (г/г). Причиной такого мнения является два фундаментальных фактора, которые вызваны политическими событиями:

— нарастание протекционизма;

— деглобализация рынков.

Но последнее может сыграть наоборот «злую шутку». Чрезмерная глобализация финансовых рынков привела к тому, что любая площадка мира демонстрирует молниеносную реакцию на события в Китае, чему подтверждение 24 августа 2015 года. С учетом последнего, есть основания полагать, что вопрос вокруг Китая обязан выйти на первое место. Кроме того, вряд ли события Еврозоны могут стать «Черным Лебедем» китайского масштаба. А рисками со стороны Китая может быть не сколько темпы роста ВВП, сколько банковская система, денежно-кредитный и ипотечный рынок.

( Читать дальше )

Владислав Жуковский. Прогноз по рынкам, доллару, евро. 05.12.2016.

- 11 декабря 2016, 01:21

- |

Банки страны наращивают прибыль

- 15 сентября 2016, 12:03

- |

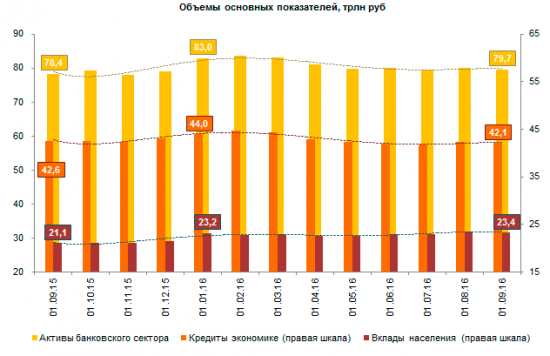

С начала года активы банковского сектора сократились на 4% и на начало сентября составили 79,7 трлн. рублей, сообщает Центральный Банк.

Банковский кредитный портфель за этот же период уменьшился на 4,2% до 42,1 трлн. рублей. Основное сокращение пришлось на нефинансовые организации, обязательства которых упали на 5,6%, а вот кредиты физическим лицам увеличились на 0,1%.

Источник: cbr.ru

Финансовый результат кредитных организации приятно удивил – прибыль за первые 8 месяцев года составила 532 млрд. руб., в то время как за аналогичный период 2015 года она составила 76 млрд. руб. Основной причиной роста доходов является сокращение отчислений в резервы – с начала года банки направили в них 397 млрд. рублей, против 939 млрд. в прошлом году.

Просроченная задолженность также показала рост. Доля плохих долгов в кредитном портфеле юридическим лицам увеличилась на 2,9% и составила 7,1%. Просрочка по розничным кредитам осталась на том же уровне в 8,9%.

( Читать дальше )

КАК ИЗМЕНИЛАСЬ МИРОВАЯ БАНКОВСКАЯ СИСТЕМА ЗА 10 ЛЕТ

- 15 апреля 2016, 16:33

- |

За последнее десятилетие мировая банковская система столкнулась с ипотечным кризисом в США и последующим мировым кризисом 2008 года, проблемами европейского суверенного долга, взлетом и падением сырьевого рынка, с низким экономическим ростом в Европе и рекордно низкими же мировыми ключевыми ставками.

Все это пошатнуло в первую очень европейские банки, которые постепенно с трудом справляются со всеми вызовами. Впрочем, некоторые европейские банки сами виноваты в своих бедах: увлечение ипотечными бумагами США и раздутые балансы подкосили их развитие на долгие годы.

Китайские же банки, воспользовавшись экономическим ростом в Китае и азиатском регионе продолжают свое восхождение, превращаясь в мирового лидера теперь уже в банковской системе.

Для анализа были использованы данные показателей Топ-100 по активам мировых банков в соответствующий период. Европейские банки взяты без учета российских банков.

( Читать дальше )

Все банки России

- 30 января 2016, 09:56

- |

Моя торговля здесь:

www.alpari.ru/ru/investor/pamm/355129/#pamm-return

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал