банки

Мои прошлые экономические предсказания, с 2007-го года.

- 09 марта 2016, 13:29

- |

----------------------------------------------------------------------------------------------------

Экономическое благополучие ИЛЛЮЗОРНО. В случае непредвиденный проблем в экономике: нефть, большая война и тому подобное, Штаты ЗАХЕДЖИРОВАНЫ. То есть застрахованы путём резервирования огромных (триллионы долларов) ликвидных средств в тысячах фондов по всему миру.

Остальные страны ТАКИХ страховок ПОЧТИ не имеют. Поэтому спасательный круг будет бросаться только в Штатах.

Проблема остальных стран — так называемая избыточная ликвидность, то есть распространение американцев и японцев на всех рынках. Но под эту избыточную ликвидность (под её весёлые экономические показатели) ВО ВСЕХ СТРАНАХ выданы местные ДОЛГОСРОЧНЫЕ КРЕДИТЫ (что и вызвало синхронный дурацкий рост цен на жильё во всех странах).

Понимаете? В случае любого кризиса Штаты выводят свои БЫСТРЫЕ активы К СЕБЕ, оставляя местным властям разбираться с ДОЛГОСРОЧНЫМИ внутренними кредитами.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Металлинвестбанк ограбили!

- 05 марта 2016, 17:40

- |

Неизвестные преступники вывели со счетов «Металлинвестбанка» свыше 677 млн рублей. Администрация учреждения подозревает хакерскую атаку и обратилась по этому поводу в полицию.

«По информации банка, в последние дни февраля с их счетов банка было переведено более 677 млн рублей. Предположительно, неизвестные смогли взломать систему удалённого доступа к банковской системе, с помощью которой затем произвели операции по переводу средств на несколько подконтрольных счетов, оформленных на физические лица, откуда начисления можно обналичить», — сообщил РИА Новости источник в правоохранительных органах.

Информацию о подобном обращении подтвердили в пресс-службе столичной полиции без комментариев о названии банка и суммы похищенного.

«В полицию поступило заявление от представителя одного из банков о хищении денежных средств. В настоящее время устанавливается точная сумма материального ущерба. По данному факту возбуждено уголовное дело по статье УК РФ «Кража», ведётся следствие», — заявили в ГУ МВД по Москве.

Оригинал новости RT на русском:

https://russian.rt.com/article/152137

Нацкорпбанк всё

- 04 марта 2016, 17:05

- |

RAEX сегодня тоже решило отстраниться от этого банка, рассказав всем, что он не соблюдает антиотмывочное законодательство.

Конечными собственниками Накорпбанка являются 6 физилиц, которые владеют банком через компании ООО «Конвэкс» и ООО «Талион». Последняя имела долю в банке «Онэст», у которого в 2005 году отозвали лицензию в связи с неисполнением федеральных законов, регулирующих банковскую деятельность, и нормативных актов Банка России.

бетон VS вклад

- 03 марта 2016, 16:46

- |

По мотивам топика http://smart-lab.ru/blog/313640.php

Здравствуйте, посоветуйте как правильнее поступить, понятно что я живу своими мозгами но иногда нужен взгляд из за стороны, а вопрос мой заключается в том как сохранить все таки оставшиеся рублевые накопления. Сразу скажу живу в сочи, стоимость недвижимости растет медленно но растет даже сейчас.

Идея фикс следующая купить квартиру за эконом класса, ждать затем и надеется что это квартира вырастить в цене, затем взять и начать продавать её и надеется что кто нибудь её купить, в целом по реалистичным прогнозам квартира за 5 лет, а именно 5 лет я думаю должен длиться кризис, квартира подрастает на 20 процентов, и вот тогда когда настанет тот счастливый момент что я смогу продать квартиру, я её продам и переложусь в доллары и больше с них выходить не буду.

А второй вариант не рыпаться выкурить персен и уйти под 10 процентов в банк.

( Читать дальше )

Росавтобанк закрыл все свои отделения, включая головное, и полностью прекратил обслуживание клиентов.

- 02 марта 2016, 18:00

- |

Отделение закрыто, на дверях табличка: «По техническим причинам операции не производятся». Ну, думаю, в переводе на русский это означает кирдык банку.

И действительно:

«Росавтобанк закрыл все свои отделения, включая головное, и полностью прекратил обслуживание клиентов. Карты, выданные этим банком, заблокированы, сообщили корреспонденту РИА Новости в колл-центре кредитной организации.

По словам оператора колл-центра, в ближайшее время ЦБ РФ объявит об отзыве лицензии у Росавтобанка».

Подробнее здесь https://meduza.io/news/2016/03/02/rosavtobank-perestal-vydavat-vkladyСкоро «малышей» совсем не останется.

Матвиенко: 80% банкротств кредитных организаций криминальны

- 01 марта 2016, 20:51

- |

Глава Совфеда заявила о несовершенстве надзора за банками со стороны ЦБ Присосавшиеся к кровеносным сосудам экономики комары и клещи грозят губительной эпидемией. Такие метафоричные заявления звучали сегодня от глава Совфеда Валентины Матвиенко на заседании межрегионального банковского совета, где обсуждали борьбу с недобросовестностью банкиров. За дискуссией следила наш корреспондент Татьяна Смирнова, она с нами на прямой связи.

tv.rbc.ru/archive/main_news/56d438539a7947a2b8eabcff

Законодательная власть взялась за расследование мошеннических схем при банкротстве финансово-кредитных организаций — спикер Совета Федерации Валентина Матвиенко заявила, нужно очистить банковскую сферу от, «присосавшихся клещей, то есть, недобросовестных банкиров и аудиторов». И с ЦБ нужно строже спрашивать за длительное функционирование неустойчивых банков.

В студии РБК в Отеле «Кемпинский мойка 22» был Олег Ганюшин, юрист адвокатского бюро «Прайм Эдвайс Санкт-Петербург».

tv.rbc.ru/archive/main_news/56d479d49a79475fe4bcd8ef

Центробанки уходят в минус!

- 01 марта 2016, 00:15

- |

Жестом, который можно расценивать как последний акт отчаяния, Центробанки отказываются от фактического контроля над экономиками, которыми им было доверено управлять. Сначала появились нулевые процентные ставки, затем количественное смягчение, а теперь и отрицательные ставки – одна тщетная попытка порождала следующую. Два первых ухищрения так и не смогли придать стимул ощутимого роста хронически слабому экономическому восстановлению. Теперь обращение к отрицательным ставкам лишь еще сильнее усугубит риски финансовой нестабильности и заложит основу для нового кризиса.

Введение отрицательных ставок – появившихся сначала в Европе в 2014 году, а сейчас и в Японии – стало важным переломным пунктом в истории мировых Центробанков. Ранее приоритетным направлением являлось способствование росту совокупного спроса – прежде всего за счет снижения стоимости кредитования, но также и стимулирования эффекта богатства за счет подорожания финансовых активов. Однако теперь отрицательные процентные ставки, налагающие штрафы на избыточные резервы, которые хранятся на депозитах в Центробанках, работают стимулами через аспект предложения в формуле кредитования, по сути побуждая банки предоставлять новые кредиты, вне зависимости от спроса на такие фонды.

( Читать дальше )

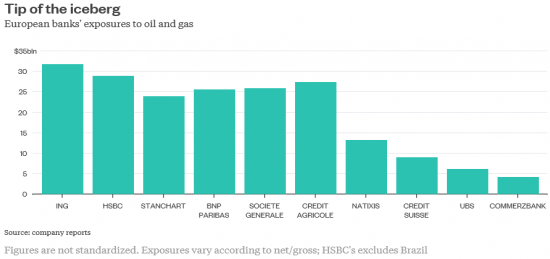

Цены на нефть угрожают европейским банкам

- 29 февраля 2016, 05:15

- |

Сезон публикации корпоративной отчетности в Европе еще не закончен. Однако многие банки уже раскрыли объемы кредитов выданных нефтегазовому сектору.

Так называемая сумма под риском составляет почти $200 млрд; это больше, чем предполагаемые $123 млрд у банков США. Подобная ситуация создает определенные угрозы, учитывая слабость нефтяных котировок.

Проблема в том, что это может быть лишь верхушкой айсберга. Раскрытие информации финучреждениями Европы является непоследовательным: одни указываю валовую сумму, другие – чистую. Некоторые, например Deutsche Bank, вообще не предоставили цифр.

Кроме того, реальная сумма под риском может быть больше. Ряд банков, в частности HSBC и Standard Chartered, осуществляли активное кредитование в странах, ориентированных на экспорт нефти.

Не следует забывать и о прочих представителях сырьевого сегмента, в том числе горнорудных компаниях, которые также активно получали займы. Только HSBC зарезервировал $100 млн на возможные потери по портфелю кредитов металлургическим компаниям в размере $18 млрд.

Если посмотреть на ситуацию более оптимистично, то следует отметить, что в большинстве банков Европы сумма под риском составляет 3-5% от общего объема кредитного портфеля, что является управляемой ситуацией. Кроме того, более дешевое сырье может привести к снижению издержек у многих потребительских и прочих неэнергетических компаний, что позволит снизить ущерб.

БКС Экспресс

Московская биржа произвела революцию,а вы этого не заметили

- 28 февраля 2016, 15:38

- |

В конце февраля прошли две новости о Московской бирже, которые были проигнорированы читателями Смарт-лаба.

Первая новость — Московская биржа начала учет времени в микросекундах. Казалось бы, невелика затея — начать добавлять в исторические данные доли секунды, однако для алготрейдеров это знак качества- скорость операций на бирже возросла, стратегии можно подгонять под работу с более высокими скоростями и тестирование стратегий может быть более качественным. Делаю вывод, что московская биржа делает упор на предоставление более качественных сервисов для HFT. Это плюс к ликвидности.

Вторая новость — КСУ. Вы наверно уже по привычке прочитали ВСУ, но речь пойдет не об украинской армии, а о новом революционном для нашей биржи продукте — Клиринговых сертификатах участия (КСУ).

В чем суть продукта, процитирую сайт московской биржи-"Новый вид ценной бумаги – клиринговые сертификаты участия (КСУ), а также репо с ним – будет доступен на Московской бирже с 29 февраля, сообщил управляющий директор по денежному рынку биржи Игорь Марич.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал