арбитраж

Арбитраж криптовалютой

- 19 ноября 2017, 14:13

- |

Наткнулся на статью о лучезарных возможностях арбитража ETH/USD между криптобиржами Exmo и Kraken от аналитика банка New York Mellon. Исключив комиссии за 5 месяцев он получил доходность в 39%.

Но если на поверхности такие лучезарные возможности, то где же все?

( Читать дальше )

- комментировать

- 2.4К | ★2

- Комментарии ( 18 )

удвоение на bitmex произошло!) Оракул из Орнебурга снова был прав)

- 09 ноября 2017, 00:04

- |

мой прогноз про схлопывание арбитража и возможного удвоения свершился вечером сегодня а не как я предсказывал после 16 ноя ибо форк отменили и утроения депошек произошло уже за пару часов получается))

а почему пишу — потому что многие все еще не догнали мой пост про арбитраж и сперепугу начали писать в комментах что я типа продавал дешевую ногу а покупал дорогую и тд. логика конечно у народа)))

где ж вы видели чтобы арбитражом на одной бирже двумя одинаковыми активами (у меня это своп по 7100 и фюч по 6500) занимались так — продавали дешевую ногу а покупали дорогую??!!! лол!!!

пишу чтобы не было больше вопросов — в посте про арбитраж и +90-+180% за недельный срок гарантировано — я рекомендовал покупать схлопывание ног а не их разбежку — ну народ прекратите истерить не понимая что такое слово арбитраж))

пысы. увы — я только удвоил депо но в моенте утроение рисовали но я не за монитором был((( не рассчитывал что форк отменят -совпало что именно после поста и отменили форк и соответсвенно ноги съехались — профит зафиксирован!

Можно получить от 90 до 180 % за 9 дней. арбитраж. есть момент

- 08 ноября 2017, 16:14

- |

Тех кто читает меня — оповещаю вас, что по правилам СЛ мои (реально торгуемые мною же) сигналы по биткойну будут размещаться в разделе «Торговые сигналы» — там меня ищите кому интересно. или просто подпишитесь на меня чтобы получать все свежие посты с моими точками входов/выходов/добора.

Теперь суть поста этого

ВНИМАНИЕ!!))

На бирже деривативов криптовалют «Bitmex» назрел великий арбитражный шанс — про такое говорят «знал бы прикуп — жил бы в Сочи»

....

кто уже торгует на этой бирже и разбирается в этом моменте арбитража

— комментируем плиз эту задумку тут

кто уже торгует на этой бирже но не знал об этом шансе арбитражном

— пишите в комментах СПАСИБО)

кто еще не торгует но уловил смысл шанса и хочет набирать позицию арбитража (время еще есть)

— переходим по ссылке

www.bitmex.com/register/0TSSo2

и +получаем скидку на комиссию биржи в 10%

кто еще не торгует биткойном, и не знает как все пошагово сделать чтобы влезть в уходящий поезд, но понял что

( Читать дальше )

Какая нефть быстрее?

- 02 ноября 2017, 23:32

- |

Я подписался в Открытии на трансляцию мировых рынков в КВИК. Закодил простого робота арбитражёра. Он смотрит нашу нефть на ФОРТС (верхний график) и сравнивает её с лондонской нефтью на бирже ICE.

Мой расчёт был таким, что лондонская нефть будет поводырём для нашей.

Но чем дольше я на это смотрю, тем больше мне кажется, что наша нефть более шустрая. Лондонская догоняет нашу, а не наша лондонскую.

У этого может быть причина: задержка трансляции. Сигнал идёт из Лондона в Москву брокеру, и уж потом только ко мне в терминал. Я задал вопрос о задержке брокеру, в данный момент ещё жду ответа.

Может кто-то поделиться личным опытом? Насколько такие трансляции мировых рынков в КВИК отстают от реальной картины? Это исчисляется секундами или всё же миллисекундами?

Спасибо за помощь.

П.С. У меня виртуалка в Москве, я платно подключаюсь к выделенному серверу брокера. Это по прежнему КВИК, но выделенный сервер в 2-3 раза быстрее обычного сервера.

Помогите усовершенствовать арбитражную стратегию!!!

- 10 октября 2017, 22:20

- |

Всех приветствую!!! Прошу технического совета по арбитражу.

Не для кого не секрет, что существует возможность заработка на арбитраже между стоимостью акций и фьючерсов на эти акции.На нашей бирже фьючерсы торгуются с премией по отношению к акциям.

Вот пример:

К моменту экспирации разница между стоимостью акции и фьюча(контанго) начинает уменьшаться. И что не маловажно, основное уменьшение контанго происходит в последний месяц обращения фьючерса. Таким образом, продав фьючерс, купив акцию, за месяц до экспирации, кладем себе в карман 2% от стоимости позиции. 4 экспирации в году – около 8% Отмечу, что величина контанго может колебаться в течение дня, недели, а в последний месяц зачастую совершает бешеные колебания. Мне не очень интересно ловить эти колебания, т.к. нет желания сидеть за терминалом сутками. Но если у кого-то есть опыт подобной торговли, было бы интересно почитать.

( Читать дальше )

Арбитраж на рынках крипто валют

- 09 сентября 2017, 18:42

- |

Добавление акций в среднесрочный портфель. Опционные эксперименты.

- 07 сентября 2017, 16:32

- |

Акции :

Инвесторы несут деньги и встаёт вопрос, чтобы ещё такого купить, что не сильно выросло?

Прикупил немного Сур преф. Основания:

Сильно не вырос. Из-за огромной долларовой «подушки» это естественный хедж у которого нет временного распада. Хорошая стабильная компания. И конечно же… «мутная». Иначе как можно объяснить: наличие 2 трл. на счетах, 4 трл. всего активов и… 1 трл. цена на рынке. Вопрос риторический.

Встал в покупку некоторых неликвидов. Иначе пару сотней можно вынести весь стакан) Куплю — напишу.

Опционы :

В основном продажи волы. Плюс некие арбитражные конструкции. Немного маркет-мейкерства. На вечёрке кто-то пытался купить пару тысяч коллов Газпрома, центрального страйка. Огромный объём в опционах для нашего национального достояния. Как обычно хорошие объемы проходят по внебирже и в стаканах мы их не видим.

В целом Газпром покупают. Когда-то он выстрелит.

Биткоины. Общий сбор

- 14 августа 2017, 12:25

- |

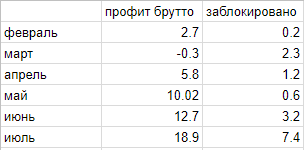

Делаю арбитраж на крипте. Доха такая:

Профит брутто — это провит по торговле с учетом выведенных и зависших средств. Как видно, в июле попал на заморозку из-за BTCE. Эти средства уже не вывести. На других площадках выводятся, но долго (колонка 2 и колонки 3 — это аккумулируемые значения).

Что ищу.

Руки-головы. Людей, которым интересно зарабатывать на крипто валюте. Очень много вкусных вещей, но у меня всего две руки. Готов поделится реально работающими идеями, проверял руками. В обмен на совместную автоматику по торговле. Нужно много площадок соединять.

Накидайте рейтинга, чтобы могли мне писать личные сообщения. На сайте дебилизм с рейтингами, первый раз такой кривой подход вижу.

Ребаланс=парный трейдинг(арбитраж)?

- 04 августа 2017, 23:09

- |

т.е. в парном трейдинге шортиться при подорожании относительно среднего, а лонгуется — при удешевлении относительно среднего, то же самое происходит и при ребалансе портфеля.

Главный вопрос в другом:

Кто больше уносит с биржи арбитражники на парном трейдинге или портфельные «ребалансеры»?

Арбитражеры спят? Или роста не будет?

- 28 июля 2017, 12:53

- |

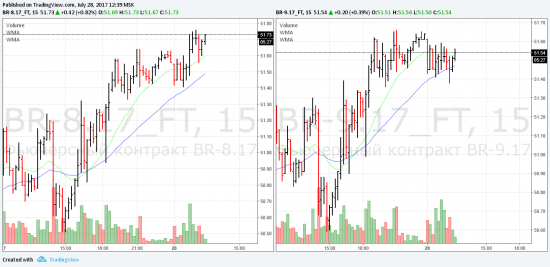

Графики фьючерсов на нефть марки Брент (Br-8.17 и Br-9.17), 15 минут:

Что делать?

Сразу скажу, я такое не торгую. Но теоретически, если вы рассчитывает, что нефть поползет выше, можно попробовать продать ближний контракт и купить дальний в расчете на схлопывание спреда:

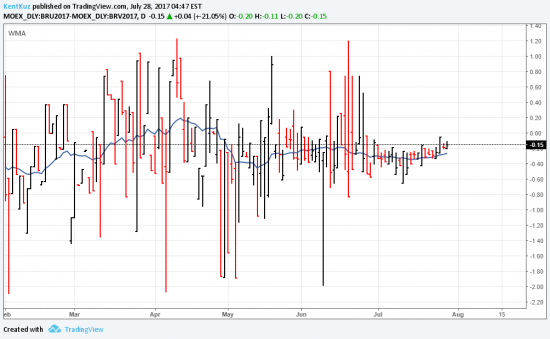

Графики спреда фьючерсов на нефть марки Брент (Br-8.17- Br-9.17), 1 день:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал