американский рынок

европейские опционы как оптимально закрыть

- 18 апреля 2019, 20:45

- |

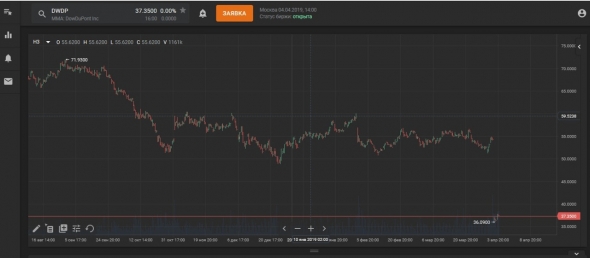

добрый день подскажите где найти информацию как закрыть позицию внутри дня например утром купил колы NQ страйк 7660 и сейчас зашортил фьючерс по 7720… как досрочно исполнить опцион? спасибо

Symbol; Net Pos; Open P/L; Realized P/L

OEN4J19 C7670; 1; 90,00 USD; 0,00 USD

OEN4J19 C7660; 1; 95,00 USD; -105,00 USD

NQM19; -5; -195,00 USD; 0,00 USD

не ругайте… подскажите где искать

- комментировать

- 349

- Комментарии ( 4 )

Выбираем фьючерсы для торговли на CME

- 18 апреля 2019, 14:22

- |

В данной статье мы рассмотрим, как и по каким критериям отбирать инструменты для торговли на бирже. В качестве примера я буду рассматривать рынки фьючерсов бирж CME Group.

Я скачал дневные исторические данные для следующих инструментов:

— S&P 500 E-mini (ES) – мини контракт на индекс S&P 500

— Мазут (Fuel Oil)

— EUR/USD

— GBP/USD

— Золото (Gold)

— Brent – сырая нефть Brent Last Day Financial Futures Contract

— Light – сырая нефть марки Light

— Natural Gas — природный газ

— Бензин (Petrol)

— Платина (Platinum)

— Серебро (Silver)

— USD/JPY

— Пшеница (Wheat)

Каждый из этих инструментов имеет спецификацию. Её можно посмотреть на официальном сайте биржи CME. Например, для S&P 500 E-mini (ES) спецификация выглядит следующим образом: https://www.cmegroup.com/trading/equity-index/us-index/e-mini-sandp500_quotes_globex.html

About E-mini S&P 500

An electronically traded futures contract one fifth the size of standard S&P futures, E-mini S&P 500 futures and options are based on the underlying Standard & Poor’s 500 stock index. Made up of 500 individual stocks representing the market capitalizations of large companies, the S&P 500 Index is a leading indicator of large-cap U.S. equities.

( Читать дальше )

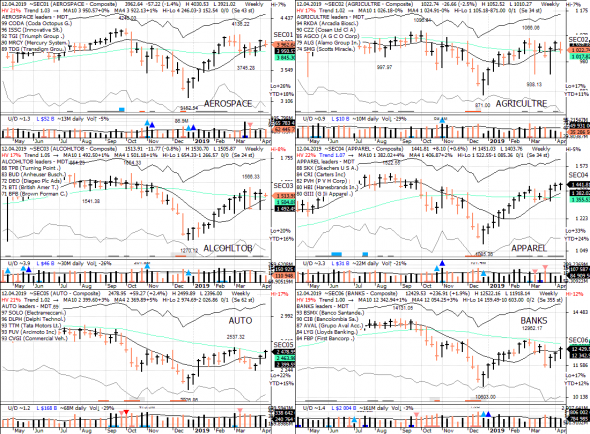

S&P 500 под капотом - секторы США в картинках 12.04.19

- 15 апреля 2019, 17:57

- |

- uptrend 2

- downtrend 0

- sideways 31

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Кто торгует Америку?

- 13 апреля 2019, 23:04

- |

Американские эмитенты

- 11 апреля 2019, 11:45

- |

Некоторое время назад мы обсуждали некоторых американских эмитентов (https://smart-lab.ru/blog/523197.php).

Посчитал доходность сформированного портфеля эмитентов за прошедшие два месяца. Получилось следующее:

| № | Компания | Тикер | Цена акций | ||

| 12.02.2019 | 11.04.2019 | Δ, %. | |||

| 1 | Facebook, Inc. | FB | 165,04 | 177,82 | 7,74 |

| 2 | Xilinx, Inc. | XLNX | 118,20 | 131,59 | 11,33 |

| 3 | Micron Technology, Inc. | MU | 40,40 | 42,17 | 4,38 |

| 4 | Visa Inc. | V | 141,99 | 158,56 | 11,67 |

| 5 | KLA-Tencor Corporation | KLAC | 107,20 | 123,34 | 15,06 |

| 6 | Microsoft Corporation | MSFT | 106,89 | 120,19 | 12,44 |

| 7 | Lam Research Corporation | LRCX | 179,25 | 190,84 | 6,47 |

| S&P 500 | 2744,73 | 2888,21 | 5,23 | ||

| В среднем по портфелю | 9,87 | ||||

Индекс S&P 500 отстает почти в два раза. Значит выбраны правильные эмитенты?

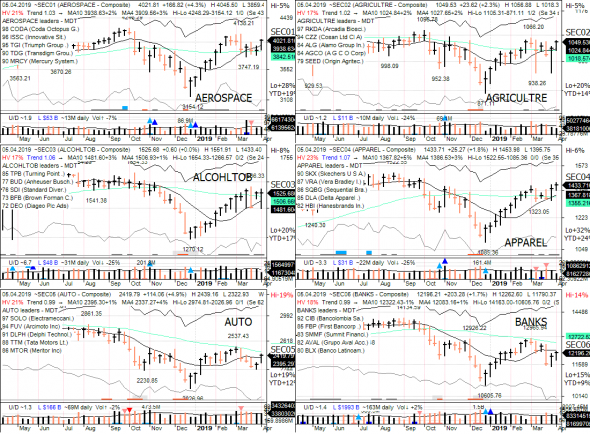

S&P 500 под капотом - секторы США в картинках 05.04.19

- 08 апреля 2019, 16:44

- |

- uptrend 3

- downtrend 1

- sideways 29

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Инвестиционная идея про Stadia и провайдеров США

- 06 апреля 2019, 20:39

- |

От идеи до сделки прошло не более 6 часов. В обед увидел ролик про новый сервис Stadia (Стэдиа, я в видео говорю неправильно) от Google. После работы пришла мысль: если играть с любого устройства в любую игру, то, наверное, нужен быстрый интернет. Оказалось, что я не прав. Знакомый айтишник объяснил: «Нужен не быстрый, а стабильный интернет. Такую возможность даст только оптоволокно. Но геймеры — нишевая группа».

Идея в следующем: если использование Стэдиа может обеспечить только качественный проводной интернет, нужно инвестировать в тех, кто уже поставляет его. Запрос «нишевой группы» может вынудить домохозяйства перейти на более дорогие тарифы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал