американский рынок

S&P 500 под капотом - секторы США в картинках 27.03.20

- 30 марта 2020, 17:39

- |

- uptrend 0

- downtrend 2

- sideways 31

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Panic buy и людская жадность на примере Zoom video communications

- 29 марта 2020, 21:20

- |

Это очевидный 100%-ый шорт.

Только чтобы оправдать текущую капитализацию, им надо 5 лет подряд расти 120% в год, т.е. более чем удваивать прибыль на протяжении 5 лет. Потому что текущий P/E сумасшедший.

Почему шорт?

1) текущая капитализация не будет в боковике и уж точно не будет расти существенно (ибо некуда).

2) нет рынка, чтобы более чем удваиваться каждый год.

Так, Зуму надо расти на 120% в год на протяжении 5 лет, т.е. каждый год удваивать прибыль. Тогда их выручка, с учётом текущего значения Net margin, должна быть 32 млрд. долларов. Это поставило бы ZOOM в топ технологических компаний мира. На картинке сравнение с Lenovo.

( Читать дальше )

Не патриот, но на панике меняю доллар на российские акции.

- 27 марта 2020, 12:42

- |

Рынок нарисовал приличный отскок и замер на распутье. Замру, пожалуй и я. Посижу у будки, подумаю о вечном.

Например так.

Почему я считаю, что выгоднее в кризис иметь долларовую подушку, но покупать на падении именно российские акции, а не подешевевшую Америку?

Прикинем модельку.

Допустим, перед кризисом мы имели долларовую кубышку. И допустим, что нынешнее дно было дном кризиса, а после кризиса индексы восстановятся на докризисные уровни — и мы купили это дно.

Индекс SP500 упал от максимума 3393 до минимума 2192. Дельта — 1201 пункт или 35%. Для того, чтобы восстановиться, SP500 придётся подорожать на 55%.

Индекс РТС упал от максимума 1651 до минимума 809. Дельта — 842 пункта или 51%. Для того, чтобы восстановиться, РТС придётся подорожать на 104%.

Если мы на доллары купим американское дно и дождёмся восстановления — мы получим 55% доходности. Если мы на доллары купим российское дно и дождёмся восстановления цен — мы получим 104% доходности.

Но это ещё не всё. Наш измученный карантинами рынок даёт нам сейчас возможность получить рекордные дивиденды от некоторых компаний. Крупнейшие российские корпорации, возможно, заплатят нам ещё до своего восстановления двузначные в процентах от цены входа дивиденды.

Да, риски в кризис растут и растут сильно, но нарваться на сокращение дивидендов у американских компаний можно с той же вероятностью, что и в РФ, а процентная доходность по большинству крупных эмитентов в РФ будет выше.

Почему иметь долларовую кубышку выгоднее, чем рублёвую? Потому что, меняя доллары на российские акции, мы фиксируем доходность по индексу РТС, а меняя рубли на российские акции, мы фиксируем доходность по индексу МосБиржи. А индекс Мосбиржи упал только на 35% — как и индекс SP500 — и отрастать будет для восстановления на 51%.

Разница в падении между индексом Мосбиржи и индексом РТС формируется за счёт изменения курса доллара. Если вы имеете рублёвую кубышку — она во время кризиса обесценивается вместе с обесцениванием национальной валюты. А покупательская способность долларовой кубышки во время кризиса растёт.

Если представить это ещё проще — одна собака на случай кризиса держала 600 тысяч рублей в запасе, а другая собака держала на этот случай 10 тысяч долларов. Год назад у них были примерно равные запасы. Но на дне этого кризиса рублёвая собака купила акций на свои 600 тысяч рублей. А долларовая собака — сдала доллары по 80 и купила акции на 800 тысяч рублей.

Когда рынок вернётся к своей прежней рублёвой стоимости — он вырастет в рублях на 51%. Допустим, это случится всего через год и по акциям будет заплачено 10% дивидендов.

Рублёвая собака получит летом 60 тыс и её капитал составит 660 тыс, а через год, после роста на 51% и восстановления рынка — 996 тысяч.

Долларовая собака получит летом 80 тысяч дивидендов, её капитал составит 880 тысяч, а через год — 880+51% — 1млн 328 тыс.

Тут комментарии излишни.

Давайте представим ещё третий путь — купить на дне американских акций и предположим 4% дивидендной доходности по ним. Но заложим также, что через год, в связи с окончанием кризиса доллар с 80 рублей упадёт до 70.

Получится, что летом капитал составит 10400 долларов, через год он составит 10400+51%=15704 доллара. При переводе в рубли по курсу 70 получаем 1 млн 099 тысяч. И тут собака, которая покупала русские акции за доллары оказывается в плюсе!

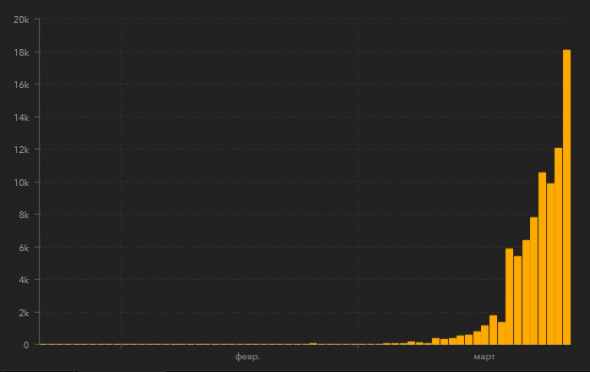

Америка +18 т. заразившихся за одни сутки

- 27 марта 2020, 10:46

- |

при этом рынки растут (даже с учетом текущего легкого минуса на фьюче СП).

Если пытаться подойти к ситуации с точки зрения логики,

мозг сразу вылетает в синий экран.

Обнуление на фондовом рынке: Delta Air Lines

- 25 марта 2020, 19:08

- |

Недавно, в ИнвестГазете освещали интересные на мой взгляд компании, цены на которые практически “обнулились” и выглядят привлекательно для покупки (не рекомендация). Ситуацию по 3, наиболее интересным из рассмотренных компаний, я решил также изложить письменно. Сегодня про Detla Air Lines.

Для удобства Вы можете читать наши статьи в Telegram-канале «ИнвестГазета»

Из-за пандемии коронавируса, авиакомпании несут огромные риски и сложности. На фоне этого, их акции в последние месяцы буквально обрушились на 50-80% и торгуются на своих исторических минимумах.

Одновременно такой серьезный обвал, дает и больший потенциал восстановления (если компания переживет кризис).

Delta Air Lines я выделил из всего списка, в первую очередь потому что у них низкая долговая нагрузка (Чистый долг / EBITDA менее 2 и рентабельность капитала выше 20%). Вот какая картина по всей отрасли:

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 20.03.20 & CYWAABO

- 23 марта 2020, 16:16

- |

- uptrend 0

- downtrend 9

- sideways 24

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Коллеги, кто американскую фонду торгует, подкиньте идей

- 21 марта 2020, 11:03

- |

Понятно, что можно открыть список СП500, отсортировать и начать изучать по одной, но не пропадать же опыту смартлабовцев )

Сразу оговорюсь, что хочу пока только посмотреть и почитать, никаких «с шашкой наголо, щас мы их...»

В веселые времена живем, товарищи

- 20 марта 2020, 10:39

- |

В моем понимании, любой кризис — это уникальная возможность быстрее собрать свой пенсионный капитал. Для меня не стоит вопрос, покупать или не покупать упавшие акции. Однозначно покупать, причем чем больше, тем лучше. Да, можно пытаться угадать самое дно для входа, включить тайминги, выбрать самые недооцененные компании и прочие приемы, которые мы активно использовали еще недавно. Но после мощнейшей коррекции S$P500 (оговоримся, что речь идет в основном про американский рынок) это все уже не имеет большого смысла.

Как блогер, который большую часть времени разбирает финансовые отчетности компаний, скажу ужасную крамолу: можно даже отчеты не смотреть. Нужно просто на все свободные деньги покупать широкий американский рынок под будущее восстановление экономики. И все. Через 5 лет вы либо хорошо заработаете, либо очень-очень хорошо заработаете и будете богаты. Главное не продать акции на первом же отскоке, а додержать до того момента, когда мировая экономика полноценно восстановится, выйдет из рецессии и обновит предыдущие максимумы. Вы же не верите, что вирусная паника продлится вечно? Если верите, то вам скорее не в инвестиции, а к тем товарищам, которые скупают гречку и туалетную бумагу в Магните.

( Читать дальше )

По наводке.

- 19 марта 2020, 12:24

- |

Фото: Richard Drew / AP

Фото: Richard Drew / APВ эпоху низких ставок и ограниченной доходности по банковским вкладам люди начинают искать альтернативные способы для сохранения сбережений, многие выходят на фондовый рынок. В отличие от России, где на двух главных биржах зарегистрированы всего 6,3 миллиона человек, в США персональные брокерские счета есть примерно у половины населения. Такая активность положительно сказывается на экономике страны, оздоравливает ее, а акции торгуемых компаний делает более привлекательными. Но одновременно неумелые и авантюрные действия игроков могут привести к проблемам для всей финансовой системы. 20 лет назад именно из-за них случился знаменитый «пузырь доткомов», теперь при помощи популярных соцсетей и форумов жадные до наживы трейдеры раскачали фондовый рынок, готовый пойти за любым изменением цены. Подробности — в материале

( Читать дальше )

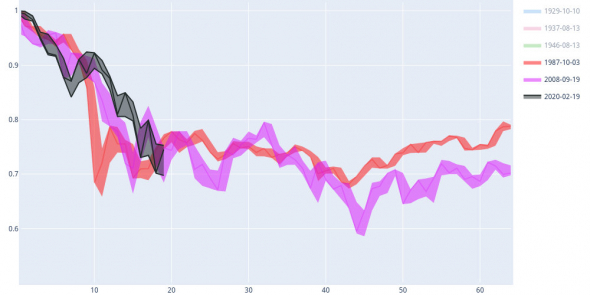

Динамика индекса S&P 500 в сравнении с предыдущими падениями

- 17 марта 2020, 23:19

- |

Поведение S&P 500 в течение следующих 63 торговых дней (3 мес):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал