акционеры

Селигдар в 2023 г. увеличил выручку в 1,6 раза, до 56 млрд руб., EBITDA на 57%, до 21,2 млрд руб.. При этом получил 10,9 млрд руб. чистого убытка, против прибыли в 2022 г. - ТАСС

- 15 апреля 2024, 09:13

- |

Полиметаллический холдинг «Селигдар» по итогам 2023 года получил по международным стандартам финансовой отчетности (МСФО) 10,9 млрд рублей чистого убытка, приходящегося на акционеров, против прибыли в 2022 году, говорится в отчете компании.

При этом выручка компании от реализации за отчетный период выросла в 1,6 раз, до 56 млрд рублей. Показатель банковская EBITDA компании за отчетный период увеличился на 57%, до 21,2 млрд рублей.

«В 2023 году реализация золота осуществлялась на внутреннем и внешнем рынках. Покупателями золота выступали банки, аффинажные заводы, торговые компании, часть золота реализована на торговой площадке на Московской бирже», — отмечается в отчетности компании.

Источник: tass.ru/ekonomika/20546547

- комментировать

- 201

- Комментарии ( 0 )

Вечерний обзор рынков 📈

- 05 апреля 2024, 19:03

- |

Курсы валют ЦБ на выходные:

💵 USD — ↗️ 92,4155

💶 EUR — ↗️ 100,1259

💴 CNY — ↗️ 12,7602

▫️ Индекс Мосбиржи по итогам основной торговой сессии пятницы опустился на 0,36%, составив 3 395,37 пункта.

▫️ В условиях резкого падения (прекращения) экспорта золота Минфином предложен вариант, обеспечивающий поступления в бюджет, — сообщает ТАСС, ссылаясь на слова замминистра финансов РФ А.Сазанова. В период с 1 июня по 31 декабря предложено повысить НДПИ на 78 тыс. руб. за килограмм золота, эта мера должна обеспечить поступление в бюджет до конца года 15 млрд руб. Подробнее: tass.ru/ekonomika/20455025

▫️ Делимобиль (-1,95%); Исполнительный директор компании Елена Бехтина сообщила о планах расширения автопарка до конца года. Если в 2023 г. количество автомобилей каршеринга выросло до 26,6 тыс. ед. (+34% г/г), то к 2025 г. автопарк должен состоять из более чем 30 тыс. автомобилей. Кроме того, в 2024 г. сервис планирует начать предоставлять свои услуги ещё в двух городах (помимо Сочи, где компания представлена с апреля).

( Читать дальше )

Совкомбанк намерен в рамках допэмиссии разместить 1 млрд акций для покупки Хоум-банка. Процесс покупки предстоит утвердить в начале мая - Ъ

- 02 апреля 2024, 07:14

- |

Совкомбанк планирует на внеочередном общем собрании акционеров 2 мая утвердить процесс покупки Хоум-банка. Для этого банк собирается провести допэмиссию в объеме 1 млрд собственных акций. Оценка Хоум-банка с дисконтом в 10 млрд рублей к его капиталу, однако эксперты считают, что сделка будет положительно сказываться на котировках Совкомбанка.

Согласно информации из материалов первой кредитной организации, на повестке собрания также утверждение устава в новой редакции и бизнес-план на ближайшие годы. Сделка с Хоум-банком уже получила регуляторные одобрения, а Федеральная антимонопольная служба выразила свое согласие на сделку.

Хоум-банк будет включен в отчетность МСФО Совкомбанка за первый квартал 2024 года, а техническое закрытие сделки произойдет после регистрации дополнительной эмиссии. Совкомбанк планирует разместить около 1 млрд акций, оценивая Хоум-банк с дисконтом более 10 млрд рублей к размеру своего собственного капитала.

Представители Совкомбанка отмечают, что покупка Хоум-банка направлена на сохранение и расширение экспертизы в товарном кредитовании и рост клиентской базы. Сделка также позволит увеличить розничный кредитный портфель на 25% и клиентскую базу на 50%.

( Читать дальше )

АФК "Система утвердила новую дивидендную политику до 2026 г. СД определил в 2024 г. размер дивидендов не менее 0,52 рубля на акцию - ТАСС

- 27 марта 2024, 08:15

- |

Согласно сообщению компании, в 2024 году размер дивидендов не менее 0,52 рубля на акцию, а в последующие годы планируется увеличение на 25-50% относительно предыдущего года.

При сокращении внешнего долга до 50%, совет директоров может рекомендовать направить до половины чистого денежного потока на выплату дивидендов. Президент компании отметил, что новая политика направлена на привлечение инвесторов и сокращение долговой нагрузки.

Источник: tass.ru/ekonomika/20366149

Банк Траст продал часть пакета привилегированных акций Русснефти - Ведомости

- 27 марта 2024, 06:58

- |

В сентябре 2023 года «Русснефть» сообщила о том, что привилегированные акции, находящиеся во владении «Траста», получили право голоса после годового собрания акционеров. Планируется, что имеющийся у банка пакет акций будет продан при подходящей конъюнктуре рынка, что было подтверждено кредитной организацией в прошлом году.

Летом прошлого года «Траст» уже продал пакет обыкновенных акций «Русснефти» почти за 1,4 млрд рублей и ведет переговоры о продаже около трети портфеля привилегированных акций.

Источник: www.vedomosti.ru/investments/news/2024/03/27/1028193-trast-prodal-chast-paketa-russnefti

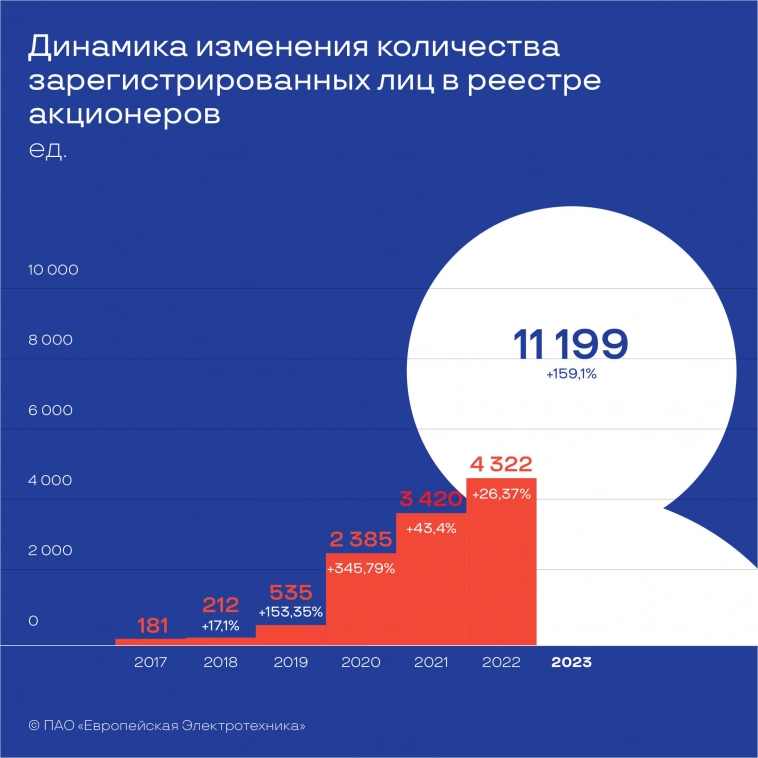

Рост числа акционеров на 159%

- 25 марта 2024, 09:46

- |

Более 11 тысяч человек стали владельцами акций компании

По итогам 2023 года акциям ПАО «Европейская электротехника» владеют 11 199 инвесторов. Прирост к прошлому году составил 159% или 6 877 владельцев бумаг.

Компания внимательно следит за количеством частных инвесторов, которые владеют нашими акциями. Эта метрика является важной и отражает доверие рынка, а также его готовность вкладывать средства в развитие нашего бизнеса.

Немаловажным драйвером увеличения количества владельцев бумаг стал рост операционных и финансовых показателей «Европейской электротехники». В кризисные периоды 2020 и 2022 года, компания смогла не только сохранить свои позиции, но и нарастить их, использовав кризисное время и условия для роста.

Команда ПАО «Европейская электротехника» благодарит каждого из наших инвесторов, хотим сказать вам спасибо за доверие, которое вы нам оказали. Мы со своей стороны продолжим активно делиться своей статистикой и новостями в этом телеграм-канале.

( Читать дальше )

Фотографии встречи с инвесторами

- 18 марта 2024, 14:52

- |

Генеральный директор «Европейской Электротехники» Илья Каленков постарался ответить на все накопившиеся вопросы у частных инвесторов. Ждите видео на канале «Вредного Инвестора» завтра во второй половине дня.

( Читать дальше )

Polymetal выкупила первый транш акций, в количестве 5 082 079 штук, что составляет 1,07% от акций в обращении, в рамках предложения по обмену на AIX

- 05 марта 2024, 08:57

- |

Компания Polymetal завершила выкуп первого транша обыкновенных акций в количестве 5 082 079 штук, что составляет 1,07% от акций в обращении. Этот процесс осуществлялся в рамках предложения по обмену акций на новые, выпущенные на бирже МФЦА (AIX), в соотношении одна к одной.

После выкупа первых обмененных акций и выпуска новых акций взамен общее количество голосующих акций компании осталось неизменным и составило 473 645 141 акций. Компания также подчеркнула, что у нее в распоряжении находятся 46 696 757 обыкновенных казначейских акций, не предоставляющих прав голоса или экономических прав.

Polymetal планирует аннулировать акции после смягчения ограничений, наложенных на Национальный расчетный депозитарий (НРД). До этого момента акции будут храниться на казначейских счетах компании и не будут перевыпущены.

Компания напомнила акционерам о возможности обмена своих акций на новые, выпущенные на AIX, в соотношении одна к одной. Срок для этого предложения продлен до 30 сентября 2024 года.

( Читать дальше )

Развод года: КамАЗ расстался с Мерседесом

- 15 февраля 2024, 12:53

- |

Поговаривают, что Даймлер оставался последним крупным игроком с Западом, что вкладывался в российский автопром. И вот он продаёт свои 15% акций, при том, что с начала СВО, по словам руководства завода, никакого участия в жизни крупнейшего отечественного производителя грузовиков и так не принимал. Долго немцы решались, надеясь, что резать по живому не придётся. И вот теперь, когда на подходе беспилотные грузовики и гигантские карьерные самосвалы, приходится разбегаться. Daimler Truck (входит в Mercedes-Benz Group) продал 15% акций КамАЗа. Немцы начали вкладываться в российский автогигант еще в 2008г, и за 15 лет немало изменили в татарстанских грузовиках. В феврале 2024г. совместному пути пришёл конец.

( Читать дальше )

Скандал в газовом семействе: российский Газпром судится с нидерландской Gasunie, плюнувшей на свою долю в "Северном потоке"

- 12 февраля 2024, 13:14

- |

9 февраля «Газпром экспорт» подал в Арбитражный суд Санкт-Петербурга и Ленинградской области исковое заявление к нидерландской Gasunie Transport Services. В карточке дела не уточняются сумма исковых требований и дата слушаний. Ответчиком стала дочка нидерландской энергетической компании Gasunie, выступающей владельцем и оператором газотранспортной системы в Нидерландах. «Газюни» помимо прочего выступала одним из акционером оператора газопровода Nord Stream.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал