акции

Росавиация отказала авиакомпаниям в выдаче допусков на рейсы в Египет

- 19 июля 2021, 17:52

- |

Росавиация отказала авиакомпаниям в выдаче допусков на осуществление рейсов на курорты Египта — в Хургаду и Шарм-эш-Шейх, следует из приказа агентства.

Всего подано более 230 заявок, в том числе от авиакомпаний Azur air, «Россия», «Уральские авиалинии», S7, Nordwind.

8 июля президент России Владимир Путин отменил действие указа 2015 года о запрете на полеты российских авиакомпаний на египетские курорты.

«Отказ в допуске авиакомпаний к выполнению регулярных рейсов в Хургаду и Шарм-эш-Шейх связан с отсутствием рекомендаций оперативного штаба по частотности и количеству полетов на курорты Египта» — информация от неназванного источника.Росавиация не дала перевозчикам доступ к полетам на курорты Египта — Новости – Бизнес – Коммерсантъ (kommersant.ru)

Росавиация отказала авиакомпаниям в допусках полетов на курорты Египта (fomag.ru)

- комментировать

- Комментарии ( 0 )

Какую золотодобывающую компанию добавить в портфель?

- 19 июля 2021, 17:52

- |

раньше таковым было золото. Тем более крипта своё не отпадала.

Внимание пало на 2 компании — Kinross Gold и Petropavlovsk,

которые кроме фундаментала еще и хорошо выглядят технически.

Жду вашего мнения по данной идее.

Robinhood объявил ценовой диапазон IPO

- 19 июля 2021, 17:23

- |

Robinhood Markets Inc. установила ценовой диапазон первичного размещения акций (IPO) от $38 до $42. Компания планирует продать инвесторам 55 млн акций класса А. Robinhood предложит своим клиентам акций на сумму от $440 млн до $770 млн через собственную платформу IPO Access. Ещё 5,5 млн акций могут приобрести андеррайтеры по опционам. 2,625 млн акций продадут действующие акционеры. Таким образом, Robinhood предлагает 57,875 млн акций и может привлечь до $2,43 млрд (при условии исполнения опционов). После IPO у компании будет 703,87 млн акций класса А в обращении и 131,8 млн акций класса B. С учётом возможных конвертаций, оценка Robinhood Markets может составить $35 млрд. Последний раунд финансирования в сентябре прошёл по оценке $11,7 млрд.

Компания также обновила данные по бизнесу в форме S-1. Robinhood Markets ожидает, что выручка во 2 кв. 2021 г. будет в диапазоне $546 млн — $574 млн, это по средней в 2,3 раза выше, чем во 2Q20. Компания прогнозирует скорректированную EBITDA от $59 млн до $103 млн, в сравнении с $63 млн во 2Q20. Чистый убыток будет в диапазоне от $537 млн до $487 млн. Число ежемесячно активных пользователей (MAU) составит 21,3 млн против 10,2 млн годом ранее. Активы на счетах клиентов $102,03 млрд по сравнению с $33,42 млрд во 2Q20. Количество счетов, на которых есть активы, накопленным итогом 22,5 млн. В 3Q21, предупреждает компания, результаты будут хуже, чем во 2Q21 из-за пиковых объёмов торгов, которые были отмечены во 2Q21, особенно по криптовалюте. Итоги 1Q21 и 2020 г. – см. по( Читать дальше )

ПАО "ИСКЧ": Анализ финансового состояния

- 19 июля 2021, 17:08

- |

Анализ финансового состояния ПАО «ИСКЧ» проводится с целью оценки:

- финансовой устойчивости предприятия;

- риска ведения бизнеса;

- инвестиционного риска

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "Надёжный банкрот АО «Эр-Телеком Холдинг»

❗ Напоминаю, что я не предсказываю и не пророчу дефолты, а только анализирую финансовое состояние предприятий. Если моя точка зрения на финансовое состояние предприятия отличается от вашей, то это не значит, что ваша точка зрения неверная. Скорее всего у нас разные взгляды на риск и его оценку.

( Читать дальше )

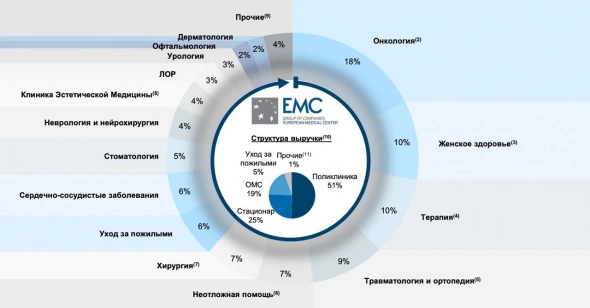

EMC - разбор компании. Стоит ли спешить?

- 19 июля 2021, 17:00

- |

EMC — ведущий многопрофильный провайдер премиальных медицинских услуг. Именно так называет себя компания, которая на прошлой неделе провела листинг на Московской бирже. Если проще, то EMC — это сеть клиник, оказывающая широкий спектр медицинских услуг. Под широким я подразумеваю действительно большой набор специалистов, которые окажут помощь начиная с онкологии, заканчивая уходом за пожилыми.

Итак, действительно интересная компания разместила свои депозитарные расписки на бирже. Пришло время не только посмотреть на презентацию, которая явно будет красиво-оформлена, но и трезво взглянуть на цену размещения и решить, стоит ли учавствовать в этой идеи. Мое скептическое отношение к IPO скорее всего проявит себя и в этом разборе, но по крайней мере сможет уберечь от необдуманных покупок.

EMC имеет в своем распоряжении 7 многопрофильных медицинских центров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Обслуживает более 106 тысяч человек и имеет широкую диверсификацию услуг, если сравнивать с той же Мать и Дитя. А если учесть, что рынок частной медицины растет, то доля EMC будет только увеличиваться. Вопрос лишь в том, как быстро будет происходить захват рынка.

( Читать дальше )

Apple найдет драйверы для дальнейшего роста - Финам

- 19 июля 2021, 16:59

- |

Apple — крупнейшая по рыночной капитализации ($ 2,44 трлн) компания в мире, владеющая одноименным брендом. Компания разрабатывает, производит и продает смартфоны, персональные компьютеры, планшеты, носимые устройства и аксессуары, а также предлагает ряд сопутствующих сервисов.

Мы рекомендуем «Покупать» акции AAPL с целевой ценой $ 168,8, что соответствует потенциалу 15,28%.Ковалев Александр

ФГ «Финам»

Широкое распространение технологий 5G снизит продолжительность среднего цикла использования смартфонов и обеспечит повышенный спрос на новые модели iPhone.

Рост потребительской активности по мере выхода мировой экономики из кризиса также станет драйвером роста для компании.

Apple — один из наиболее ярких примеров успешной адаптации ценовой стратегии на основе инвертированной модели бритвы и лезвия.

Собственный магазин приложений App Store — безальтернативная платформа для разработчиков.

С 2025 года Apple может начать производство электромобилей совместно с крупным игроком.

Россия остается ключевым рынком для ФосАгро с точки зрения объемов продаж - Альфа-Банк

- 19 июля 2021, 16:45

- |

Дискуссии по поводу заморозки цен на удобрения в России ведутся с весны. Вопрос заключался в том, на каком уровне должны быть зафиксированы цены. Заморозка цен на текущих максимумах обеспечит производителям удобрений сохранение рентабельности на среднесрочном горизонте. ФосАгро ранее сообщала, что между экспортной и внутренней ценой традиционно существует ценовой паритет. С другой стороны, предложенные меры снижают риск введение новой экспортной пошлины в отношении удобрений. Новость НЕЙТРАЛЬНА для ФосАгро, на наш взгляд, и ПОЗИТИВНА с точки зрения GR, так как компания продолжает демонстрировать готовность поддерживать открытый диалог с государством и бизнесом.Красноженов Борис

«Альфа-Банк»

«ФосАгро» удовлетворяет 24% совокупных потребностей российского сельскохозяйственного сектора. Россия остается ключевым рынком для «ФосАгро» с точки зрения объемов продаж.

Прогноз результатов Global Ports на 2021 год может быть повышен - Sberbank CIB

- 19 июля 2021, 16:36

- |

В целом мы положительно оцениваем опубликованные результаты. Хотя объемы перевалки контейнеров у компании по-прежнему растут медленнее, чем на российском рынке в целом (где за отчетный период прирост составил 13,3% по сравнению с 2К20), отставание сократилось по сравнению с показателями в 1К21 (когда в целом по рынку перевалка контейнеров увеличилась на 2%, а у компании — упала на 5,8%). Итоги 2К21, возможно, заставят нас повысить прогноз результатов компании на весь 2021 год. Если перевалка контейнерных грузов Global Ports в 3К21 и 4К21 сохранится хотя бы на уровне 2К21, то общий объем перевалки контейнеров в 2021 году достигнет 1,63 млн ДФЭ (рост на 6% по сравнению с 2020 годом), что на 2% превышает наш нынешний прогноз (1,59 млн ДФЭ).Иванин Георгий

Sberbank CIB

Газпром. Разбор позиции

- 19 июля 2021, 16:29

- |

Наш тезис по входу в Газпром весьма краток:

С учетом роста цен на газ и популяризации его потребления в Европе мы сделали ставку на то, что Компания отработает не хуже 2019 года. Выполнение результатов 2019 года с учетом новой дивполитики на наш взгляд даст дивиденд = 25-30 рублей на акцию. При целевой дивдох-ти = 8% минимальная цель по цене = 25 / 0,08 = 312 рублей за акцию.

❗️Среди рисков можно отметить «бухгалтерское закапывание» расходов, которое может снизить итоговый показатель чистой прибыли. Вряд ли можно со 100% уверенностью сказать, что Газпром работает на благо акционеров, создавая для них стоимость и распределяя щедрые дивиденды.

Однако мы принимаем данный риск и считаем, что по итогу года Компания все же выплатит 25-30 рублей дивидендов.

-------------------------------------------

📗 Блог нашей компании в телеграмм — t.me/uralcapital

💼 Наш портфель — intelinvest.ru/public-portfolio/334106/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал