Блог им. superdet

Надёжный банкрот АО "Эр-Телеком Холдинг"

- 16 июля 2021, 18:04

- |

Одно время я был убеждён, что чем меньше компания выплачивает проценты по купону, тем она надёжнее. Достаточно посмотреть корпоративные облигации: Сбербанк — 6%, Газпром Нефть — 7%. Когда я научился читать бухгалтерский баланс, то стало ясно, что моё убеждение, кстати навязанное СМИ, не выдерживает никакой критики.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "Вся правда о дефолтах в ВДО"

Сегодняшнего эмитента, я вынес в отдельный анализ, чтобы более подробно разобрать его финансовое состояние, которое как раз подтверждает высказывание «не всё то золото, что блестит». При достаточно низкой купонной доходности — 8%, предприятие, даже с натяжкой, трудно назвать надёжным. Но всё по порядку.

АО «Эр-Телеком»

Почитав Интернет, можно убедить себя в том, что предприятие АО «Эр-Телеком» офигеть, какое надёжное. Возможно это и так, но я хочу лично убедиться в этом, так сказать, хочу сам пощупать Машку за ляжку.

Финансовые показатели АО «Эр-Телеком»

Ликвидность баланса

Ликвидность баланса полностью отсутствует. И на том можно заканчивать, но мой пытливый ум хочет во всём разобраться. Для погашения текущей задолженности, предприятию не хватает около 7 млрд рублей, даже если предположить, что обязательства будут выполняться за счёт дебиторской задолженности, то не совсем понятно, где АО «Эр-Телеком» возьмёт дополнительно 10 млрд. И это только текущие, и краткосрочные обязательства. Я уже молчу про долгосрочные. коих накопилось 57,5 млрд.

Имущественное положение

Заёмный капитал ЗК растёт и не просто растёт, а заметно растёт: 2019 г. — плюс 9 млрд, 2020 г. — плюс 19 млрд. На момент составления отчётности, долг предприятия вырос до 76,5 млрд рублей и это при том, что собственный капитал СК в 2020 году составил 1/10 от ЗК — 6,5 млрд рублей. Кроме того СК в 2020 году снизился по отношению к 2019 на 0,5 млрд. Практически весь заёмный капитал в оборотных активах, но из-за крайне низкой рентабельности, говорить о скором выздоровлении предприятия не приходится.

Платёжеспособность и финансовая устойчивость

Платёжеспособность предприятия L1 крайне низкая. АО «Эр-Телеком» способно обслужить всего 0,19 своих обязательств. На погашение краткосрочных обязательств не хватает текущей ликвидности L4, порядка 50%.

Предприятие закредитовано. На 1 собственный рубль приходится 11,53 заёмных U1. Практически все показатели финансовой устойчивости ниже минимальных значений и выбраться, из финансовой ямы, у предприятия нет никаких перспектив U12. Если конечно, никто не введёт очередную финансовую инъекцию. Других способов вывести предприятие из кризиса я не вижу.

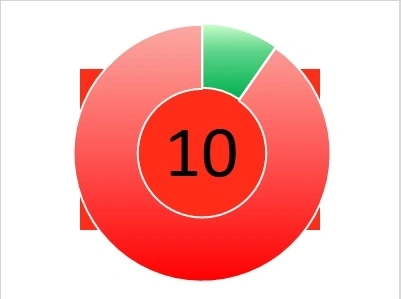

Финансовое состояние

Финансовое состояние АО «Эр-Телеком»

Финансовое состояние АО «Эр-Телеком» крайне низкое. Предприятие убыточное и абсолютно не устойчиво с финансовой точки зрения. Риск потери инвестиций максимальный.

Финансовая устойчивость

Финансовая устойчивость АО «Эр-Телеком»

Предприятие несостоятельное с финансовой точки зрения. Имеет место быть — банкротство и объявление дефолта по ценным бумагам.

Уровень инвестиционного риска

Уровень инвестиционного риска максимальный. Предприятие рискованное и инвестировать в него не рекомендуется более чем 0,5% от общей доли активов.

Мнение эксперта

📌 Предприятие рискует ежедневно и ежеквартально. Выживает только из-за новых финансовых вливаний, которые похожи на заплатку для очередной финансовой дыры. Если не будет таких вливаний в будущем, то предприятие «лопнет».

📌 Рэйтинг «Эксперт РА» в 2021 году предприятию не присваивался, за 2020 — ruBBB+, то есть достаточно надёжное и устойчивое предприятие. И несмотря на то, что предыдущий год был намного лучше отчётного, таким высоким рейтингом там и близко не пахнет. Чем руководствовалось агентство непонятно. Скорее всего пресс-релизами самой компании.

Таким образом, начитавшись Интернета и пресс-релизов компании, можно считать АО «Эр-Телеком» надёжным в финансовом отношении, но проведя свой собственный анализ, можно утверждать, что АО «Эр-Телеком» — банкрот. В итоге, мы имеем дело с надёжным банкротом.

Будьте осторожны при выборе ВДО и пусть ваши инвестиции не знают дефолтов. С уважением, Алексей Степанович Галицкий.

Рекомендую к прочтению

- 8 полезных формул для предсказания дефолта

- Какие ВДО не надо покупать!? 7 фактов о дефолтах!

- Как правильно выбирать ВДО.

Полезные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК

Алексей Степанович Галицкий, а ссылки на первоисточники и отчётности можно ?

А в чем рисовали такие красивые картинки или это Сайт / ПО ?

кому интересно вот точная ссылка

bo.nalog.ru/organizations-card/2586239

А это руспрофиль

www.rusprofile.ru/id/1801

Спасибо за подписку))

Если бы размещали эти отчёты до размещения- цены бы вам не было!!

Но и врагов себе бы нажили в лице эмитентов и организаторов их выпусков…

Процесс анализа ещё не отлажен, но я приду к этому рано или поздно.

С врагами, скорее да, чем нет))

А тут инвесторам глаза открывают…

Тут народ специально регистрируется, чтобы сказать- вы всё «врёте»…

Они, шляпа полная…

BearEater, потому что своих денег не имеет. Один рубль прибыли, тоже прибыль положительная. Текущие обязательства конторы 18 млрд. Где вы там увидели двукратное превышение краткосрочных обязательств, когда баланс полностью неликвиден?

Пояснение по прибыли здесь

Что такое краткосрочные активы я не знаю. Знаю оборотные и внеоборотные активы.

Операционный поток компании в 2020 году 20 млрд. руб. Текущие обязательства (28 млрд) — оборотные активы (16 млрд) = дефицит оборотного капитала 12 млрд. руб. Этот дефицит с запасом покрывается операционным потоком, к тому же кредиты они скорее всего рефинансировать смогут. Все показатели из МСФО отчета.

Под краткосрочными активами я и имею в виду оборотные.

Есть очень стабильные компании вообще с отрицательным капиталом. Например, Детский мир (см. их последний отчет по МСФО). Это не мешает им работать с огромной стабильной прибылью и оцениваться рынком в 100 млрд. рублей.

Помимо Детского мира с отрицательным капиталом на ум приходит McDonalds. У них на балансе очень много недвижимости, которая покупалась, начиная с 1960-х. По бухгалтерским правилам ее стоимость на балансе уже самортизирована очень существенно. Но реально за последние пятьдесят лет цена недвижимости в США многократно выросла. Рыночная стоимость недвижимости McDonalds в несколько раз превышает балансовую. В итоге при балансовом капитале минус $7 млрд и итого активов на $53 млрд, рынок оценивает компанию в $175 млрд. Можно сказать, что рынок оценивает активы компании на $182 млрд выше балансовой стоимости. При этом в финансовой устойчивости Макдоналдса даже при таком капитале никто не сомневается. Их пятнадцатилетние облигации торгуются с премией ниже 1.5% к государственным, а кредитные рейтинги выше, чем у России.

BearEater, можно вопрос? Эти выводы вы сами сделали или почерпнули откуда-то?

мне просто интересно за счёт чего? и Откуда столько оптимизма? ;)

без иронии. действительно интересно.

С рентабельностью все очень хорошо. Рентабельность капитала (чистая прибыль на капитал) выше 60%. Рентабельность по EBITDA (EBITDA на выручку) 40%.

Это все цифры, которые ваш анализ игнорирует.

BearEater, это не мой анализ, это финансовый анализ, который преподают на всех экономических факультетах. Или вы оспариваете компетентность учёных мужей?

Рефинансирует за счёт чего? Нового долга?

Все ваши цифры взяты из пресс-релиза самой компании. Приведите мне расчёт рентабельности, опровергающий мои слова и подтверждающий ваши. Тогда и поговорим ;)

И потом, где сказано, что не выживет? Сказано, что контора рискованная и имеет место быть банкротству.

Я закончил экономический факультет, ваш анализ лишь часть финансового анализа. Если оперировать только ликвидностью и капиталом из баланса, игнорируя суть

бизнеса, то можно, например, признать банкротом прибыльную сеть детских магазинов из-за

низкой достаточности капитала, но при этом присвоить максимальный рейтинг

коллекторскому агентству, у которого весь капитал и оборотные активы состоят из

дефолтнувших кредитов физ. лиц, возврата по которым может не быть.

BearEater, вам как выпускнику экономического факультета должны быть знакомы расчёты финансового состояния предприятия. Вам ли не знать, что отсутствие ликвидности приводит к неустойчивости предприятия в финансовом плане. Любой аналитик будет в первую очередь смотреть ликвидность. Нет ликвидности, нет разговора. Я рассматриваю любую контору не с точки зрения перспектив роста, а с точки зрения возврата долгов, если что случиться.

Или вы и тут будете утверждать, что в случае чего, контора сможет погасить все свои обязательства?

И потом, если речь зашла о рентабельности. Кто вас научил таким способом оценивать рентабельность предприятия? Вам ли не знать, как выпускнику экономического факультета, что расчёт рентабельности это комплексный метод.

Почитайте про рентабельность как минимум статью к.э.н. Магомедова А.М., полезно будет освежить знания

Я не спорю, что компания ничего не зарабатывает. Раз она наплаву, значит находит возможности рассчитываться по займам. Я утверждал и буду утверждать. Контора Эр-Телеком ведёт рискованную финансовую политику, которая может привести к банкротству. Дальше каждый сам делает выводы, надеяться на будущее или не вкладываться в настоящем.

T59, без комментариев, учите финансовый анализ. Ссылки на правильную литературу в конце статьи.

Рекомендую начать с этого

Предсказатель дефолта — ликвидностьBearEater,

А теперь представьте, что они ломанулись. Выживет контора? Нет. Потому что она ничего своего не имеет. Всё заёмное. Надо же как-то успокаивать инвесторов. Красивые графики — само то. Кто проверять будет?Научный конгресс, посвященный происхождению географических названий.

Выступает один ученый:

— У нас под Москвой был такой исторический случай. Петр Первый со свитой

остановился в одном селе, и ночью один солдат заснул в карауле. Утром

начальник караула спросил царя, как его наказать. Но царь был в хорошем

настроении и только сказал: «Оставь его!». С тех пор село называется

Астафьево.

Берет слово другой ученый:

— У нас на Ставрополье был очень похожий случай. Только царь на этот раз

был не в духе, и солдату повезло меньше. А село с тех пор называется

Ипатьево.

ertelecom.ru/storage/press-reliz-po-itogam-1-kvartala-2021-g_494b6fbc.pdf

Константин, а что тут комментировать? Сам себя не похвалишь, никто не похвалит.

Хорошо? Конечно! Добавляем пояснение. А долг увеличился на 9 млрд и достиг 76 млрд. Ну и как ваш 1 млрд прибыли смотрится? а если ещё сюда добавим сокращение собственного капитала на 0,5 млрд, то и вообще прибыль где-то теряется.

Для того пресс-релизы и существуют, чтобы показать только рост и успех. Иначе кто им денег даст?

Управляет там на большую часть топ менеджер Лукойл(может бывший), интересная ситуация там с постоянными вливаниямм денег, игра там естественно не просто так эта идёт. Есть догадки что может в долгую там упор на инфраструктуру для мощностей умных городов итд, хз, а может просто свой своим безвозвратные кредиты выдают для кайфу.Какие у Вас мысли помимо состояния банкрота, что за игра там, с этими скупками, вливаниями итд?

Кстати, раньше Utair и СУ-155 когда дефолтились, у них тоже % по купону были небольшие.

Много ли вы знаете российских телекомпаний с двузначными показателями роста бизнеса в динамике за 5 лет? Да и рейтинговые оценки даны несколькими независимыми агентствами. Компания раскрывает все фин.показатели. Долговая нагрузка соответствует отраслевым значениям (см.американских кабельных операторов). Посмотрите на отчётность, она открыта и доступна на сайте компании: ertelecom.ru/ru/investors/ratings

youtu.be/v_B4u7hf5Ho

Дмитрий Смиркин, отчётность я брал на ФНС. Или отчетность на ФНС и отчетность на сайте компании разные отчётности?

Почему я должен смотреть на американских кабельных операторов, они центр Вселенной?

Не поленился и взял в руки калькулятор:

рост выручки — график: в 2,4 раза, калькулятор: 53625/28208= в 1,9

рост OIBDA — график: в 2,8 раза, калькулятор: 21471/8201= в 2,6

У меня калькулятор поломался? Или я опять не выгодные Эр-Телекому цифры взял?

Там до дефолта как до Луны, текущие долги точно способны обслуживать, а когда надо, желающих дать в долг полно ( купон по последнему выпуску понизили, т.к. была куча желающих).

Думаю у них глобальная цель продать контору за нормальные деньги, сейчас долю рынка захватывают, потом рентабельность подтянут и на этой волне сделают еще одно миллиардное состояние.

T59, то есть вы сейчас оспариваете систему высшего образования? В таком случае, предлагаю вам написать статью об этом.

Вот когда захватят, подтянут и сделают, тогда и отчёт будет другим. А пока, что есть то есть.

Влад, как вы можете сделать вывод о том, кто кого раздолбил, если даже не удосужились изучить текущий анализ? Я так подозреваю, у вас есть их облигации, вот вы со мной и не согласны. Да я и не призываю вас соглашаться.

Если человек пишет статью или устной речью делает заключение, это и есть его личное мнение. И нет необходимости озвучивать эту «великую» истину в каждом предложении. Как это любят делать на смартлабе, чтобы хейтеры не заклевали.

Я не подстраиваюсь под народ, я выражаю свою собственную точку зрения, которая не обязана совпадать с точкой зрения Эр-Телеком, смартлаба или любого отдельного инвестора.

Вы правы, у меня нет ВЭО. Но значит ли это, что человек учившийся на надомном обучении, а не в школе, не умеет писать и читать? И не станете же вы утверждать, что человек не закончивший гнесинку не умеет петь. Или станете?

Торгуют воздухом с высочайшей рентабельностью и все равно банкроты? — не думаю, у них легко сократить косты: разгонят половину персонала, резко уменьшат попил через подрядчиков и легко выживут.

а на чем возможно банкроства? катализатор?! компания то из защитного сектора- телеком. потоки оплат от клиентов стабильные. Интернет, телефония, кабельная.

Не работал в ней, но являюсь корпоративны клиентам. и вижу работы (+некоторое кол-во знакомых в ней трудятся).

1. Компания растет и развивается. И например, проводит бесплатные курсы по sql -цель иметь возможность подготовить людей со знанием оракла и выбрать тех кому по результатам курсов можно сделать оффер

2. растет она довольно агрессивно. Был я как то на мероприятии с её владельцем. изначально это был локальный провайдер- рейд квадрат, интернет как дважды два. Пермский. А потом пошел захватывать глобальный рынок РФ. как он сказал- главное не бздеть. То есть вполне ожидаемо что такой человек будет довольно активно использовать плечо

3. можете посмотреть интервью его

www.rbc.ru/interview/technology_and_media/04/09/2015/55ddd3c59a794745ca6c2e22

4.а вот сайт компании- материнской. https://pfpg.ru/

Думаю- будут проблемы, докапитализируют за счет других бизнесов. На крайняк они ещё и в ПАО перейти могут и продать часть акций на бирже (а компаний с аналогичными показателями на биржах хватает- естли есть рост хороший то акционер прощает и операционную убыточность и иногда даже отрицательный сованный капитал)

Контора предоставила бухгалтерский баланс и я смотрю его. Этого мне достаточно. Кто не знаком с финансовым анализом, для них есть Ютуб, пресс-релизы, красивые графики и сайты. Всё это не для меня.

а тарифы гос-во не даст значительно повысить.

Влад, по теме есть что сказать? Я пока с вашей стороны не увидел ни одного фактического примера их наивысочайшего финансового положения. Только брызги и эпитеты.

К своему анализу я прикрепил цифры и не просто цифры, а цифры от самого Эр-Телекома. Или у вас кроме как за слово «эксперт» больше не за что меня покритиковать?

Вы приведите на бумаге свою историю болезней тогда и пообщаемся.

АКЦИОНЕРНОЕ ОБЩЕСТВО «ЭР-ТЕЛЕКОМ ХОЛДИНГ»Организация в процессе реорганизации

в прошлом году сократили число сотрудников на 517.

Из этого отчета видно, что денег хватает на обслуживание текущего долга, да еще и остается после оплаты всего, так за 1 кв.2021 года есть и чистая прибыль (1,141 млрд) и чистый приток денег ( 334 млн.).

Основной кредитор ВТБ, сначала открыл линию на 45 млрд, потом увеличил лимит до 61 млрд. (в декабре 2020), судя по отчетности, это увеличение никуда не было использовано, т.к. долг не вырос.

Банку важно, что бы платили проценты и кредит был обеспечен. Пока оба условия соблюдаются, как сейчас, никто не будет дергаться и панику наводить.

Да, и как Вы верно написали выше «предприятие с многомиллиардными долгами так просто не выключить», тут уже непонятно у кого будет больше проблем, заемщика или кредитора, хотя при проблемах владельцы облигаций пострадают больше всего.

Так же согласен, что при таких активах собственных средств надо бы побольше, но на мой взгляд это особенность телекомов, тот же МТС на 12% покрывает активы собственными средствами.

Продолжаю считать, что конечная цель владельцев — продажа всей или части компании ( стратегу, либо на IPO), под это и брались кредиты ( захват доли рынка)

Если это верно, то будут как минимум поддерживать текущий уровень и владельцы облигаций не пострадают.

а если это не верно? Вы же сами понимаете, что рынок — вещь непредсказуемая. Поэтому я не гадаю, что может быть, я просто не рискую и всё. Если кому-то, просто предположения и догадки, вселяют уверенность и добавляют оптимизма, то я и не оспариваю их выбор. На меня же, и на мой выбор, могут повлиять только цифры, а цифры говорят не в пользу Эр-Телекома.

и что к в разных сферам бизнеса одни и те же кредитные метрки означают разные вещи. И что нельзя тупо накладывать формулы — нужно АНАЛИЗИРОВАТЬ

что показатели нужно смотреть в динамике

поддерживаю автора и его фанатов — чем больше на рынке таких идиотов, тем лучше тем, кто умеет читать и анализировать отчетность

а ЭрТелеком — продавать, бегом!!!

Существует 1000+1 методика оценки финансового состояния предприятия и это вовсе не означает, что для принятия инвестиционного решения надо использовать их все.

Разве вы используете все стратегии инвестирования вместе взятые, чтобы заработать на бирже? Тогда почему многие считают, что методики все надо собрать в кучу???

Я использую свою методику, которая помогает мне понять, в какую контору я вкладываться не буду, а там пусть хоть трава не расти.

Кроме того, в отличие от вас и других противников коэффициентного метода оценки финансового состояния предприятия, я никого не призываю ни покупать, ни продавать.

И ещё, хотелось бы увидеть пример того, как надо анализировать, а писать капс локом я и сам умею ;)

Алексей Степанович Галицкий,

коммент однозначный

вы не умеете анализировать

Пардон за капслок — просто искренне взбесило.

примеры как надо анализировать?

да гляньте хотя бы рейтинговые отчеты по Эр-Телекому.

если коротко, недостатки вашего анализа:

1. Анализ РСБУ вместо консолидированной МСФО

2. Анализ только одной формы отчетности (баланс) без учета отчета о прибылях и убытках и БДДС

3. Непонимание, что одни и те же коэффициента для МФО (к примеру), розничного ритейла (к примеру) и телекома будут иметь разное значение

ну например вы явно не понимаете, что источник ликвидности — это денежный поток (БДДС)

и что погашать кредиты эмитент будет за счет рефинанса и поступлений от операционной деятельности

вы можете сказать, что вам плевать на МСФО и на мнение агенств и что у вас есть своя методика … но я указал вам на ее недостатки

Моя методика не предсказывает дефолты, но она показывает, что все обанкротившиеся предприятия на момент анализа, уже были банкроты (98%). Это вам и Сибирский гостинец, это вам и Дэни Колл, это вам и Дядя Дёнер, и многие другие канувшие в небытие эмитенты и их облигации. Для ознакомления - Дядя Дёнер или как предсказать дефолт!Поэтому я доверял и буду доверять тому, что вижу, а не тому, что мне пытаются навязать.

Разве я заставляю вас признать мою методику единственно правильной? Нет. Тогда чего вы тут распинаетесь? Может потому, что моя точка зрения не подтверждает ваш выбор в отношении Эр-Телекома и ваш мозг теперь ищет успокоения и оправдания вашему выбору? Могу его успокоить. Данный анализ говорит, что предприятие ведёт рискованный бизнес. Это не означает, что уже завтра оно станет банкротом. Но если станет, я этому нисколько не удивлюсь.

Следите за языком, пожалуйста

Я не распинаюсь, а пишу

Хотя … вы правы. Именно распинаюсь, непонятно для кого

Всего хорошего

P. S. Отчёт по ДД от 12 мая по дефолту от 7 мая — вы серьезно? Вы 12 мая предсказали уже случившийся дефолт?

Я котировки не изучаю. Я смотрю на финансовое состояние конторы. Если оно мне нравится, покупаю. Если не нравится, то не покупаю. И тут, что хочешь пусть мне говорят, а говорят они ого-го как, я их не куплю. Я не думаю о том, как сегодня лишний процент урвать, я думаю о том, что я в старости жрать буду.