акции

Выручка Square взлетела на фоне роста оборотов торговли биткоинами

- 09 мая 2021, 11:10

- |

В четверг после закрытия основных торгов в США Square (SQ) опубликовала отчёт за 1 кв. 2021 г. (1q21). Выручка Square взлетела в 3,66 раза до $5,06 млрд. Выручка без учёта биткоина выросла на 43,8% до $1,55 млрд. Чистая прибыль по GAAP за квартал $39 млн против убытка $106 млн. GAAP diluted EPS $0,08, годом ранее -$0,24. Скорректированная прибыль в расчёте на 1 акцию (non-GAAP diluted EPS) $0,41 по сравнению с убытком 2 цента годом ранее. Результаты намного превзошли ожидания Wall Street. Аналитики, опрошенные Refinitiv, в среднем прогнозировали, что выручка составит $3,36 млрд, GAAP убыток 10 центов и non-GAAP diluted EPS $0,16. Скорректированная EBITDA (Adjusted EBITDA) $236 млн по сравнению $9,3 млн в 1q20.

Выручка, связанная с обработкой транзакций (transaction-based revenue), подскочила на 26,6% до $959,7 млн. Доля сегмента в совокупной выручке, без учёта биткоина, снизилась с 70,5% до 62,1%. Доходы от платных подписок и сервисов взлетели на 88% и составили $557,7 млн. Доля этого сегмента в выручке, без учёта биткоина, выросла с 27,6% до 36,1%. Выручка от продажи оборудования (hardware revenue) выросла на 39,2% до $28,8 млн. Обороты по торговле биткоинами выстрелили более чем в 11 раз и достигли $3,51 млрд. Валовая прибыль по торговле биткоинами составила $74,9 млн против $6,7 млн годом ранее. Square сообщила, что за квартал инвестировала в биткоины $170 млн против $50 млн в 4q20.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акрон. Ударный первый квартал

- 08 мая 2021, 23:39

- |

Как можно спрогнозировать финансовые результаты? Ну, у сырьевых компаний всё довольно просто: растёт цена на товар — значит и выручка с прибылью будет больше. Однако, оценки такого рода весьма грубые. После выхода операционного отчета уже становится понятными и объемы продаж и цены реализации — возможно произвести уточнение прогноза; остаются, впрочем, нюансы с себестоимостью. Из этих данных можно было быстро прикинуть, что результаты будут крайне позитивными, о чем я и писал на форуме.

Оказалось, что в случае Акрона есть и еще более точная опция оценки — отчёты РСБУ.

Вкратце напомню структуру Группы: Акрон и Дорогобуж — производство удобрений, Северо-Западная Фосфорная Компания — производство сырья для удобрений, а также сегменты по логистике и торговле. Вклад последних в ЕБИТДУ отнюдь не является несущественным.

( Читать дальше )

Финансовые рынки 7 мая

- 08 мая 2021, 22:28

- |

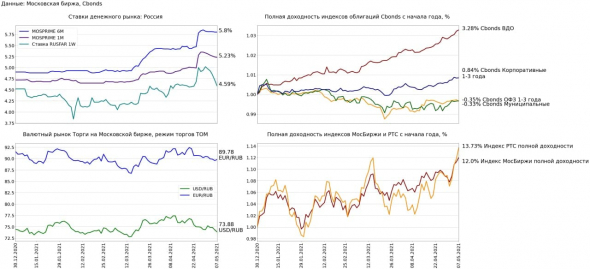

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменился, текущее значение 5.8% (-0.01 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.23% (-0.08 п.п. н/н, +0.51 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.13 п.п. до 4.59% (-0.38 п.п. н/н, -0.93 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.6% до 73.875 USD/RUB (-1.78% н/н, -0.73% с начала года)

• Рубль по отношению к евро снизился на 0.23% до 89.775 EUR/RUB (-0.68% н/н, -1.9% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.67% до 6666.92 пунктов (+3.91% н/н, +12.0% с начала года)

• Индекс полной доходности РТС вырос на 1.73% до 2853.97 пунктов (+6.23% н/н, +13.73% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.07% (+0.37% н/н, +3.28% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.01% (+0.13% н/н, +0.84% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.08% (-0.0% н/н, -0.35% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.01% (+0.16% н/н, -0.33% с начала года)

Квартальный отчет TPI Composites: компания уверенно противостоит пандемии коронавируса

- 08 мая 2021, 22:20

- |

TPI Composites (TPIC) опубликовала отчёт за 1 кв. 2021 г. (1Q FY21). Выручка выросла на 13,47% до $404,68 млн по сравнению с $356,64 млн за 1Q FY20. Убыток в расчёте на 1 акцию (EPS) составил -$0,05 в сравнении с -$0,01 за 1Q FY21. Аналитики в среднем прогнозировали выручку $408,6 млн и EPS -$0,18. Скорректированная EBITDA выросла в 10 раз до 13,1 млн. Свободный денежный поток отрицательный -$12 млн, годом ранее было -$24 млн. Подробнее от отчете за 4Q FY20 читайте здесь.

По итогам первого квартала чистый долг компании вырос на 11 млн до $99 млн, Forward Net Debt / EBITDA < 1, что весьма комфортно для компании. Деньги и денежные эквиваленты полностью покрывают краткосрочный долг.

Прогноз. Компания подтвердила прогноз на финансовый 2021 год, выручка ожидается в диапазоне $1,75 — $1,85 млрд и скорректированная EBITDA $110 — $135 млн. Компания отдельно отмечает, что благоприятное влияние на развитие возобновляемой энергетики сыграет увеличение инвестиций со стороны США, мы уже писали об этом здесь. Другие развитые страны также окажут значимую поддержку из-за пересмотра своих климатических стратегий.

( Читать дальше )

26 млрд$ Прибыли от прививок ожидает Pfizer

- 08 мая 2021, 20:23

- |

В мире не быто лекарств, которые за год приносили бы такие прибыли. Хвала Covid.

Понятно почему вокруг Спутника такие танцы и такая грязная борьба.

Сможет ли наша фарма откусить от мирового пирога?

ИСТОРИЯАКЦИЙ() - новая функция EXCEL

- 08 мая 2021, 20:23

- |

ИСТОРИЯАКЦИЙ() - новая функция EXCEL, которая загружает котировки акций, валюты, криптовалюты и биржевых индексов. В Microsoft EXCEL 365 появилась новая финансовая функция ИСТОРИЯАКЦИЙ (STOCKHISTORY), которая позволяют автоматически загружать историю котировок валют, акций, ETF и биржевых индексов. Содержание: 01:07 - Параметры функции ИСТОРИЯАКЦИЙ 02:00 - Загрузка истории цен акций, ETF и взаимных фондов 05:20 - Пример загрузки истории взаимного фонда MFS Massachusetts Investors Fund (MITTX) с 1924 года (!) 08:12 - Загрузка истории котировок акций и ETF Московской биржи 12:38 - Загрузка других истории других параметров: цены открытия, объем торгов, high, low 14:10 - Загрузка истории котировок валют и криптовалют USDRUB, BTCUSD (биткоин) 20:20 - Загрузка данных биржевых индексов: NASDAQ 100, EURO STOXX 50 Доступные биржи (фондовые рынки): NYSE, NASDAQ, Лондонская биржа - LSE, Шанхайская биржа – SSE, Московская биржа - MICEX и т.п Полный список поддерживаемых фондовых рынков: https://support.microsoft.com/en-us/o... Среди доступный ценных бумаг: - акции, ETF и БПИФ, взаимные фонды - валютные пары: USD/RUB, USD/EUR и др. - криптовалюты: Биткоин (BTC/RUB), Эфириум (ETH/USD) и др. - биржевые индексы: NASDAQ 100, EURO STOXX 50 и др. Загрузка данных возможна без сторонних плагинов и макросов (VBA). ВНИМАНИЕ: пока нововведение работает только в версии Microsoft 365 (ранее Office 365). Загрузка фундаментальных характеристик и текущих данных в EXCEL: https://rostsber.ru/publish/stocks/ex... Финансовые калькуляторы в формате EXCEL: https://rostsber.ru/excel/ О загрузке исторических данных через библиотеку okama для Python: <iframe width="560" height="315" src="https://www.youtube.com/embed/fX9kC2kFsMw" frameborder="0" allow="accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture" allowfullscreen></iframe> Подписаться на канал проекта в YouTube: http://www.youtube.com/c/RostSberRU?&... Подготовлено проектом "Рост Сбережений" https://rostsber.ru/<br /><br />

p.s. я только разместил новость. Не специалист в табличках

Итоги недели 03.05 - 07.05

- 08 мая 2021, 19:40

- |

Рынки продолжают обновлять свои максимумы. Индекс Мосбиржи прибавил 3,9%, S&P500 #US500 вырос на 1%. Сколько еще будет продолжаться такая эйфория остается загадкой, но не стоит ей поддаваться.

Дедушка Баффет, который активно в последнее время топит за индексное инвестирование через покупку S&P-500, не торопится прощаться с кэшем, в кубыше уже более $60 млрд. Это не прямой, но косвенный признак того, что идей на рынке мало, все уже прилично выросло и риск коррекции растет с каждым пипсом.

Бакс за неделю снизился на (1,9%) и текущие уровни уже неплохие для начала докупок в консервативную часть портфеля. Либо для покупок иностранных акций в долларах.

На этой неделе неплохо себя чувствовали Русал #RUAL, который вырос на 10%, а вместе с ним и EN+ #ENPG, выросший на 7,5%. Мы в конце апреля подробно разбирали эти компании и вышедшие отчеты (тут и тут). Цены на алюминий продолжают неуклонно расти, также растут цены на медь и прочие металлы из корзины ГМК-НН #GMKN. Для их производителей это хорошо, но потребители могут пострадать.

( Читать дальше )

Ленивый инвестор в итогах недели

- 08 мая 2021, 16:43

- |

Пока инвесторы отдыхали на природе, Индекс Мосбиржи не ленился и праздничную неделю завершил ударной свечей, пробив уровень 3600 п. и закрепившись на новом историческом максимуме. После каждого такого пробития, с начала 2021 года, следовало несколько недель отката. Посмотрим, что произойдет на этот раз.

Нефть технически поджимается под уровень сопротивления на $70. Каких либо фундаментальных или новостных факторов, повлияющих на котировки я не вижу. Как и не вижу причин в текущей обстановке торговаться выше $70-71.

Доллар решил пощупать 72 рубля, после чего самые быстрые инвесторы начали откупать валюту. К слову, я тоже приобрел немного себе в портфель США, на котором планирую производить покупки. Благо некоторые компании из вотчлиста достигли целевых уровней.

В лидерах роста недели оказались бумаги Русала, плюс 10,3%. Поводом для такой динамики, традиционно, становятся цены на алюминий, которые уже превышают $2540 за тонну. Возобновившийся рост цен на металлы подгоняют и остальных сталеваров. Северсталь +3,4%, НЛМК +2,8%. ММК не вдохновился и по-прежнему опасается санкций ФАС за нарушение антимонопольных норм, плюс 0,2%.

А вот весь нефтегазовый сектор ушел в зеленую зону. Ну разве что бедная Башнефть завершила неделю снижением на 1%. В авангарде роста тяжеловесы Лукойл +5,3% и Газпром +5,4%. Последний отчитался за 2020 год на уровне ожиданий. Выручка и прибыль значительно просели, но все же по Газпрому еще есть апсайды. Татнефть сделала невразумительный отскок, после сильного новостного пролива, плюс 1,5%. В данном случае покупки с текущих уровней могут быть опасны.

Мосбиржа на фоне хорошего отчета за 1 квартал добавляет +5,6%. Операционные доходы компании увеличились на 7,2%, в основном за счет комиссионных доходов. Чистая прибыль увеличилась на 15,8%. Приток новых инвесторов, желающих заработать на росте рынка, не остановить. Как и желание прикупить частичку «защитного» актива себе в портфель.

Золотодобывающие компании опять попали на радар к инвесторам. Отскок золота выше $1800 за унцию спровоцировал покупки у Полюса, +8,8% и Polymetal +7,2%. Последний не дает мне никак шансов докупить оставшуюся часть позиции, но на рынке выигрывает терпеливый. Ожидаю на 1500 руб.

На следующей неделе вас ждет разбор Газпрома, Энел, ETSY и Mail. А также много другой полезной аналитики. Продолжаю готовиться к инвест-марафону. Ориентировочная дата проведения — 21 мая.

Статьи, которые не добрались до смартлаба на этой неделе:

( Читать дальше )

⚡Во вторник индексы рухнут! Но это не точно...

- 08 мая 2021, 15:32

- |

Вот вы можете мне ответить, зачем я не менее десяти раз продал и купил акции Сбербанка, купленные по 180 рублей? Причем продал не всегда в плюс, а купил не всегда по самой выгодной цене? Глядя на него сейчас по 300, я чувствую себя лохом. Лошарищем. А поведение свое, оглядываясь назад, расцениваю как поведение психически не совсем здорового человека. Это еще добавьте к непосредственным финансовым убыткам еще и моральные терзания и страдания, каждый раз входя в позу, когда только купил, а она на минус 0,5 % ушла.

( Читать дальше )

Маркет-тайминг и его результаты

- 08 мая 2021, 12:59

- |

Рано или поздно каждый инвестор задается вопросом о точке входа в позицию и выхода из неё. Звучит довольно перспективно и легко — покупай, когда всё дёшево и продавай, когда всё дорого. Если бы вы продали всё в январе-феврале 2020 года и откупили через пару месяцев и держали до сих пор, то всего несколько недель отпуска принесли бы прибыль в десятки процентов, а где-то и в сотни. Однако, в реальности всё сложнее.

На практике маркет-тайминг чрезвычайно сложный даже в лучшие времена. Основной причиной является удивительная концентрация изменений цены рынка всего в нескольких днях в году. Что ещё хуже, основные падения и взлёты рынка идут рука об руку. Получается, что нужно не только предсказать день кризиса, но и рассчитать его точную длину, что практически невозможно. Но что случится, если всё-таки попытаться?

Аналитики Bank of America рассчитали влияние лучших и худших дней на итоговую доходность портфеля на примере индекса S&P 500 за последние 90 лет (результаты в виде картинки см. внизу поста). В качестве этого эксперимента исключались 10 лучших и худших дней в десятилетии, а результат сравнивался с обычным вложением в индекс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал