SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

акции

Результаты Газпром нефти практически совпали с ожиданиями - Атон

- 19 мая 2021, 14:41

- |

Газпром нефть опубликовала результаты за 1К21 в рамках прогнозов

Выручка (611 млрд руб., +11% кв/кв) была преимущественно поддержана более высокими ценами реализации нефти и нефтепродуктов при в почти неизменной добыче углеводородов в квартальном сопоставлении (+0.5% кв/кв). В то же самое время объемы переработки на НПЗ сократились на 2.3% из-за плановых ремонтов на ЯНОСе и НПЗ Панчево. EBITDA (151.7 млрд руб.) увеличилась на 27% кв/кв, в основном благодаря улучшившейся макроэкономической конъюнктуре, а также строгому контролю над затратами (себестоимость добычи углеводородов в долларах достигла $3.16/барр., -8.4% кв/кв). Рентабельность EBITDA укрепилась на 3.1 пп кв/кв до 24.8%. Газпром нефть отчиталась о чистой прибыли в размере 84.2 млрд руб., что всего на 3% выше кв/кв, т.к. чистая прибыль в 4К20 была поддержана прибылью от курсовых разниц в размере 17.6 млрд руб. FCF составил 42.4 млрд руб. (-55% кв/кв) на фоне снижения OCF на 38% кв/кв. Напомним, в 4К20 OCF был поддержан высвобождением оборотного капитала в размере 83.6 млрд руб. (OCF до учета оборотного капитала в 1К21 вырос на 21% кв/кв). Капзатраты, в свою очередь, снизились на 23% кв/кв до 87.1 млрд руб.

Выручка (611 млрд руб., +11% кв/кв) была преимущественно поддержана более высокими ценами реализации нефти и нефтепродуктов при в почти неизменной добыче углеводородов в квартальном сопоставлении (+0.5% кв/кв). В то же самое время объемы переработки на НПЗ сократились на 2.3% из-за плановых ремонтов на ЯНОСе и НПЗ Панчево. EBITDA (151.7 млрд руб.) увеличилась на 27% кв/кв, в основном благодаря улучшившейся макроэкономической конъюнктуре, а также строгому контролю над затратами (себестоимость добычи углеводородов в долларах достигла $3.16/барр., -8.4% кв/кв). Рентабельность EBITDA укрепилась на 3.1 пп кв/кв до 24.8%. Газпром нефть отчиталась о чистой прибыли в размере 84.2 млрд руб., что всего на 3% выше кв/кв, т.к. чистая прибыль в 4К20 была поддержана прибылью от курсовых разниц в размере 17.6 млрд руб. FCF составил 42.4 млрд руб. (-55% кв/кв) на фоне снижения OCF на 38% кв/кв. Напомним, в 4К20 OCF был поддержан высвобождением оборотного капитала в размере 83.6 млрд руб. (OCF до учета оборотного капитала в 1К21 вырос на 21% кв/кв). Капзатраты, в свою очередь, снизились на 23% кв/кв до 87.1 млрд руб.

Результаты Газпром нефти в целом совпали с нашими прогнозами и прогнозами рынка. Во время телеконференции компания сообщила, что капзатраты в 2021 ожидаются в районе 420 млрд руб., что близко к уровню 2020 — 415 млрд руб., и дала позитивный прогноз по добыче из нефтяных оторочек (3 млн т н.э.в 2021П) и на Чаяндинском месторождении (0.92 млн т н.э.). В целом мы считаем опубликованные результаты нейтральными для динамики акций.Атон

- комментировать

- Комментарии ( 0 )

РУСАЛ планирует выделить активы с более высоким углеродным следом в отдельную структуру, сменит название

- 19 мая 2021, 14:40

- |

РУСАЛ объявляет о планах выделить активы с более высоким углеродным следом в отдельную структуру.

Крупнейшими ее активами новой компании станут российские глиноземные активы (Ачинский, Богословский, Уральский, Пикалевский) и алюминиевые заводы (Братский, Иркутский, Новокузнецкий, Волгоградский и Кандалакшский).

Предполагается, что каждая из компаний сосредоточится на реализации собственной стратегии развития в интересах акционеров. РУСАЛ сфокусируется на укреплении своих позиций как крупнейшего производителя алюминия с низким углеродным следом, а новая компания – на развитии внутреннего рынка, обладающего значительным потенциалом роста.

Преложено сменить название компании с РУСАЛа на AL+

источник

Крупнейшими ее активами новой компании станут российские глиноземные активы (Ачинский, Богословский, Уральский, Пикалевский) и алюминиевые заводы (Братский, Иркутский, Новокузнецкий, Волгоградский и Кандалакшский).

Предполагается, что каждая из компаний сосредоточится на реализации собственной стратегии развития в интересах акционеров. РУСАЛ сфокусируется на укреплении своих позиций как крупнейшего производителя алюминия с низким углеродным следом, а новая компания – на развитии внутреннего рынка, обладающего значительным потенциалом роста.

Преложено сменить название компании с РУСАЛа на AL+

источник

Русал не будет выплачивать дивиденды за 20 г

- 19 мая 2021, 14:34

- |

Решение совета директоров Русал

По вопросу № 11: Рекомендовать годовому общему собранию акционеров дивиденды по результатам 2020 года не выплачивать.

источник

По вопросу № 11: Рекомендовать годовому общему собранию акционеров дивиденды по результатам 2020 года не выплачивать.

источник

Сделка Магнита и Дикси потребует дополнительных капитальных и операционных расходов - Атон

- 19 мая 2021, 14:26

- |

Магнит приобретет розничную сеть Дикси за 92.4 млрд руб.

Магнит объявил о приобретении розничной сети Дикси, насчитывающей 2 651 магазинов за 92.4 млрд руб. (около $1.25 млрд). Согласно пресс-релизу Магнита, в 2020 году основной бизнес Дикси, который запланирован к приобретению, обеспечил выручку в размере 298.8 млрд руб. ($4 млрд), включая ключевой формат магазинов «у дома» (2 612 магазинов с выручкой 281.4 млрд рублей) и ряд магазинов формата суперстор (39 магазинов с выручкой 17.4 млрд руб.). Бoльшая часть (около 70%) магазинов «у дома» расположена в Москве/Московской области (1 329 объектов) и Санкт-Петербурге/Ленобласти (458 объектов). Общая торговая площадь составляет 854 тыс. кв. против 7 606 тыс. кв. м. у Магнита. Магнит также приобретет 5 распределительных центров общей площадью 189 тыс. кв. м, расположенных в Москве, Санкт-Петербурге и Челябинской области. Дата закрытия сделки намечена на 31 августа 2021 года с возможностью продления до 30 сентября 2021. Основными источниками финансирования будут имеющиеся денежные средства Магнита (6.6 млрд руб. на 31 марта 2021) и доступные невыбранные кредитные линии. Перед закрытием сделка должна быть одобрена Федеральной антимонопольной службой России.

Магнит объявил о приобретении розничной сети Дикси, насчитывающей 2 651 магазинов за 92.4 млрд руб. (около $1.25 млрд). Согласно пресс-релизу Магнита, в 2020 году основной бизнес Дикси, который запланирован к приобретению, обеспечил выручку в размере 298.8 млрд руб. ($4 млрд), включая ключевой формат магазинов «у дома» (2 612 магазинов с выручкой 281.4 млрд рублей) и ряд магазинов формата суперстор (39 магазинов с выручкой 17.4 млрд руб.). Бoльшая часть (около 70%) магазинов «у дома» расположена в Москве/Московской области (1 329 объектов) и Санкт-Петербурге/Ленобласти (458 объектов). Общая торговая площадь составляет 854 тыс. кв. против 7 606 тыс. кв. м. у Магнита. Магнит также приобретет 5 распределительных центров общей площадью 189 тыс. кв. м, расположенных в Москве, Санкт-Петербурге и Челябинской области. Дата закрытия сделки намечена на 31 августа 2021 года с возможностью продления до 30 сентября 2021. Основными источниками финансирования будут имеющиеся денежные средства Магнита (6.6 млрд руб. на 31 марта 2021) и доступные невыбранные кредитные линии. Перед закрытием сделка должна быть одобрена Федеральной антимонопольной службой России.

Приобретение Дикси обеспечит Магниту более широкое присутствие в Московском регионе, Санкт-Петербурге и Ленобласти, которые были слабо освоены ритейлером. Экспансия Магнита составит примерно 20%, что означает потенциально более благоприятные коммерческие условия благодаря сильным позициям в переговорах с поставщиками. Мультипликатор, который предполагает сделка, будет способствовать росту стоимости Магнита: Дикси должна быть приобретена с мультипликатором EV/продажи около 0.31x, в то время как сопоставимый мультипликатор EV/продажи у Магнита составляет 0.43x. Хотя мы считаем сделку в целом позитивной, мы отмечаем, что это сложная сделка, которая потребует дополнительных капитальных и операционных расходов, поэтому на данный момент сложно оценить синергетический эффект.Атон

ВТБ: пакет Траста - ПРОДАНО - УНИЧТОЖЕНИЕ Быков

- 19 мая 2021, 14:19

- |

Sale of existing ordinary shares in VTB Bank (PJSC)

Further to the announcement on 18 May 2021, National Bank TRUST (the «Seller») has successfully priced the sale of 1,176,489,223,533 existing ordinary shares of VTB Bank (PJSC) (the «Shares») through an accelerated bookbuild (the «Sale»).

The Shares were sold at a price of RUB 0.0427 per ordinary share.

Prior to the completion of the Sale, the Seller owned 9.08 per cent. of the existing issued ordinary share capital of VTB Bank (PJSC).

Following the completion of the Sale, the Seller will cease to hold any ownership interests in VTB Bank (PJSC) and therefore no lock-up is applicable.

Citigroup Global Markets Limited, J.P. Morgan Securities plc and VTB Capital plc (the «Managers») acted as joint global coordinators and joint bookrunners of the Sale.

VTB Bank (PJSC) will not receive any proceeds from the Sale.

The settlement of the Sale will take place on or around 21 May 2021.

ПРОДАНО!

никто никому теперь ничего не должен

локдаун снимается

Значит ГОСА втб будет раньше, чем август-сент

скорее всего 27 мая объявят

Задача за оставшееся время — уничтожить плечевые позы быков

Further to the announcement on 18 May 2021, National Bank TRUST (the «Seller») has successfully priced the sale of 1,176,489,223,533 existing ordinary shares of VTB Bank (PJSC) (the «Shares») through an accelerated bookbuild (the «Sale»).

The Shares were sold at a price of RUB 0.0427 per ordinary share.

Prior to the completion of the Sale, the Seller owned 9.08 per cent. of the existing issued ordinary share capital of VTB Bank (PJSC).

Following the completion of the Sale, the Seller will cease to hold any ownership interests in VTB Bank (PJSC) and therefore no lock-up is applicable.

Citigroup Global Markets Limited, J.P. Morgan Securities plc and VTB Capital plc (the «Managers») acted as joint global coordinators and joint bookrunners of the Sale.

VTB Bank (PJSC) will not receive any proceeds from the Sale.

The settlement of the Sale will take place on or around 21 May 2021.

ПРОДАНО!

никто никому теперь ничего не должен

локдаун снимается

Значит ГОСА втб будет раньше, чем август-сент

скорее всего 27 мая объявят

Задача за оставшееся время — уничтожить плечевые позы быков

Акции ВТБ обеспечивают дивдоходность на уровне около 3,3% за 2020 год и около 12% за 2021 год - Атон

- 19 мая 2021, 14:13

- |

Банк Траст размещает 9.1% акций ВТБ

Вчера вечером Банк Траст предложил к размещению 1.18 трлн акций ВТБ (что составляет 9.1% всего количества обыкновенных акций банка) в рамках процедуры ускоренного сбора заявок (ABB). Цена размещения составляет 0.0427 руб. за одну обыкновенную акцию.

Вчера вечером Банк Траст предложил к размещению 1.18 трлн акций ВТБ (что составляет 9.1% всего количества обыкновенных акций банка) в рамках процедуры ускоренного сбора заявок (ABB). Цена размещения составляет 0.0427 руб. за одну обыкновенную акцию.

Общий объем размещения составляет примерно в 50 млрд руб. — это весьма значительная сумма. Рынок давно уже ждал размещения, поскольку банк Траст заявлял о намерении продать свою долю в ВТБ еще несколько месяцев назад, а недавний День инвестора ВТБ очевидным образом свидетельствовал о подготовке к данному событию. Акции скорректировались более чем на 15% от максимумов на ожиданиях инвесторов по поводу проведения размещения в ближайшее время. Исходя из текущих котировок, ВТБ торгуется с мультипликаторами P/E 2021П около 2.9x и P/BV 2021П 0.5x, что достаточно дешево. Акции обеспечивают дивидендную доходность на уровне около 3.3% за 2020 и около 12% за 2021, что выглядит привлекательно для инвесторов. Размещение потенциально может представлять интерес для долгосрочных инвесторов, а также улучшит уровень ликвидности бумаги.Атон

Результаты Алроса оказались немного ниже консенсуса по линии EBITDA - Атон

- 19 мая 2021, 14:03

- |

Алроса опубликовала финансовые результаты за 1К21

Выручка составила 90.8 млрд руб. (-8% кв/кв, +45% г/г) на фоне изменений в объемах продаж и ассортименте. EBITDA выросла до 33.5 млрд руб. (+5% кв/кв, +15% г/г), а рентабельность EBITDA увеличилась до 37% (+5 пп) за счет более высоких цен реализации. Свободный денежный поток подскочил до 52.7 млрд руб. (+141% г/г) за счет продаж из запасов на фоне благоприятной конъюнктуры на рынке. Чистая долговая нагрузка составила -0.2x по соотношению ЧД/EBITDA, поскольку компании еще предстоит выплатить 70.3 млрд руб. в качестве дивидендов за 2П20. АЛРОСА подтвердила свой прогноз по производству (31.5 млн карат) и капзатратам (25 млрд руб.) на 2021 год и отметила, что сохраняет оптимистичный взгляд рынок конечного потребления — запасы в сегменте мидстрим остаются умеренными, а предложение алмазного сырья все еще на 20% ниже уровней, наблюдавшихся до пандемии.

Выручка составила 90.8 млрд руб. (-8% кв/кв, +45% г/г) на фоне изменений в объемах продаж и ассортименте. EBITDA выросла до 33.5 млрд руб. (+5% кв/кв, +15% г/г), а рентабельность EBITDA увеличилась до 37% (+5 пп) за счет более высоких цен реализации. Свободный денежный поток подскочил до 52.7 млрд руб. (+141% г/г) за счет продаж из запасов на фоне благоприятной конъюнктуры на рынке. Чистая долговая нагрузка составила -0.2x по соотношению ЧД/EBITDA, поскольку компании еще предстоит выплатить 70.3 млрд руб. в качестве дивидендов за 2П20. АЛРОСА подтвердила свой прогноз по производству (31.5 млн карат) и капзатратам (25 млрд руб.) на 2021 год и отметила, что сохраняет оптимистичный взгляд рынок конечного потребления — запасы в сегменте мидстрим остаются умеренными, а предложение алмазного сырья все еще на 20% ниже уровней, наблюдавшихся до пандемии.

Результаты оказались немного (на 1.5%) ниже консенсуса по линии EBITDA, но свободный денежный поток приятно удивил — выплата 100% (согласно дивидендной политике) предполагает высокую дивидендную доходность по промежуточным дивидендам только за 1К21. Условия на рынке остаются благоприятными, но мы напоминаем, что лето — низкий сезон для сектора, и мы ожидаем, что месячные показатели продаж снизятся относительно уровней 1К. Мы сохраняем наш рейтинг НЕЙТРАЛЬНО по АЛРОСА, которая торгуется с форвардным консенсус-мультипликатором EV/EBITDA 5.9x против своего собственного 5-летнего среднего 5.0x.Атон

По-прежнему сохраняются значительные политические риски по проекту Северный поток-2 - Атон

- 19 мая 2021, 13:54

- |

США не станут вводить санкции против компании, реализующей Северный поток-2

Как сообщает РБК со ссылкой на Axios, администрация президента США Дж. Байдена решила отказаться от введения санкций против компании, руководящей строительством газопровода Северный поток-2 в Германию, а также против ее генерального директора. Данное решение отражает нежелание США разрывать отношения с Германией из-за газопровода. Вместе с тем Госдепартамент потребует ввести санкции против ряда российских судов.

Как сообщает РБК со ссылкой на Axios, администрация президента США Дж. Байдена решила отказаться от введения санкций против компании, руководящей строительством газопровода Северный поток-2 в Германию, а также против ее генерального директора. Данное решение отражает нежелание США разрывать отношения с Германией из-за газопровода. Вместе с тем Госдепартамент потребует ввести санкции против ряда российских судов.

Рынок позитивно отреагировал на новость — акции Газпрома в моменте показывали рост более чем на 5%. Хотя, на наш взгляд, новость свидетельствует о некотором ослаблении давления на проект газопровода, мы по-прежнему отмечаем значительные политические риски по проекту.Атон

Инвесторы ВТБ опять проиграли

- 19 мая 2021, 13:39

- |

Акции ВТБ вбросили в рынок как хлебные крошки на подкормку рыб.

Банк Траст продаёт 1.18 трлн акций ВТБ, вбрасывая в стакан с дисконтом 9% к цене. Книга была закрыта в 22 часа по московскому времени, а спрос превысил весь объём, который, на секундочку, был в 9% всех акций ВТБ.

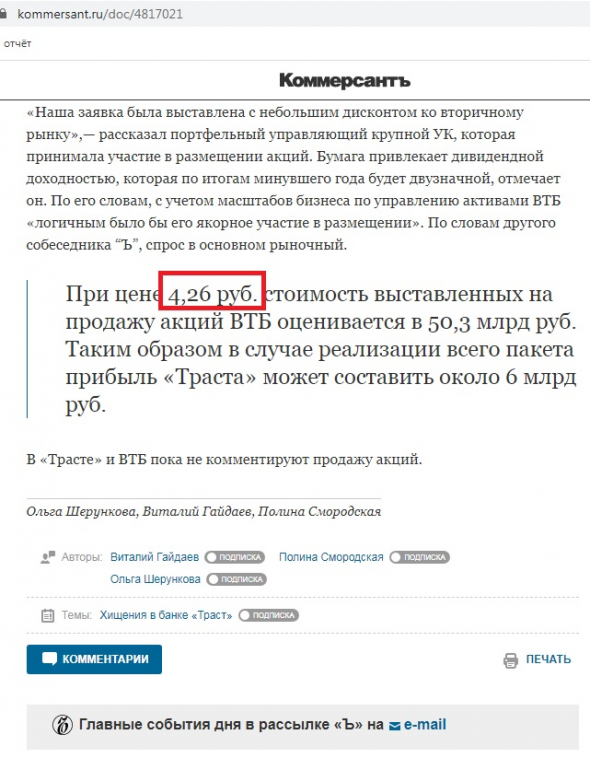

Даже газета коммерсант обалдела от такого события и сообщила о цене акции ВТБ в 4 рубля:

( Читать дальше )

Что натворил старик Донни, или пост про инфляцию США.

- 19 мая 2021, 13:19

- |

Интересная тенденция прослеживается в экономике соединенных штатов.

В том году они напечатали огромный объем долларов равный 20 процентам всей денежной массы, которые вероятно могут разогнать инфляцию до 18 процентов, в год или два года. На этом фоне, ЦБ США все еще печатает деньги, и сохраняет политику количественного смягчения. Почему, все достаточно прозаично у США огромный долг 20,164 миллиардам в 2017 и в 2021 $28,158 миллиардам за 4 ре года долг вырос в почти на 29 процентов, составляя уже 164 процента от ВВП. Таких высоких значений он не достигал никогда с 1910 года. Даже в годы великой депрессии доля долга к концу кризиса не превышала 56 %. ВВП США в 2020 году упал на 3,5%, что стало худшим показателем со времен Второй мировой войны (по данным ТАСС).

Долг номинирован в долларах, что делают штаты?

Просто разгоняют инфляцию что бы снизить номинальную стоимость долга на 15-18 процентов. Уменьшив этим покупательскую способность доллара. И эта история еще не заканчивается, при всем при том, что демократы так ругали Трампа, он оказался далеко не дурак, и своими действиями снизил госдолг почти на 20 процентов. Соответственно, проценты по долгу тоже придется платить на 15-18 % меньше. И мне кажется, что шоу с печатным станком далеко еще не кончилось. Так как исторически предельным соотношением долга и ВВП, было соотношение в 100% ВВП, после чего долг обычно снижался. Далее таблица с Википедии.

( Читать дальше )

В том году они напечатали огромный объем долларов равный 20 процентам всей денежной массы, которые вероятно могут разогнать инфляцию до 18 процентов, в год или два года. На этом фоне, ЦБ США все еще печатает деньги, и сохраняет политику количественного смягчения. Почему, все достаточно прозаично у США огромный долг 20,164 миллиардам в 2017 и в 2021 $28,158 миллиардам за 4 ре года долг вырос в почти на 29 процентов, составляя уже 164 процента от ВВП. Таких высоких значений он не достигал никогда с 1910 года. Даже в годы великой депрессии доля долга к концу кризиса не превышала 56 %. ВВП США в 2020 году упал на 3,5%, что стало худшим показателем со времен Второй мировой войны (по данным ТАСС).

Долг номинирован в долларах, что делают штаты?

Просто разгоняют инфляцию что бы снизить номинальную стоимость долга на 15-18 процентов. Уменьшив этим покупательскую способность доллара. И эта история еще не заканчивается, при всем при том, что демократы так ругали Трампа, он оказался далеко не дурак, и своими действиями снизил госдолг почти на 20 процентов. Соответственно, проценты по долгу тоже придется платить на 15-18 % меньше. И мне кажется, что шоу с печатным станком далеко еще не кончилось. Так как исторически предельным соотношением долга и ВВП, было соотношение в 100% ВВП, после чего долг обычно снижался. Далее таблица с Википедии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал