акции

В антихакерской компании Positive Technologies прояснили ситуацию с попаданием под санкции

- 21 мая 2021, 09:06

- |

Далее следует мой собственный вольный перессказ.

В целом, компания уверена, что санкции «ни за что», и будут их оспаривать, хотя и не верят особо, что это приведет к положительному результату.

По поводу влияния на выручку: доля зарубежной выручки составляет менее 5%, и то не все 5% пострадают от санкций. Под санкции попала только одна компания, которая входит в группу Позитив. Максим отметил, что компания распространяет свои продукты через дистрибуторов, и главное чтобы у них не возникло проблем, так как они также продают продукты IBM/Cisco, а там есть свои комплаенс офицеры, которые проверяют бизнес...

«Мы никогда не создавали средств нападения, и никогда не будем их создавать» — сказал Максим.

Он также рассказал, что в санкционной формулировке обозначены две причины. Первая причина в том, что на мероприятиях, которые организует компания, ГРУ якобы вербует хакеров. С чем тут спорить? Компания действительно проводит мероприятия, но как возможно контролировать что кто-то кого-то вербует? Максим уверен, что в Макдональдсе больше хакеров вербуется, чем на Phdays, так что Макдональдс теперь под санкции? Бред кароч.

Вторая причина, указанная в формулировке — что компания сотрудничает с ФСБ. Как можно не сотрудничать, если деятельность компании является лицензируемой в органах госбезопасности? Кроме того, госорганы являются клиентами и заказчиками компании (покупают системы защиты от взлома), как им можно отказать?

Юрий Максимов, основатель компании, сказал:

Спросите меня, хотел бы я отмотать время назад, чтобы на нас не наложили санкции? Нет, не хотел! Потому что я понял, что нельзя вот так на полшурика это делать — надо с открытым забралом и до конца. Российский кибербез должен стать №1 в мире и это даже история не про $10 млрд и не про 20.

В ходе выступления, Юрий Максимов поделился планами компании по выходу на IPO, подготовка к которому идет. Но об этом напишу отдельно.

- комментировать

- ★1

- Комментарии ( 27 )

Лучшие бумаги недели. Выпуск 523 – обновления для пятницы

- 21 мая 2021, 08:22

- |

Лучшие бумаги недели. Выпуск 523 – обновления для пятницы

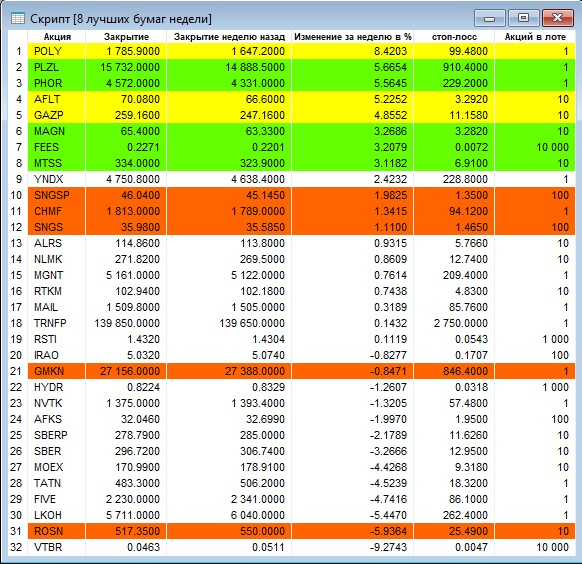

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 13.05.2021 по 20.05.2021. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 21.05.2021.

Внимание! Список 32 наиболее ликвидных акций изменился в 2021 году: из-за снижения объема торгов ушли Мечел, Распадская и Газпромнефть, вместо них пришли Mail, Polymetal и Five.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

( Читать дальше )

❤ На пенсию в 65(60). Большой дивидендный сезон 2021 года. 14 мая пришли дивиденды от ЛСР. 20 мая от НЛМК

- 21 мая 2021, 08:07

- |

В 2021 году дивидендный сезон сместился на конец весны и начало лета.

Причины понятны, сложный «2020 короновирусный год».

Реестр закрылся 11 мая 2021 года.

Дивиденды поступили мне на счет 14 мая 2021 года.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 21 мая 2021, 08:05

- |

«Газпром» придержит газ для Европы. Монополия ждет ввода «Северного потока-2»

Несмотря на высокие цены на газ в Европе и низкий уровень запасов в хранилищах, «Газпром» не проявляет интереса к увеличению прокачки через Украину. Согласно официальной позиции, монополия «сохраняет консервативный сценарий» по поставкам газа в Европу в 2021 году на уровне 183 млрд кубометров в год. Фактически это максимальный объем, который «Газпром» может прокачать без дополнительного бронирования украинских мощностей. Таким образом, рост экспорта в Европу оказывается напрямую связан со сроками ввода «Северного потока-2».

https://www.kommersant.ru/doc/4818595

Потускневшая «Монета». ЦБ ограничил иностранных форекс-дилеров в платежах

Банк России взялся не только за ограничение переводов физических лиц в офшорные казино, но и за расчеты с нелегальными форекс-компаниями. По данным “Ъ”, с 1 июня их может прекратить НКО «Монета», которая активно предоставляла подобные услуги. Участники российского рынка положительно оценивают действия регулятора, однако подчеркивают, что на иностранные платежные сервисы он повлиять не может.

https://www.kommersant.ru/doc/4818607

Минфин повысил доходность. Евробонды достались в основном российским инвесторам

После полугодового перерыва Минфин вновь вышел на рынок внешних заимствований: 20 мая министерство разместило еврооблигации на €1,5 млрд. Доходность оказалась значительно выше, чем при размещении в ноябре 2020 года, что привлекло интерес международных и локальных инвесторов. Однако основную часть обоих выпусков получили российские претенденты. Активизации корпоративных размещений участники рынка не ждут.

https://www.kommersant.ru/doc/4818610

( Читать дальше )

США планируют восстановить санкции против Северного потока-2

- 21 мая 2021, 07:31

- |

Крамер считает, что принятое ранее решение об отказе от санкций ослабит позиции США в мире.

Администрация Джо Байдена, рискуя ослаблением глобальных позиций Америки, соглашается с ошибочной стратегией Германии, которая даст Владимиру Путину возможность давления на наших союзников в Европе

Крамер призвал остальных законодателей поддержать законопроект, пока администрация не заставила США «на собственном опыте понять, почему энергетическая безопасность означает национальную безопасность».

источник

Закачка газа в европейские ПХГ остановилась с 6 мая.акции Газпрома подорожают с июля.

- 20 мая 2021, 21:47

- |

По данным Gas Infrastructure Europe, отрицательная разница не уменьшается и держится на уровне 34 млрд м3. При этом, начиная с 6 мая, это отставание в закачке заморозилось, а максимальная отрицательная дельта достигла уровня 34,1 млрд м3. Об этом на пресс-конференции рассказала заместитель Председателя Правления, генеральный директор ООО «Газпром экспорт» Елена Бурмистрова.

На фоне острой необходимости Европы в оперативном восполнении запасов Газпром продолжает планомерно диверсифицировать маршруты поставок на новые рынки. Самым перспективным газовым рынком является китайский. В 2020 году поставки газа в Китай по газопроводу «Сила Сибири» осуществлялись с наращиванием объемов и по итогам года составили 4,1 млрд м3. В IV квартале по заявке китайской стороны поставки превышали контрактные обязательства (31 декабря 2020 г. − на 84%).

Качественный рывок продемонстрировал Газпром в 2020 году в сегменте СПГ.

Несмотря на увеличение концентрации в ритейле, рынок все же остается конкурентным - Финам

- 20 мая 2021, 20:35

- |

Артем Михайлин, аналитик ИК «ВЕЛЕС Капитал», полагает, что близость во времени двух этих сделок обусловлена вполне объективными причинами. Во-первых, крупнейшие сети, такие как «Магнит» и «Лента», смогли достаточно успешно пройти 2020 г., укрепили свое финансовое состояние и значительно сократили долговую нагрузку. Во-вторых, ставки на долговом рынке пока остаются достаточно привлекательными для осуществления сделок с использованием заемного финансирования, но они уже начали увеличиваться. В-третьих, обе компании более или менее завершили перестроение своей системы управления, что позволяет сконцентрироваться на долгосрочных целях. В-четвертых, пандемия для многих игроков стала тяжелым испытанием, что увеличило число активов доступных для покупки.

Если говорить конкретно о сделке по покупке Billa, по мнению эксперта она полностью вписывается в долгосрочную стратегию «Ленты», так как позволит усилить малые форматы и онлайн-направление в очень значимом московском регионе. Для акционеров «Ленты» она также позитивна, за счет того, что приведет к долгосрочному улучшению финансовых показателей компании. Рынок после двух этих сделок станет еще более конкурентным, и игроки будут находится ближе к друг другу по доле. «Мы ожидаем, что консолидация рынка продолжится, но назвать кого конкретно поглотят дальше очень сложно», — отметил Михайлин.

Артемий Шамшуков, аналитик ГК «ФИНАМ», отметил, что эта сделка увеличивает общее количество супермаркетов «Ленты» в два раза, укрепляя позиции ритейлера, в том числе, на ключевом региональном рынке — Москве. Как итог, доля «Ленты» в столице и области составит 3%. Оптимизма инвесторам добавляет тот факт, что формат гипермаркетов — основной для «Ленты» — начинает показывать отстающую динамику от формата супермаркетов, как раз того, что приобретает «Лента» после поглощения Billa.

Можно считать данную сделку, как часть выполнения стратегии «Ленты», отмечает эксперт. Компания ставит перед собой амбициозные цели. Уже по итогам 2021 года, «Лента» была намерена расширить площадь своих магазинов как минимум на 100 тысяч квадратных метров. А к 2025 году в планах ритейлера удвоить свою выручку — с 445 млрд руб. в 2020 году до 1 трлн руб. в 2025.

При этом, Шамшуков уверен, что на цены на продукты сделка повлиять не должна. Общая рыночная доля Х5 и «Магнита» не должна превысить трети всего рынка ритейла в России. Несмотря на увеличение концентрации на рынке, он все же остается конкурентным.

Людмила Теличко, главный аналитик «Промсвязьбанка», сохраняет положительный взгляд на перспективы «Ленты» в случае реализации сделки. Компания уже сейчас является крупнейшей сетью гипермаркетов и 4-м по выручке ритейлером в России, а планирует претендовать на 3-е место (хоть и с большим отрывом от первых двух игроков). «Мы видим реализацию вектора, намеченного в стратегии, а также явную целесообразность сделки», — отмечает эксперт.

В случае реализации сделок «Магнит»+«Дикси» и «Лента»+«Билла», в России будет 2 крупнейших игрока, занимающих суммарно 22%-24% рынка и на 3-ем месте будет находиться «Лента», но с большим отрывом (примерно 3% рынка). При этом Теличко отмечает, что в том, что оба слияния пришлись примерно на один промежуток времени нет ничего странного — более сильные игроки, пережившие пандемию с большим приростом в выручке, поглощают более слабых. Billa последние 3 года убыточен, а «Дикси» в 2020 году показал такую же выручку, как и в 2018 г.

«Мы не ожидаем, что это скажется ростом цен для покупателей выше рынка, потому что регионы, где больше всего представлены магазины „Дикси“ и „Билла“, характеризуются крайне высокой степенью конкуренции и даже каннибализацией соседствующих бизнесов», — заключила Теличко.

Георгий Ващенко, начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», считает, что то, что сделки прошли с разницей в 1 день — совпадение, но тенденция активизации M&A имеет место быть. Цены на продукты не должны вырасти из-за слияния. Во всяком случае, ФАС будет следить за этим, чтобы не допустить сговора. «На рынке есть кандидаты, но их немного, они небольшие. Возможно, 5 — 10 сделок в ближайшие 2 года мы увидим», — отметил Ващенко.

Газпром нефть увеличит долю нефтехимии до 15% в рамках своей продуктовой линейки

- 20 мая 2021, 20:11

- |

Макроэкономические прогнозы показывают, что спрос на нефтехимию гораздо выше, чем на моторное топливо. Его рост составляет порядка 3% в год, в то время как моторное топливо, по сути, стагнирует.Мы видим достаточно серьезные вызовы с точки зрения мирового спроса на нефтепродукты, в том числе в Европе и Америке, поэтому мы уже сегодня начинаем думать о диверсификации корзины выпускаемых продуктов и ухода в сторону нефтехимии

С точки зрения корзины, у нас целевой некий бенчмарк, что 15% в составе корзины выпускаемых продуктов будет нефтехимия

"Газпром нефть" планирует создать нефтехимический комплекс на базе своего Омского НПЗ, для этого в марте завод объявил тендер на разработку технико-экономического обоснования (ТЭО) проекта «Комплекс нефтехимии».

источник

Совет директоров Бест Эффортс Банк 24 мая обсудит дивиденды

- 20 мая 2021, 20:07

- |

2.3. Повестка дня заседания совета директоров эмитента: в повестку дня заочного голосования Совета директоров эмитента включены следующие вопросы:

...

3. О рекомендациях годовому общему собранию акционеров ПАО «Бест Эффортс Банк» по распределению прибыли (в том числе выплате дивидендов) и убытков ПАО «Бест Эффортс Банк».

источник

Дивиденды Газпром составят ₽12,55 на акцию

- 20 мая 2021, 20:04

- |

2. Рекомендовать годовому Общему собранию акционеров ПАО «Газпром» утвердить предлагаемое Советом директоров ПАО «Газпром» решение о нераспределении прибыли ПАО «Газпром» по результатам 2020 года в связи с полученным по итогам деятельности в 2020 году убытком и о направлении части нераспределенной прибыли ПАО «Газпром» прошлых лет в размере 297 102 587 тыс. рублей на выплату дивидендов.

VIII. 1. Одобрить предложения:

о выплате годовых дивидендов по результатам деятельности Общества в 2020 году в денежной форме в размере 12,55 рубля на одну обыкновенную акцию ПАО «Газпром» номинальной стоимостью 5 рублей за счет нераспределенной прибыли прошлых лет;

об установлении даты, на которую определяются лица, имеющие право на получение дивидендов, – 15 июля 2021 г.;

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал